Умеренный спрос на рисковые активы сохранится

Глобальные рынки

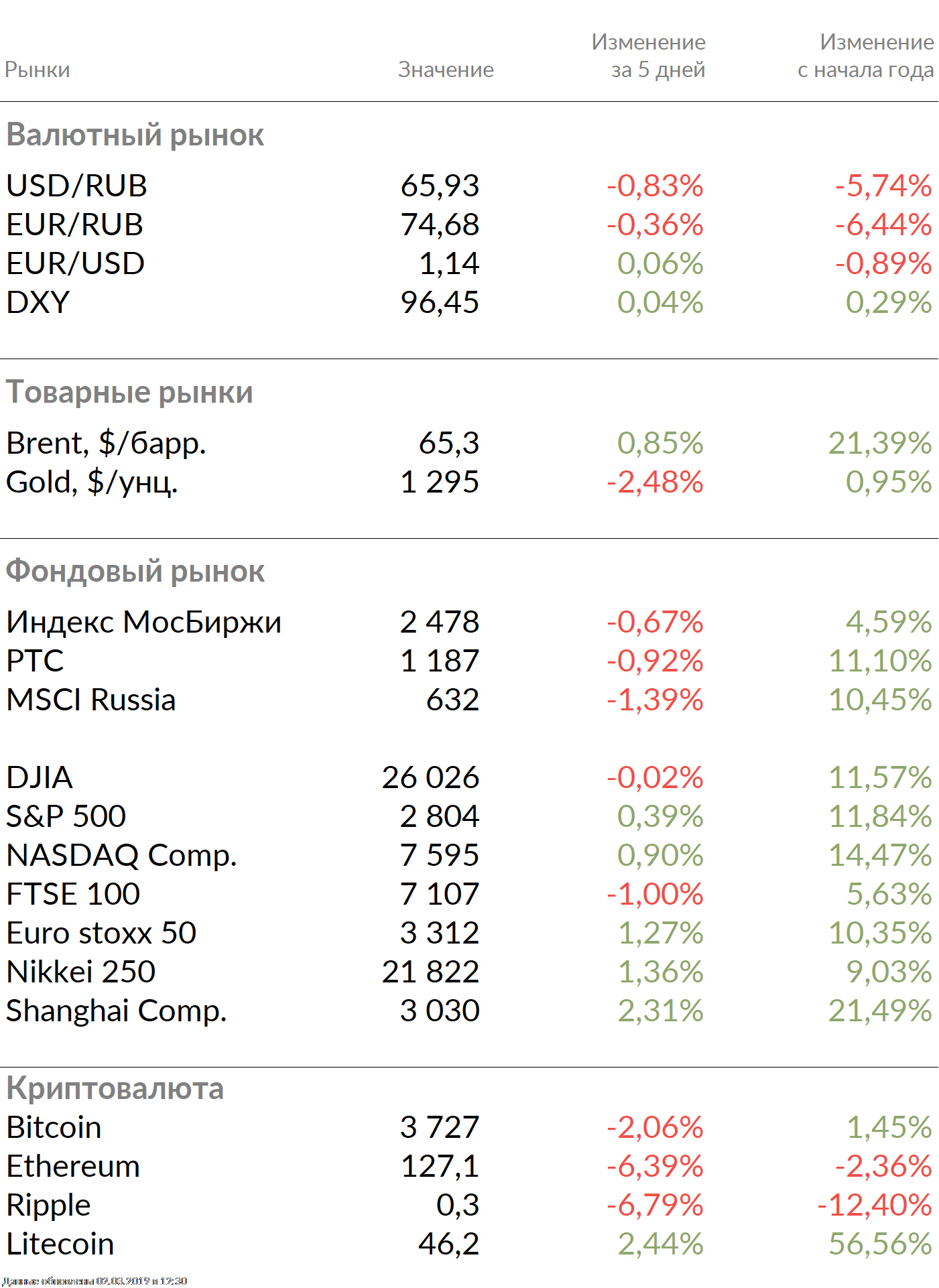

С 22 февраля по 1 марта китайский фондовый рынок активно прибавлял, опережая другие международные площадки. Shanghai Сomposite поднялся за это время на 6,7% и на 20% — с начала года в юанях, выйдя на первое место по темпам роста.

Этому способствовал подъем индекса деловой активности в производственном секторе (PMI) Китая, а также решение MSCI об увеличении веса китайских акций в глобальных индексах. С 1 марта коэффициент включения китайских акций класса А повышается на 5%, до 20% к ноябрю, в результате чего приток в торгующиеся по всему миру китайские бумаги класса А может превзойти $60 млрд.

В этих условиях продолжают дорожать металлы: цены на горячекатаные рулоны за неделю прибавили 5%, на железную руду и никель — немногим более 2%.

Вперед вышли также ETF Cannabis (+4%) и европейский банковский сектор (+3%). Лучшую динамику в Европе и среди развитых стран показал итальянский рынок, рост которого составил немногим менее 2% после «мягких» комментариев ЕЦБ.

Американский IT- и нефтегазовый секторы вышли в лидеры на рынке США, прибавив по 1%. В целом рынок ослаб за неделю, после того как индекс менеджеров по закупкам в производственном секторе от ISM опустился до двухлетнего минимума. Котировки начали прошлую неделю подъемом. Психологическую отметку в 2 800 пунктов, выступавшую в роли уровня сопротивления для S&P 500, за пять месяцев так и не удалось преодолеть.

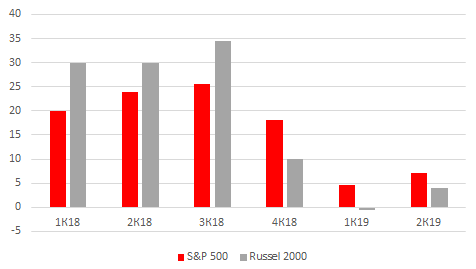

В США завершился сезон отчетности за четвертый квартал, по итогам которого бизнес в очередной раз сообщил о двузначном росте прибыли — на 13,1%. Результаты более половины (61%) компаний превзошли прогнозы; кварталом ранее таких было 80%. Лидерами в индексе S&P 500 стали GAP (+19%), объявивший о buyback на $1 млрд, Dentsply (+18%), Stericycle (+14%) и Best Buy (+12%) после выхода сильной отчетности. В целом хорошие показатели продемонстрировал ретейл. В число аутсайдеров вошли HP (-17%) из-за разочаровавших рынок данных по прибыли, Mylan (-12%), Booking Holdings (-10%) и Kraft (-7%).

Участников рынка продолжают волновать геополитические факторы: напряженность между Индией и Пакистаном, а также безрезультативный саммит Дональда Трампа и Ким Чен Ына.

Глобальные рынки прибавили 0,5% за неделю. Худшую динамику показали MSCI Brazil (-5%) и российский потребительский сектор (-5%). Медицинский сектор S&P и китайский IT-сектор просели более чем на 2%. Brent опустился более чем на 3%, золото — на 2,7%. Фондовые площадки Латинской Америки оказались в числе главных аутсайдеров — чилийский рынок отступил на 5,5%.

Что может придать рынкам оптимизма

Перспективы заключения торгового соглашения между Китаем и США улучшаются. Американские чиновники готовят сделку, которые Трамп и Си Цзиньпин могут заключить в ближайшие недели, говорят осведомленные источники. При этом Вашингтон еще полностью не отказался от планов заставить Пекин пойти на большие уступки.

График недели

Предстоящая неделя — зарубежные рынки

Во вторник в Пекине откроется Всекитайское собрание народных представителей, в ходе которого вице-премьер Ли Кэцян, как ожидается, объявит ориентиры роста экономики КНР на 2019 г. Форум продлится до 15 марта. ЦБ Австралии объявит решение о ставке.

В среду Минэнерго США сообщит о недельных запасах нефти, а Банк Канады примет решение по ставке.

В четверг состоится заседание ЕЦБ, по итогам которого регулятор примет решение по ставке. Как ожидается, он оставит ее без изменения и сосредоточится на новой долгосрочной программе кредитования банков. Кроме того, ЕЦБ обновит прогноз по росту и инфляции.

В пятницу США опубликуют данные по безработице за февраль. Темпы роста занятости в феврале, судя по всему, снизились. Занятость в несельскохозяйственном увеличилась на 185 тыс. рабочих мест, а безработица упала до 3,9%, согласно прогнозам.

Российский рынок

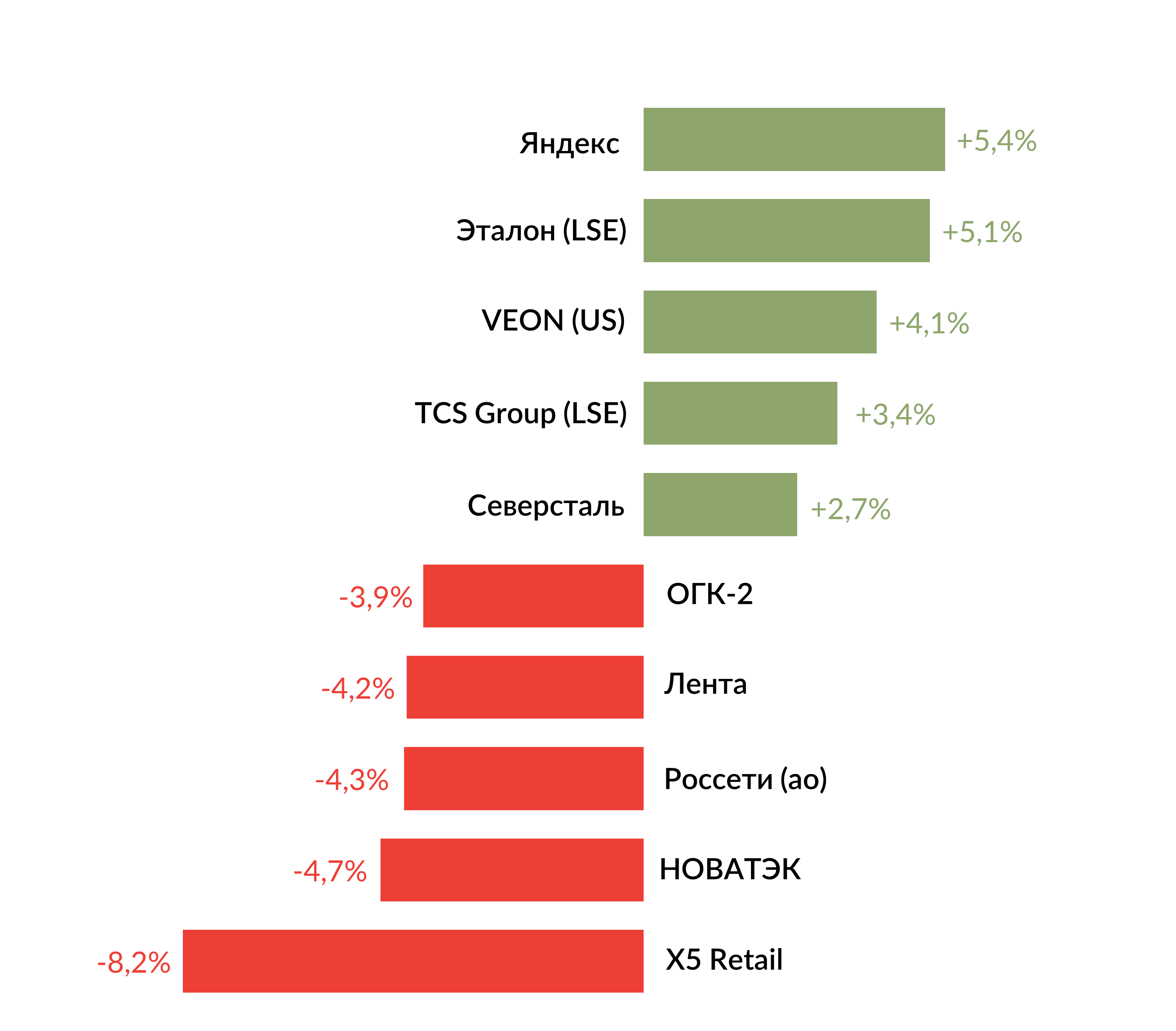

Российский рынок завершил неделю снижением – РТС (-0,9%), MSCI Russia (-1,4%) – на фоне ослабления рубля и негативной динамики нефти в четверг и пятницу.

Публикация Конгрессом США полного текста законопроекта о новых санкциях против России пока не дает возможности оценить степень риска для российского финансового и нефтегазового секторов, поскольку не содержит конкретного списка ограничительных мер и условий их применения. Российские эмитенты изучают возможные последствия новых санкций, но неопределенность остается высокой.

В нефтегазовом секторе в случае жестких ограничений на предоставление высокотехнологичных нефтесервисных услуг российским компаниям негативные последствия для поддержания текущей добычи и эффективности запуска новых проектов, безусловно, наступят, хотя проявятся и не сразу. С другой стороны, крупнейшие американские нефтесервисные компании (Schlumberger, Halliburton, Baker Hughes) могут потерять часть выручки – ее долю от операций в России они не раскрывают, но, по нашим расчетам, совокупная выручка трех компаний может составлять порядка $2–4 млрд в год.

Из базы расчета индекса Мосбиржи и индекса РТС 22 марта будут исключены обыкновенные акции Мечела. В лист ожидания на включение в состав индексов РТС и Мосбиржи войдут депозитарные расписки EN+, в лист ожидания на исключение — обыкновенные акции ТМК. База расчета Индекса голубых фишек не изменится. В базу расчета индекса акций средней и малой капитализации будут включены обыкновенные акции РусГидро, покинут индекс обыкновенные акции НМТП и МРСК Центра.

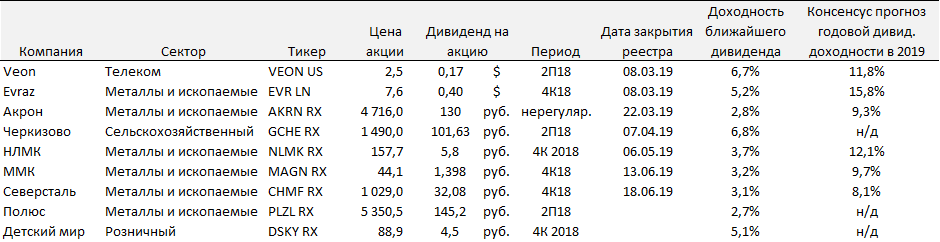

Мы также обновили данные по рекомендованным дивидендам компаний:

Предстоящая неделя — российский рынок

Отчетность по МСФО выпустят Лукойл, Русал, Аэрофлот, Мосбиржа.

От ЛУКОЙЛа ждут сильной отчетности: консенсус прогноз по выручке — 8,04 трлн руб. (+47% г/г), EBITDA 1,12 трлн руб. (+35% г/г), чистая прибыль 613 млрд руб. (+46% г/г). Аналитиков будут интересовать планы компании на текущий год по объему капиталовложений, а также комментарии по поводу возможного запуска новой программы выкупа акций.

Ожидания по поводу отчетности Аэрофлота отражают влияния существенного роста затрат на топливо в прошлом году при позитивной динамике выручки: выручка ожидается на уровне 614 млрд руб. (+15% г/г), снижение EBITDA прогнозируется до 38 млрд руб. (-30% г/г), прогноз по чистой прибыли 9 млрд руб. (-61% г/г)

НЛМК проведет 4 марта день инвестора, на котором представит новую стратегию развития до 2022 г.

Модельные портфели / Торговые идеи

На прошлой неделе мы открыли торговую идею по покупке АДР Veon в связи с высокими дивидендными выплатами и потенциалом роста котировок в ближайшие шесть месяцев. Идея по покупке Магнита не оправдала наших ожиданий (-6,7%) и была закрыта, а идея по покупке акций ЛСР была продлена до конца марта, когда компания представит финансовые результаты по МСФО за 2018 г.

Наш портфель «Выбор ITI» на конец прошлой недели опережал индекс Мосбиржи на 1,1%. Лучшие результаты в портфеле с конца декабря демонстрируют бумаги Лукойла (+15%) и Яндекса (+20,6%).

Новости компаний

Интер РАО опубликовало сегодня сильные финансовые результаты по МСФО за 2018 г. Выручка увеличилась на 10,7%, до 962,6 млрд руб., прогноз — 960 млрд руб. EBITDA составила 121,3 млрд. руб. (+24,2%), прогноз — 115,2 млрд руб. Чистая прибыль компании по итогам года выросла на 31% до 70,78 млрд руб. Стоимость принадлежащей группе Интер РАО доли в Экибастузской ГРЭС-2 в Казахстане, снизилась почти на 1,3 млрд руб. Ранее сообщалось, что Интер РАО собирается продать 50% станции за 3 млрд руб.

Mail.ru отчиталась о слабых консолидированных результатах за 2018 г., но показала позитивную динамику совокупных сегментных показателей. Консолидированная выручка холдинга за 2018 г. составила 66,1 млрд руб. (+32%), EBITDA снизилась до 3,55 млрд руб. против 13 млрд в 2017 г., чистый убыток составил 8 млрд руб. против прибыли 2,3 млрд руб. годом ранее. Совокупная выручка по сегментам компании выросла на 32,5%, до 75,26 млрд руб., против 56,8 млрд руб., совокупная сегментная EBITDA составила 22,2 млрд руб. (+13,9%), а чистая прибыль с учетом разового неденежного списания в размере 1,7 млрд руб. выросла на 6,4%, до 14,1 млрд руб., без учета списания рост показателя составил 19,2%.

Наибольшую выручку бизнесу принесли онлайн-игры, которые агрессивно расширяют международную пользовательскую базу — за год показатель вырос на 60%, до 24,75 млрд руб., EBITDA же сократилась с 4,7 млрд руб., до 4,2 млрд руб. Второй лидер по выручке, Вконтакте, увеличил показатель на 55%, до 18,43 млрд руб., т.к. рост выручки одноименной соцсети в 4К18 г. замедлился до 27% г/г (против увеличения на 45% в 3К18 и 60% в 1П18), в результате чего показатель составил 5,4 млрд руб. Данный факт может отражать жесткую конкуренцию в сегменте социальных сетей со стороны Facebook, Instagram, WhatsApp, TikTok и Zen. EBITDA за 2018 г. по всем сегментам бизнеса кроме e-commerce и Вконтакте снизилась: Email, Portal и IM — 1,9 млрд руб. (-11%), Social Networks — 9,5 млрд руб. (-6,7%), Online Games — 4,3 млрд руб. (-9,95%). Вконтакте увеличил показатель на 23%, до 10,7 млрд руб. Стратегия ВКонтакте строится вокруг дальнейшего увеличения вовлеченности аудитории путем обновления функционала разделов соцсети и видео-стриминга.

Менеджмент компании ожидает, что сделка по созданию AliExpress Russia будет закрыта в ближайшие месяцы (ранее планировалось в первом квартале 2019). Глава РФПИ Кирилл Дмитриев в январе сообщил, что фонд ожидает закрытия сделки в течение двух месяцев. В 2019 г. ВКонтакте в рамках СП Mail.ru Group, Alibaba, РФПИ и Мегафона выпустит мини-приложение с возможностью доступа ко всему ассортименту товаров группы внутри социальной сети.

Mail.ru Group ожидает, что по итогам 2019 г. выручка увеличится на 18–22%, до 85–88 млрд руб. Показатель EBITDA прогнозируется на уровне 32–34 млрд руб. В течение 18 месяцев группа планирует выкупить до 1,8 млн своих ГДР для фонда выплат сотрудникам.

Детский мир опубликовал сильные финансовые результаты по МСФО за 2018 г. Выручка компании за 2018 г., как сообщалось ранее, составила 110,8 млн руб. (+14,3% г/г), скорректированная EBITDA выросла на 18,8%, до 12,7 млрд руб., скорректированная чистая прибыль — на 31,4%, до 7,2 млрд руб.

Скорректированная EBITDA за 4К18 выросла на 8% г/г, до 4,6 млрд руб., а скорректированная чистая прибыль без учета выплат в рамках программы долгосрочной мотивации достигла 2,9 млрд руб. (+8,8% г/г).

Детский мир ожидает, что чистая прибыль компании по РСБУ за 4К18 составит 3,3 млрд руб., и менеджмент намерен рекомендовать распределить всю чистую прибыль в качестве годовых дивидендов. Финальные дивиденды Детского мира по итогам 2018 г. могут составить 4,5 руб./акция, решение об их выплате будет принято в марте.

Сбербанк опубликовал сильные финансовые результаты по МСФО. В 2018 г. банк увеличил чистую прибыль на 11,1%, до 831,7 млрд руб. Чистая прибыль за 4К18 увеличилась до 176,2 млрд руб. (+2,2% г/г), прогноз — 175,28 млрд руб. Чистые процентные доходы за год увеличились на 3,5%, до 1,396 трлн руб., чистые комиссионные доходы — на 18,1%, до 445,3 млрд. руб. Прибыль на обыкновенную акцию от продолжающейся деятельности составила 38,13 руб. (+15,4% г/г), за 4К18 — 8,4 руб.

За 2018 г. банк нарастил объем кредитов для юридических лиц на 12,9%, до 14,3 трлн руб., кредиты физическим лицам увеличились на 25%, до 6,75 трлн руб. Общий кредитный портфель достиг 21,82 трлн руб. (+16,5% г/г). Средства клиентов увеличились на 15,3%, до 20,9 трлн руб. При этом средства физических лиц увеличились на 9,9%, до 13,5 трлн руб., а средства корпоративных клиентов выросли на 26,6%, до 7,4 трлн руб.

Сбербанк перенес срок закрытия сделки по продаже дочернего турецкого Denizbank с первого квартала на первое полугодие 2019 г.

Сбербанк активно изучает документы по возможным санкциям США, но отмечает неопределенность относительно будущего закона. Банк не ждет дальнейшего роста ставок по рублевым активам и пассивам и планирует достичь целей по чистой процентной марже на уровне выше 5,5%.

ВТБ увеличил прибыль по МСФО в 2018 г. на 49%, до 178,8 млрд руб. по сравнению со 120,1 млрд руб. в 2017 г. Прибыль за 4К18 сократилась на 12,7% г/г, до 39,1 млрд руб., при прогнозе в 35,05 млрд руб. Убыток от потери контроля над украинской «дочкой» ВТБ оценивается в 17,3 млрд руб.

Чистые процентные доходы банка в 2018 г. выросли на 1,8%, до 468,6 млрд руб. на фоне продолжения роста корпоративного и розничного кредитования в 4К18. Чистая процентная маржа снизилась г/г на 20 б.п., до 3,9%. Чистый процентный доход за 4К18 составил 110 млрд руб., (-5,6% г/г) против прогнозируемых 113,42 млрд. Достаточность базового капитала за год уменьшилась с 12,5%, до 12%.

ВТБ получил 102 млрд руб. доходов от корпоративно-инвестиционного бизнеса; малый и средний бизнес принес банку 34 млрд руб., розничный — 110 млрд руб., часть результата розницы была обеспечена продажей ВТБ Страхования СОГАЗу (доход от выбытия которого составил 54,1 млрд руб.). Стоимость риска в 2018 г. сохранилась на уровне 2017 г. — 1,6%.

Норильский Никель опубликовал ожидаемо сильные финансовые результаты за 2018 г., при этом EBITDA оказалась существенно лучше ожиданий рынка, а чистая прибыль — ниже прогнозируемого уровня из-за значительного убытка по курсовым разницам. Выручка компании поднялась на 28%, до $11,7 млрд, EBITDA достигла $6,2 млрд (+56%) в связи с повышением операционной эффективности, чистая прибыль составила $3,1 млрд (+45%). Свободный денежный поток увеличился до $4,9 млрд по сравнению с отрицательной величиной годом ранее, соотношение чистого долга к EBITDA по состоянию на конец 2018 г. не изменилось относительно показателя на 30 июня 2018 г. — 1,1x. Таким образом, на выплату дивидендов по итогам года может быть направлено 60% EBITDA, а дивиденд за 2П18 составит около 780 руб., по нашей оценке (дивидендная доходность — 5,4%, рекомендация будет объявлена в мае).

Норильский Никель планирует в 2019 г. увеличить капиталовложения до $2,2–2,3 млрд (2018: $1,6 млрд), рост объемов производства никеля ожидается в диапазоне 1–4%, палладия — 2–3%, производство меди без учета Быстринского ГОКа сохранится на уровне 2018 г. Компания ожидает, что чистый долг/EBITDA на конец 2019 г. будет на уровне 1—1,2х, что позитивно для прогноза дивидендных выплат текущего года.

Финансовые результаты Евраза за 2018 г. оказались лучше ожиданий: выручка группы поднялась на 18,6%, до $12,84 млрд, консолидированная EBITDA существенно увеличилась — на 44%, до $3,78 млрд, за счет благоприятных рыночных условий и реализации программы повышения операционной эффективности. Чистая прибыль за год выросла в 3,3 раза, до $2,63 млрд. Чистый денежный поток Евраза увеличился до $1,94 млрд в связи с улучшением операционного потока (+34,5%) и снижением капиталовложений (-12,6%), а чистый долг группы за год снизился на 10%, до $3,57 млрд.

Совет директоров Евраза утвердил выплату промежуточных дивидендов в размере $0,4/акция, что предполагает дивидендную доходность в 5,4%. Общая сумма выплаты составит $577,34 млн. Это четвертые промежуточные дивиденды компании за 2018 г., совокупный дивиденд с учетом предыдущих промежуточных выплат составит $1,18/акция, а годовая доходность — 15,9%.

Veon опубликовал неоднозначные финансовые результаты по МСФО за 4К18 — выручка компании снизилась на 3,1 % г/г, до $2,25 млрд, прогноз — $2,19 млрд. EBITDA оказалась хуже ожиданий — $714 млн (-5,1% г/г) против прогнозируемых $724 млн. Чистая прибыль компании составила $33 млн против убытка $399 млн годом ранее. Veon выплатит итоговые дивиденды за 2018 г. в размере $0,17/акция (доходность — 7%), в сумме с промежуточными дивидендами за 1П18 г. акционеры получат $0,29/бумага (12% годовых). Реестр акционеров для получения дивидендов закроется 8 марта, выплата ожидается 20 марта.

Veon объявил о пересмотре соглашения с Ericsson о модернизации IT-систем в нескольких странах присутствия оператора в ближайшие несколько лет, по результатам которого Veon получит $350 млн в течение 1П19, что является существенной суммой для компании (около 8% текущей капитализации).

Глава Veon Урсула Бернс опровергла информацию о том, что компания в прошлом году вела переговоры с Ростелекомом о продаже бизнеса в России. Выручка Veon в 2019 г., как ожидается, составит 1–3%. В 2018 г. органический рост показателя составил 3,5%, фактическая выручка снизилась на 4,1%, до $9,09 млрд. Вымпелком представил обновленную стратегию на 2019–2021 гг., которая предполагает существенный прирост капитальных затрат для увеличения абонентской базы, роста сетей и привлечения новых доходов от цифровых услуг.

ТМК сообщила о росте выручки за 2018 г. до $5,1 млрд и скорректированной EBITDA — до $700 млн, оба показателя увеличились на 16%. Чистая прибыль существенно снизилась — до $2,4 млрд против $35,5 млрд годом ранее из-за убытков по курсовым разницам и продажи доли в дочерней компании в Омане. Чистый долг компании на 31 декабря 2018 г. составил $2,44 млрд, отношение чистого долга к EBITDA снизилось до 3,48х по сравнению с 4,44x на конец 2017 г. и 3,85х на 30 сентября 2018 г. Результаты выглядят нейтральными, на наш взгляд. В 2019 г. ТМК ожидает увеличения EBITDA на фоне дальнейшего роста показателей российского, американского и европейского дивизионов, при этом рентабельность EBITDA также несколько увеличится по сравнению с 2018 г.

Компания может выплатить финальные дивиденды за 2018 г., несмотря на убыток по итогам года (до вычета доли миноритариев, после вычета акционеры ТМК получили небольшую прибыль). ТМК также продолжает рассматривать вопрос делистинга с Лондонской фондовой биржи (LSE), решение пока не принято.

Газпром представил стратегию на период до 2035 г., которая подтвердила ранее приведенные компанией прогнозы по объему капиталовложений и размеру дивидендов. Объем инвестиционной программы на текущий год составляет 1,33 трлн руб. (с НДС), в 2020 г. ожидается снижение до 1 трлн руб., в 2021 г.— снова повышение, до 1,1 трлн руб. В среднем в 2018–35 гг. инвестиции в газовый бизнес оцениваются в 1 трлн руб. в год.

В отношении поставок в Китай по газопроводу Сила Сибири Газпром ожидает выхода на полную проектную мощность в 38 млрд куб. м к 2025 г., что позволит компании увеличить объем добычи на 10%, экспорта — на 20% к уровню 2018 г, а также занять существенную долю на рынке Китая (13% потребления газа и 25% импорта газа к 2035 г.).

Согласно бюджету компании, дивиденд за 2018 г. планируется в размере 10,43 руб./акция. Менеджмент компании допускает выплату дивидендов в размере 50% от прибыли по МСФО после 2020 г., когда завершится инвестиционный цикл. Компания также сообщила о планируемом снижении добычи газа в 2019 г. до 495,1 млрд куб. м по сравнению с 497,6 млрд куб. м по итогам 2018 г.

РусГидро отчиталась о росте чистой прибыли по РСБУ за 2018 г. на 1,5%, до 36,7 млн руб., выручка увеличилась 12,5%, до 162,8 млн руб., прибыль от продаж составила 65,97 млн руб. (+8,3%), EBITDA поднялась на 6%, до 82,5 млрд руб. РусГидро в 2018 г. выкупила допэмиссию Загорской ГАЭС-2 на 9 млрд руб. РусГидро планирует завершить строительство Загорской ГАЭС-2 и проводит на станции восстановительные работы; компания указывает на существенную неопределенность в отношении величины расходов, необходимых для ликвидации последствий аварии на объекте.

Инвестпрограмма Русгидро в 2019 г. увеличится на 28%, до123,4 млрд руб. В конце декабря совет директоров утвердил инвестпрограмму на 2019–2023 гг. на уровне 382,9 млрд руб. с учетом проектов на Дальнем Востоке. После 2019 г. объем инвестпрограммы будет сокращаться: в 2020 г. — до 72,5 млрд руб., в 2021 г. — до 69,9 млрд руб., в 2022 г. — до 57,3 млрд руб., в 2023 г. ожидается возврат к росту — до 59,7 млрд руб.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 4 марта | США | Расходы на строительство |

| ЕС | Индекс цен производителей, м/м, г/г | |

| Вт, 5 марта | США | Индекс экономических условий ISM в непроизводственной сфере |

| Продажи нового жилья | ||

| ЕС | Индекс деловой активности в секторе услуг | |

| Розничные продажи, г/г, м/м | ||

| Великобритания | Индекс деловой активности в секторе услуг | |

| Китай | Индекс деловой активности в сфере услуг Caixin | |

| Россия | Индекс деловой активности | |

| Ср, 6 марта | США | Запасы нефти за неделю по данным EIA |

| Сальдо торгового баланса товаров и услуг | ||

| Базовые заказы на товары длительного пользования (янв м/м) | ||

| Россия | Индекс потребительских цен г/г, м/м | |

| Чт, 7 марта | США | Объем потребительского кредитования, м/м |

| Количество получающих пособие по безработице | ||

| ЕС | Сальдо торгового баланса | |

| Япония | Валютные резервы | |

| Пт, 8 марта | США | Оптовые продажи, м/м |

| Уровень безработицы | ||

| Китай | Импорт, экспорт г/г | |

| Сальдо торгового баланса | ||

| Япония | ВВП, к/к | |

| Объем банковского кредитования, г/г |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 4 марта | Интер РАО | МСФО, 2018 г., день инвестора |

| Лукойл | МСФО, 2018 г. | |

| НЛМК | День инвестора | |

| Аэрофлот | МСФО, 2018 г. | |

| Вт, 5 марта | ||

| Ср, 6 марта | Московская биржа | МСФО, 2018 г. |

| Чт, 7 марта | Сбербанк | РСБУ, февр. 2019 г. |

| Мосэнерго | МСФО, 2018 г. | |

| Русал | МСФО, 2018 г. | |

| Алроса | Результаты по продажам, февр. 2019 | |

| ОГК-2 | МСФО, 2018 г. | |

| Пт, 8 марта |

Рыночные индикаторы