В ожидании дальнейших сигналов ФРС

Глобальные рынки

Экономика США остается в неплохой форме, судя по последней статистике. Замедление ее роста во 2К19, по предварительным данным, оказалось менее значительным, чем ожидали рынки: ВВП прибавил 2,1% против прогнозируемых 1,8% и 3,1% в 1К19.

Сезон отчетности пока также демонстрирует позитивные результаты. Финансовые результаты за 2К19 уже представили более 40% компаний, входящих в индекс S&P 500, из которых 76% отчитались о прибыли выше консенсус-прогноза.

Министерство юстиции США заявило о начале антимонопольного расследования в отношении крупных компаний, работающих в сфере цифровых технологий, что вызвало волатильность бумаг Amazon, Alphabet, Apple, Facebook. Facebook также сообщил, что заплатит $5 млрд штрафа по итогам расследования в отношении политики конфиденциальности данных пользователей социальной сети.

Выступление спецпрокурора США Роберта Мюллера в конгрессе вновь подтвердило отсутствие оснований для обвинений Дональда Трампа или представителей его предвыборного штаба в сговоре с Россией по результатам расследования.

Последние макроэкономические данные из Японии и Китая были достаточно слабыми. Индекс деловой активности в промышленности Японии в июле составил 49,6 п., что оказалась немного ниже ожидаемых 49,7. Прибыль промышленных компаний Японии упала на 3,1% г/г в июне после роста на 1,1% в мае, за первые шесть месяцев показатель снизился на 2,4% г/г. Прибыль промышленных предприятий Китая в июне уменьшилась на 3,1% г/г по сравнению с ростом на 1,1% г/г в мае.

ЕЦБ дал сигнал о снижении ставки уже в сентябре. Ожидается, что ключевые ставки затем останутся на новом уровне или ниже, по крайней мере до конца 1П20 или до тех пор, пока инфляция в еврозоне не вернется на таргетируемый уровень в 2%.

Совет ЦБ Турции из-за резкого замедления инфляции понизил ключевую ставку на 4,25 п.п., с 24%, до 19,75%.

Победа Бориса Джонсона на выборах лидера Консервативной партии Великобритании усугубила опасения выхода страны из ЕС без сделки, что привело к падению фунта.

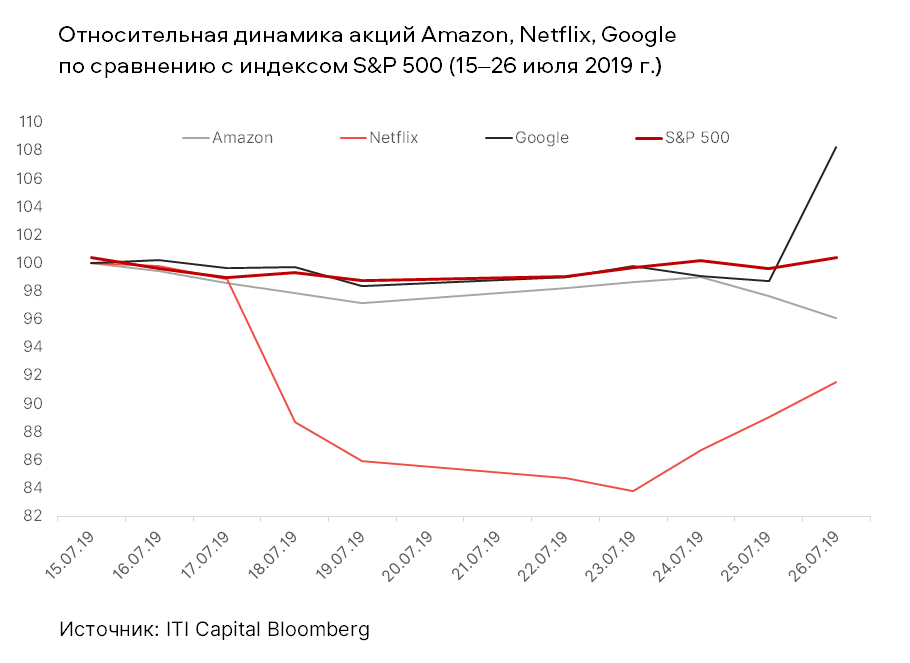

График недели

Среди уже отчитавшихся компаний группы технологических лидеров FAANG лучшую динамику показывает Alphabet (Google), Netflix восстанавливается после обвала, Amazon продолжает снижаться (-4% относительно индекса). Динамика акций Facebook за последние две недели была немного хуже индекса (-2%, на графике не указана).

Предстоящая неделя – зарубежные рынки

На предстоящей неделе ФРС примет решение по ключевой ставке. Ожидается, что регулятор снизит показатель на 0,25 п.п. Участники рынка ждут комментариев относительно последующих шагов ФРС: станет ли снижение ставки началом нового цикла стимулирования на ближайшие годы или регулятор ограничится несколькими корректировками ставки в связи с достаточно сильной текущей макростатистикой.

Представители США и Китая проведут новый раунд торговых переговоров в Шанхае 30–31 июля, в ходе которых стороны, как ожидается, обозначат конкретные требования по сделке. Тем не менее, рынок сохраняет пессимистичный настрой относительно достижения соглашения в ближайшее время.

На этой неделе отчетность в США представят 158 компаний, в том числе Apple, Exxon Mobil, Chevron, ConocoPhillips, Pfizer, Merck, Mastercard, Western Union, Procter & Gamble, QUALCOMM, Symantec.

Нефть

Цена Brent за неделю выросла на $1/барр., до $63,5/барр., в связи с сохраняющейся напряженностью в отношениях с Ираном после инцидентов с танкерами, а также существенным сокращением запасов нефти в США (-10,84 млн барр., по данным EIA, против прогноза по снижению на 4,4 млн барр.).

По данным Reuters, добыча нефти и газового конденсата в России с 1 по 21 июля составила 11,05 млн б/с против 11,15 млн б/с в среднем в июне. Существенное снижение добычи за указанный период произошло у Роснефти (на 4% без учета СП к среднему уровню июня, в том числе на 11% у Юганскнефтегаза) на фоне проблем со сдачей нефти в систему Транснефти в начале месяца.

Российский рынок

ЦБ России, как мы и прогнозировали, снизил ключевую ставку на 25 б.п., до 7,25%, ввиду ускоренного снижения инфляции и стабильного курса рубля. Мы ожидаем, что влияние на рынок будет ограниченным. Регулятор сохранил мягкую риторику, сообщив, что допускает возможность снижения ставки на одном из ближайших заседаний. Годовая инфляция России на 22 июля составила 4,6%. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция вернется к 4% в начале 2020 г. Годовой темп прироста потребительских цен в июне снизился до 4,7% (с 5,1% в мае 2019 г.).

МВФ снизил оценку роста экономики России на 2019 г. с 1,6%, до 1,2%, ввиду слабых темпов роста в 1К19, однако оценка на 2020 г. была повышена на 0,2 п.п., до 1,9%.

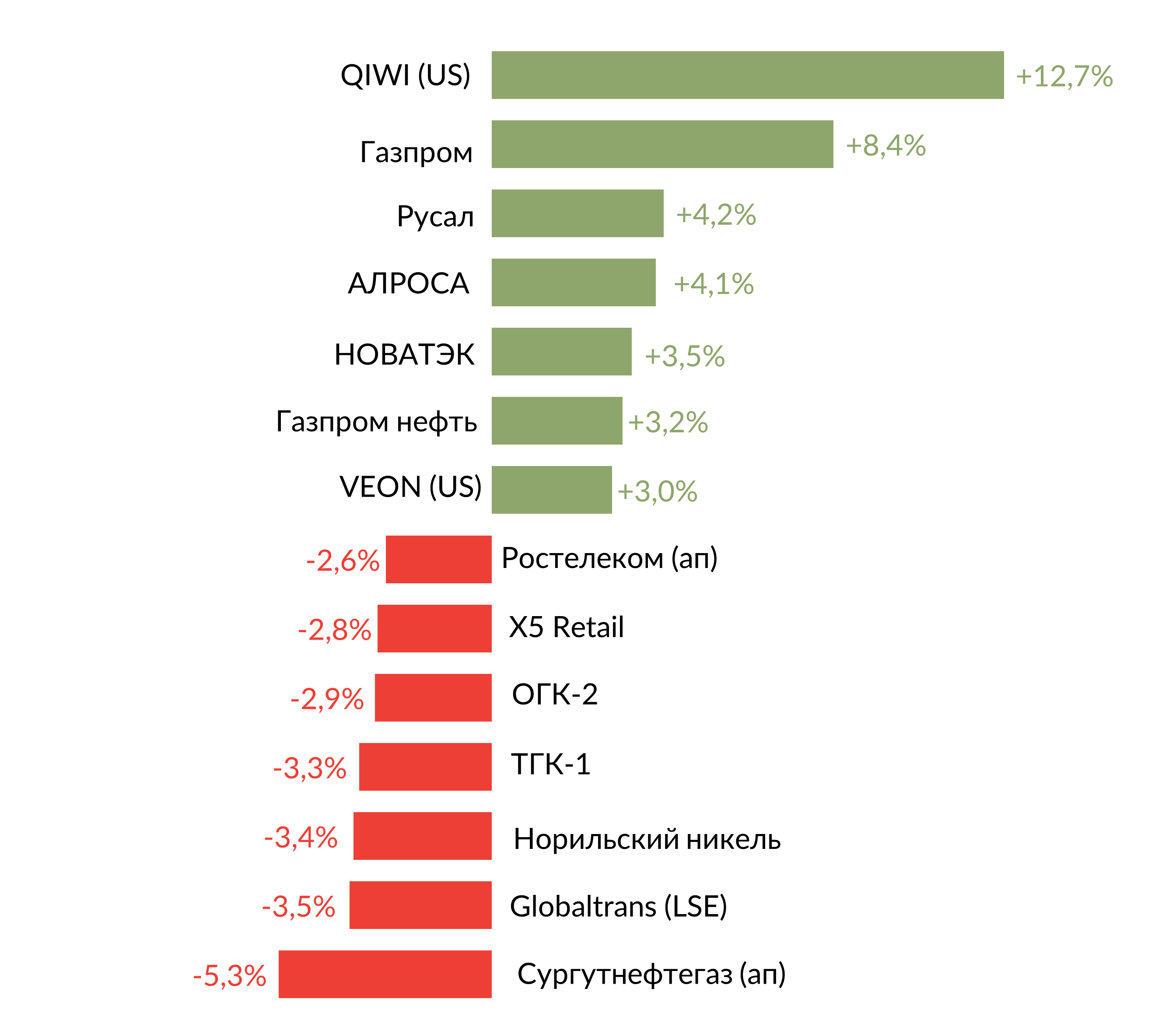

Лидерами роста стали Qiwi (+12,7%), Газпром (+8,4%) после дополнительного размещения акций Русал прибавил 4,2% вслед за публикацией операционных результатов, Алроса (+4,1%), Новатэк (+3,5%) после сильных финансовых показателей за 2К19, Газпром нефть (+3,2), Veon (+3%).

В числе аутсайдеров оказались Сургутнефтегаз ап (-5,3%), Globaltrans (-3,5%), Норильский никель (-3,4%), ТГК-1 (-3,3%), ОГК-2 (-2,9%), X5 Retail Group (-2,9%), Ростелеком ап (-2,6%).

График: лидеры роста и падения

Источник: Bloomberg, ITI Capital

Предстоящая неделя – российский рынок

На текущей неделе отчетность по МСФО за 2К19 представят Сбербанк, Энел Россия, ММК, Veon, Ростелеком.

Согласно консенсус-прогнозу Bloomberg, выручка Сбербанка составит 471,73 млрд руб. (-9% г/г), чистая прибыль — 227,5 млрд руб. Результаты финансовой компании за 1К19 были умеренно позитивными. Чистые процентные доходы выросли на 1,2% г/г, до 337,5 млрд руб., чистая прибыль составила 226,6 млрд руб. (+6,8% г/г). Рентабельность капитала снизилась на 1,3 п.п. г/г, до 22,9%, но увеличилась на 4,1 п.п. кв/кв.

Консенсус-прогноз по Энел России предполагает рост выручки на 5% г/г, до 16,26 млрд руб., EBITDA — до 3,47 млрд руб. (+16% г/г), чистая прибыль ожидается на уровне 1,5 млрд руб. (+39% г/г).

Выручка Ростелекома, согласно консенсус-прогнозу Bloomberg, может составить 80,08 млрд руб. (+4% г/г), EBITDA — 26,55 млрд руб., чистая прибыль — 5,6 млрд руб. Компания пока ожидает получения необходимых одобрений в отношении завершения сделки по покупке Tele2 Россия, консолидация которой позитивно отразится на финансовых показателях компании в дальнейшем.

Согласно консенсус-прогнозу Bloomberg, выручка Veon во 2К19 составит $2,21 млрд (-3% г/г), EBITDA — $0,86 млрд (-2% г/г). Аналитики будут ожидать комментариев менеджмента относительно завершения выкупа 42,31% GTH после получения одобрения от египетского регулятора.

Консенсус-прогноз Bloomberg по ММК предполагает снижение выручки на 6% г/г, до $1,98 млрд, в связи с ранее опубликованными данными по снижению объема продаж.

Модельные портфели / Торговые идеи

Мы считаем акции Северстали привлекательными для инвестиций и видим потенциал роста бумаг в размере 13% до конца года.

Торговая идея по покупке Газпрома от 25.07.2019 достигла целевого уровня за один день. Результат составил 10,6%. Мы ожидаем удержания цены бумаг Газпрома в нижнем коридоре 220–230 руб./акция в краткосрочной перспективе.

Новости компаний – отчетность

НОВАТЭК отчитался о росте выручки во 2К19 до 218,5 млрд руб. (+11,6% г/г) и нормализованной EBITDA с учетом доли в СП до 115,8 млрд руб. (+14,3% г/г) в связи с запуском второй и третьей очереди завода «Ямала СПГ» во 2П18. Чистая прибыль увеличилась более чем в 2 раза г/г, до 69,2 млрд руб. за счет увеличения доли в прибыли СП и положительных курсовых разниц. Показатели EBITDA (без учета доли в СП) и чистой прибыли превзошли ожидания рынка на 2-3%. Несмотря на рост капиталовложений на фоне дальнейшего развития СПГ-проектов, чистый денежный поток за 1П19 вырос на 23% г/г, до 106,9 млрд руб. Мы считаем результаты компании весьма впечатляющими.

Новатэк планирует завершить строительство четвертой линии Ямал СПГ в конце 2019 г. и запустить производство в первом квартале 2020 г. По итогам 2019 г. компания ожидает роста добычи газа на 8%, а также небольшое увеличения объемов добычи жидких углеводородов.

НЛМК сообщила и снижении выручки гза 2К19 до $2,79 млрд (-10% г/г; -3% кв./кв.), что оказалось хуже консенсус-прогноза Интерфакса $2,87 млрд ввиду капитального ремонта доменного и конверторного производства НЛМК, а также более низких цен реализации. EBITDA составила $0,74 млрд (-20% г/г; 6% кв./кв., на уровне прогноза в $0,7 млрд) на фоне роста доли продукции с высокой добавленной стоимостью в портфеле продаж и расширения ценовых спредов к сырью. Чистая прибыль составила $0,41 млрд (-29% г/г; 8% кв./кв.) — вдвое ниже консенсус-прогноза Интерфакса $0,98 млрд. Свободный денежный поток уменьшился до $0,26 млрд (-10% г/г; -62% кв./кв.) в связи с эффектом высокой базы 1К19 на фоне реализации накопленных запасов. Совет директоров компании рекомендовал дивиденды за 2К19 в размере 3,68 руб./акция. Дивидендная доходность составляет 2,3%. Дата закрытия реестра — 2 сентября.

В ходе телефонной конференции менеджмент НЛМК сообщил о сокращении ожиданий компании по сумме капитальных затрат на 2019 г. с ранее прогнозируемых $1,1 млрд, до $0,9–1 млрд. НЛМК планирует инвестировать около $2,1 млрд в развитие производства до 2023 г.

Яндекс.Такси впервые стал прибыльным по EBITDA: 423 млн руб. против убытка 1,8 млрд руб. год назад. Яндекс опубликовал финансовые результаты за 2К19, согласно которым выручка компании выросла до 41,4 млрд руб. (+40% г/г), что выше консенсус-прогноза 40,19 млрд руб. скорректированная EBITDA достигла 12,3 млрд руб. ($207,6 млн) (+16% г/г), что выше прогнозируемых 10,38 млрд руб. Чистая прибыль за 2К19 составила 3,4 млрд руб. ($54,2 млн) (+90% г/г).

Mail.ru Group представила финансовые показатели за 2К19. Совокупная выручка компании без учета Delivery Club и ESforce, составила 20 млрд руб. (+22,9% г/г), совокупный сегментный показатель EBITDA увеличился на 21,6% г/г, до 7,2 млрд руб. (прогноз — 5 млрд руб.), чистая совокупная прибыль группы выросла на 71,8% г/г, до 3,24 млрд руб. Рекламная выручка Mail.ru Group во 2К19 выросла на 22,5% г/г, до 8,417 млрд руб.

Mail изменил прогноз финансовых показателей на 2019 г. Компания ожидает роста выручки в 2019 г. на 22–24%, до 86–88 млрд руб. EBITDA оценивается в размере около 30 млрд руб. (из-за 2 млрд руб. убытков у Юлы). Предыдущий прогноз предполагал, что по итогам 2019 г. выручка составит 85–88 млрд руб. (+18–22%), EBITDA – 32–34 млрд руб.

Ожидания изменены из-за решения компании сохранить актив «Юла», но исключить из результатов ESforce и Delivery Club.

Магнит опубликовал сильные неаудированные результаты за 2К19. Выручка увеличилась до 342,88 млрд руб. (+11,4% г/г), что выше консенсус-прогноза Интерфакса (339,75 млрд руб.). EBITDA сократилась до 24,17 млрд руб. (-0,9% г/г), что также оказалось выше консенсус-прогноза Интерфакса 22,8 млрд руб. Чистая прибыль компании уменьшилась до 6,27 млрд руб. (-39,5% г/г).

Чистая розничная выручка составила 333,3 млрд руб. (+10,8% г/г) из-за роста торговой площади на 16,7% и роста LFL-продаж на 1,7%, динамика трафика улучшилась до -2,3% (1К19: -3,5%). Во 2К19 ретейлер открыл 322 магазина «у дома», 340 магазинов косметики. В ходе телефонной конференции менеджмент Магнита подтвердил намерения компании по открытию 1,5 тыс. магазинов «у дома». Также компания планирует сохранить рентабельность EBITDA на уровне 2018 г. – 7,3%.

Лента опубликовала неоднозначные операционные результаты за 2К19 и 1П19. Совокупная выручка ретейлера во 2К19 выросла до 100,2 млрд руб. (+0,4% г/г), в том числе выручка от розничных продаж увеличилась до 97,8 млрд руб. (+4,7% г/г), в свою очередь выручка от оптовой торговли сократилась на 62,4%г/г. LFL-продажи выросли на 0,8% за счет увеличения среднего розничного чека на 0,2% при росте трафика на 0,6%.

Во 2К19 ретейлер открыл два гипермаркета и один супермаркет.

Русал опубликовал операционные результаты за 2К19 и 1П19. Компания по итогам 2К19 увеличила производство алюминия до 0,94 млн т (+1% кв./кв.). Продажи алюминия выросли до 1,08 млн т. (+21% кв./кв.) увеличение связано с реализацией части излишков, которые были накоплены к концу 2018 г. Объёмы продаж продукции с добавленной стоимостью выросли до 414 тыс. т (+60% кв./кв.). Средняя цена реализации снизилась до $1970 за т (1,1% кв./кв.). По данным Лондонской биржи металлов, средняя цена реализации алюминия составила $1824 за т (-1,4% кв./кв.).

За 1П19 Русал сократил производство алюминия до 1,867 млн т. (-0,2% г/г). При этом продажи первичного алюминия и сплавов выросли до 1,978 млн т. (+13,2% г/г). Объёмы продаж продукции с добавленной стоимостью выросли до 0,673 млн т (-19,8% г/г). Средняя цена реализации снизилась до $1960 за т (-15,6% г/г). По данным Лондонской биржи металлов, средняя цена реализации алюминия составила $1835 за т (-14,9% г/г).

Полюс сообщил о росте производства золота во 2К19 до 685 тыс. унций (+13,8% кв./кв.) благодаря увеличению производства аффинированного золота на Олимпиаде и Благодатном, началу промывочного сезона на Россыпях и возобновлению операций кучного выщелачивания на Куранахе. В годовом сопоставлении рост добычи составил 13,6% в связи с выходом на проектную мощность Наталкинского ГОКа. Расчетная выручка от продаж золота достигла $886 млн (+20% кв./кв.) при средневзвешенной цене реализации золота $1314/унция. Годовой объем добычи ожидается на уровне 2,8 млн унций золота (за 1П19 добыто 1,29 млн унций).

Polymetal сообщил о росте производства во 2К19 до 384 тыс. унций в золотом эквиваленте, (+19% г/г), в том числе 81 тыс. унций на Кызыле, что соответствует его полной проектной производительности. Производство золота выросло на 30% г/г, до 302 тыс. унций, а производство серебра сократилось на 11% в связи с продажей активов. Выручка достигла $492 млн (+13% г/г) за счет увеличения объема продаж золота на 31% г/г.

Компания подтвердила ожидаемый объем производства на 2019 г. на уровне 1,55 млн унций в золотом эквиваленте и ожидает значительного увеличения свободного денежного потока во 2П19 в связи с сезонным ростом производства и сокращением оборотного капитала. Мы расцениваем результаты как позитивные, но ожидаемые, поэтому они не будут существенно влиять на котировки компании, на наш взгляд.

Petropavlovsk сообщил о росте объема продаж золота в 1П19 на 12% г/г, до 225 тыс. унций, средняя цена реализации практически не изменилась - $1286/унция, включая негативный эффект от хеджирования в размере $26/унция. Компания подтвердила целевой показатель годовых продаж золота на уровне 450-500 тыс. унций и капитальных затрат в размере $45-55 млн. В июне Petropavlovsk начал строительство новой флотационной установки на проекте Пионер, запуск которой в конце 2020 г. позволит компании увеличить перерабатывающие мощности с 3,6 до 7,2 млн т в год.

Интер РАО опубликовала операционные и финансовые результаты за 1П19. Выработка электроэнергии увеличилась до 66 млрд кВт.ч. (+3,6% г/г). Отпуск тепловой энергии снизился до 22,2 млн Гкал (-6,8% г/г).

Группа НМТП увеличила консолидированный грузооборот за январь — май 2019 г. на 2,2% г/г, до 59,8 млн т. Грузооборот наливных грузов составил 45,96 млн т. (+8,2% г/г). за счет увеличения грузооборота нефтепродуктов до 15,17 млн т (+2,4% г/г) и сырой нефти – до 30,34 млн т. (+11,8% г/г); грузооборот навалочных грузов снизился до 5,02 млн т (-25,9% г/г) из-за падения грузооборота зерна на 43,3%г/г, до 2,62 млн т.; грузооборот генеральных грузов сократился до 5,99 млн т (-4,4% г/г) за счет падения грузооборота цветных металлов на 17,8% г/г до 354 млн т. и падения грузооборота черных металлов и чугуна на 1,5% г/г, до 5,48 млн т.

Русагро сообщила росте во 2К19 общей выручки до элиминации между сегментами до 41,9 млрд руб. (+135% г/г). Выручка сахарного сегмента достигла 11,1 млрд руб. (+104% г/г) за счет увеличения объемов продаж сахара до 348 тыс. т (+117% г/г). Выручка масложирового бизнеса выросла до 19,4 млрд руб. (+250% г/г) в связи с продолжающимся ростом объемов реализации продукции сегмента. Прочие сегменты также показали существенный рост: мясной сегмент – до 6 млрд руб. (+18% г/г) в результате роста объемов продаж, сельскохозяйственный сегмент – до 4,4 млрд руб. (+153% г/г) в связи с ростом объемов продаж и цен практически по всем видам реализуемой продукции. Выручка нового сегмента молочных продуктов составила 1 млрд руб.

Акрон опубликовал операционные результаты за 1П19. Общий выпуск продукции по группе минеральных удобрений вырос на 4,4% г/г, до 3,2 млн т (без учета внутреннего потребления). Наибольший рост наблюдался по выпуску азотных удобрений — до 2,56 млн т (+23,1% г/г). Производство аммиака составило 1,36 млн т (+6% г/г), сложных удобрений снизилось на 17,3% г/г, до 1,06 млн т. Средние индикативные цены на аммиачную селитру и карбамид в 1П19 демонстрировали позитивную динамику, в то время как цены на аммиак снижались.

Обувь России опубликовала операционные результаты за 2К19 и 1П19. По итогам 2К19 объем консолидированной неаудированной выручки увеличился до 2,8 млрд руб. (+26% г/г). Сопоставимые продажи LFL группы увеличились на 9,3% г/г, сопоставимая выручка от продаж выросла на 1,2% г/г, сопоставимая выручка от деятельности по выдаче денежных займов увеличилась на 34,2% г/г. Интернет-продажи компании выросли на 7,5% г/г, до 0,186 млрд руб. За 2К19 Обувь России открыла 82 собственных магазина.

Новости компаний – сделки

Сбербанк и Mail.ru Group создадут СП (50/50) на базе Delivery Club и Ситимобил. Они планируют инвестировать в платформу О2О-сервисов (online-to-offline) в сфере еды и транспорта до 64 млрд руб., если СП достигнет целевых показателей в течение года. Mail.ru внесет в СП 100% Delivery Club и 22,69% Ситимобил, а также связанные с ними миноритарные инвестиции и опционы и 7,7 млрд руб. денежных средств. Дополнительные инвестиции в размере 5,1 млрд руб. могут быть добавлены в капитал СП в зависимости от выполнения KPI. До закрытия сделки Mail.ru обеспечит консолидацию в СП доли в размере 75% акций от Ситимобил.

Сбербанк внесет в СП: свою долю в 35% долю Foodplex, 38 млрд руб. денежных средств. Дополнительные инвестиции также возможны в случае выполнения KPI, их объем — 13 млрд руб. Таким образом, к моменту закрытия сделки СП получит 45,5 млрд руб., а также возможные дополнительные 18 млрд руб. в течение следующих 12 месяцев. после закрытия сделки. Все средства будут внесены в СП в формате cash-in.

Новатэк сообщил о закрытии сделок по продаже долей участия в проекте «Арктик СПГ 2» дочернему обществу Китайской Национальной Нефтегазовой Корпорации (CNPC), дочернему обществу CNOOC Ltd. и консорциуму Mitsui и Японской национальной корпорации по нефти, газу и металлам JOGMEC. О сделках было объявлено в июне, стоимость продажи не раскрывается.

Роснефть объявила о покупке ее дочерней компанией Башнефть контрольного пакета (51%) завода по производству катализаторов для процессов гидроочистки мощностью до 4 тыс. т в год в городе Стерлитамак. Продукция завода заменит импортные катализаторы российской продукцией, что повысит технологическую устойчивость, независимость и экономическую эффективность уфимской группы НПЗ Роснефти, катализаторы также будут поставляться сторонним покупателям.

Глава Лукойла Вагит Алекперов сообщил журналистам, что компания подала заявку на покупку татарстанского производителя удобрений "Аммоний" в рамках стратегии по развитию газохимических проектов. В июне ВЭБ сообщал, что на Аммоний претендуют шесть крупнейших российских и зарубежных нефте- и газохимических концернов.

Детский мир обсуждает возможность отказа от развития британской сети развивающих игрушек Early Learning Centre (ELC) в России, которая работает по франшизе Mothercare. Оценочная стоимость сделки составляет около 250 млн руб. В ELC входит 57 магазинов в России. В 2018 г. консолидированная выручка от продаж ELC, ABC и Зоозавр составила 933 млн руб. (+1,5% г/г), что составляет 8,9% от выручки Детского мира. Продажа ELC поспособствует концентрации бизнеса ретейлера на развитии сети АВС с более доступными ценами на товары, сообщает Коммерсант.

Интер РАО планирует продать 50% Экибастузской ГРЭС-2 в Казахстане ее второму совладельцу «Самрук-Энерго» за $20 млн, что оказалось ниже первоначальных оценок, заложенных самой компанией. Сроки завершения сделки не разглашаются. В соответствии с договоренностями, Самрук-Энерго возьмет на себя поручительства по кредитам компании в размере $385 млн перед Евразийским банком развития и ВЭБом, сообщает Коммерсант.

Группа ВТБ ведет переговоры о передаче 49% акций Мосметростроя городу. Финансовая организация начала процесс продажи непрофильных активов компании, вследствие чего Девелопер Гранель стал собственником участка 2,2 га на Газгольдерной улице принадлежавшего Мосметрострою. Сумма сделки могла превысить 1,5 млрд руб., сообщает Коммерсант.

Прочие новости

Новатэк объявил о запуске в промышленную эксплуатацию Южно-Хадырьяхинского газового месторождения с проектным уровнем добычи около 1 млрд куб. м природного газа в год (1,5% от объема добычи компании за 2018 г.). Месторождение было приобретено в декабре 2017 г., его запасы по российской классификации составляют около 28 млрд куб. м.

Обустройство Киринского месторождения Газпрома подорожало до 51 млрд руб. (+45,7% от первоначальной стоимости) по данным Интерфакса со ссылкой на сайт госзакупок. В июне компания заключила контракт на дообустройство под ключ Киринского газоконденсатного месторождения на шельфе Сахалина с Русгазодобычей, единственной компанией-участницей конкурса. Срок исполнения работ по договору – 2022 г. Данное месторождение является вторым по запасам из принадлежащих Газпрому на шельфе Сахалина (162,4 млрд куб. м. газа и 19,1 млн т. конденсата). Одним из основных потребителей газа месторождения может стать Национальная химическая группа, которая в 2015 г. подписала 20-летний контракт на поставки газа с Газпромом в рамках проекта строительства Находкинского завода минеральных удобрений.

Лукойл сообщил, что накопленная добыча на каспийском месторождении имени Владимира Филановского превысила 15 млн т с момента его ввода в промышленную эксплуатацию осенью 2016 г. Компания продолжает обустройство третьей очереди проекта, которая направлена на вовлечение в разработку его западной части и поддержание добычи на проектном уровне 6 млн т. Добычу нефти на новой мини-платформе планируется начать в текущем году.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 29 июля | США | Индекс деловой активности в обрабатывающей промышленности |

| Великобритания | Объём потребительского кредитования Банка Англии (июнь) | |

| Япония | Розничные продажи | |

| Вт, 30 июля | США | Индекс потребительского доверия |

| Личные расходы (скоррект.), м/м | ||

| Личные доходы, м/м | ||

| ЕС | Индекс делового климата | |

| Индекс потребительского доверия | ||

| Япония | Уровень безработицы | |

| Ключевая ставка центрального банка | ||

| Промышленное производство предв. | ||

| Ср, 31 июля | США | Заседание ФРС |

| ЕС | ВВП предварительный, г/г | |

| Уровень безработицы | ||

| Великобритания | Индекс потребительской уверенности | |

| Япония | Индекс потребительского доверия | |

| Китай | Индекс деловой активности в промышленности | |

| Чт, 1 августа | США | Расходы на строительство |

| Индекс экономических условий ISM в производственной сфере | ||

| ЕС | Индекс деловой активности в промышленности | |

| Великобритания | Ключевая ставка Банка Англии | |

| Индекс деловой активности в промышленности | ||

| Китай | Индекс деловой активности в промышленности Caixin | |

| Швейцария | Национальный праздник | |

| Пт, 2 августа | США | Заказы в обрабатывающей промышленности |

| Сальдо торгового баланса товаров и услуг | ||

| Уровень безработицы | ||

| ЕС | Розничные продажи, г/г | |

| Индекс цен производителей, г/г |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 29 июля | ТГК-1 | Операционные результаты, 2К19 |

| Вт, 30 июля | Русгидро | РСБУ, 1П19 |

| Фосагро | Операционные результаты, 2К19 | |

| Ср, 31 июля | Энел Россия | МСФО, 2К19 |

| ТГК-1 | РСБУ, 1П19 | |

| Сбербанк | МСФО, 2К19 | |

| Мать и дитя | Операционные результаты, 2К19 | |

| Евраз | Операционные результаты, 2К19 | |

| Норильский Никель | Операционные результаты, 2К19 | |

| Чт, 1 августа | Мосэнерго | РСБУ, 1П19 |

| Veon | МСФО, 2К19 | |

| ММК | МСФО, 2К19 | |

| Пт, 2 августа | Энел Россия | РСБУ, 1П19 |

| Ростелеком | МСФО, 2К19 | |

| Аэрофлот | РСБУ, 2К19 |

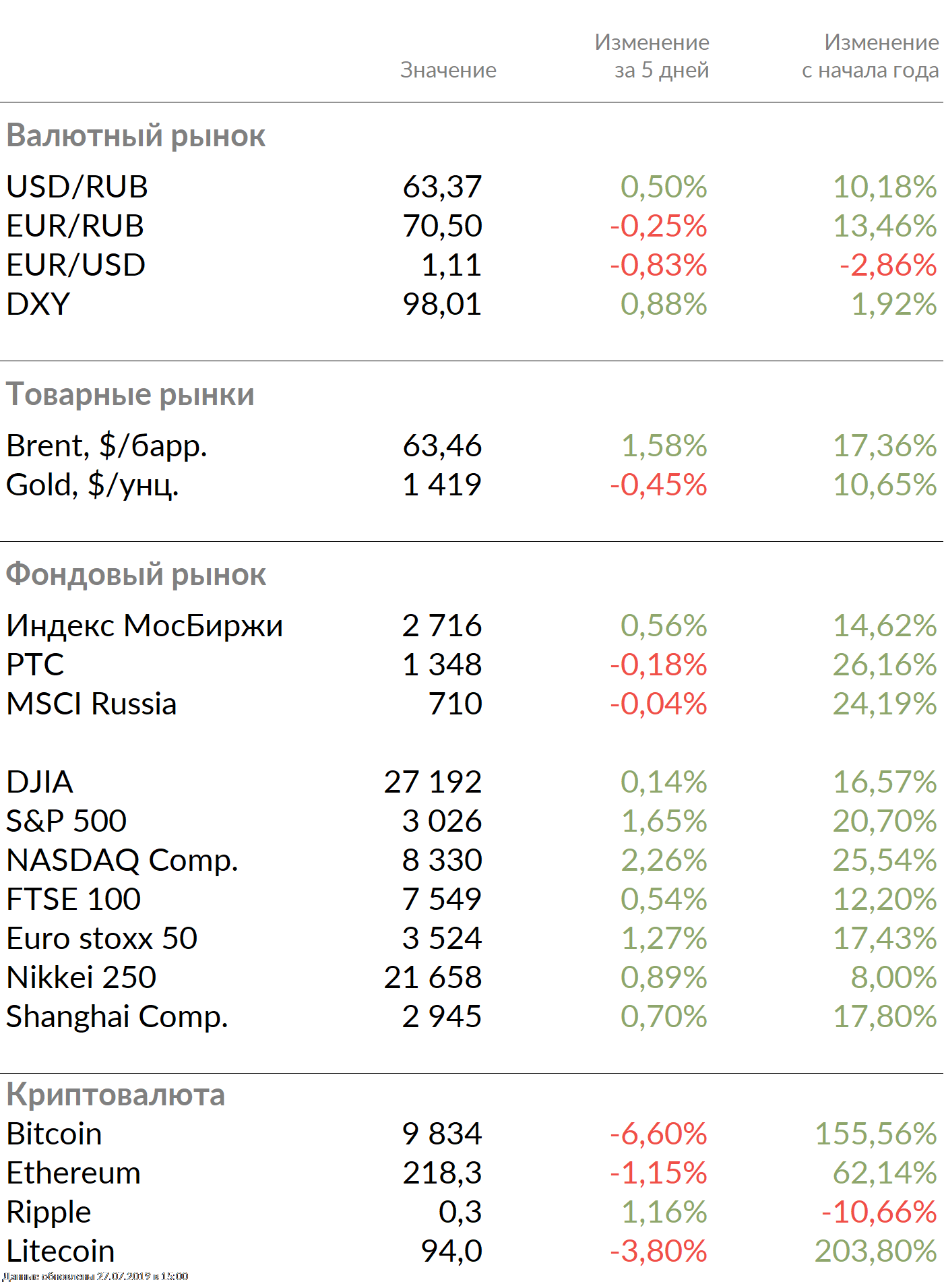

Рыночные индикаторы