Рынок рублевых облигаций: в эпицентре идеального шторма

Драматические события на рынке рублевого госдолга

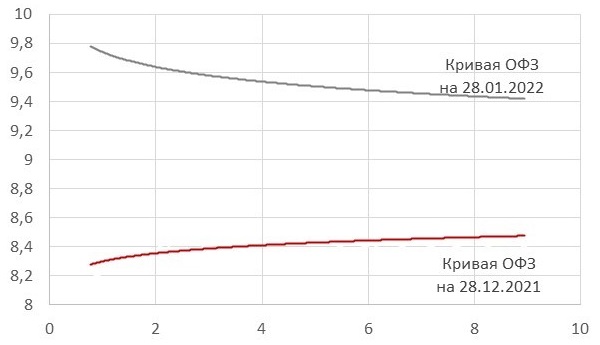

Начало 2022 г. стало крайне негативным периодом для рынка ОФЗ, оказавшегося под давлением сразу нескольких существенных факторов. Это явилось резким контрастом с последними торговыми сессиями 2021 г., когда гособлигациям удалось взять небольшой реванш — вся кривая, включая ее ближний отрезок, опустилась тогда ниже значения ключевой ставки в 8,5%. Стабилизация рынка ОФЗ в конце прошлого года объяснялась как техническими факторами, в том числе размещением значительной свободной ликвидности по итогам периода повышенных бюджетных расходов на время новогодних каникул, так и надеждами инвесторов на скорый разворот цикла денежно-кредитной политики.

Однако январь оказался крайне насыщенным на негативные для рынка события как геополитического, так и экономического характера. В их числе оказались:

- неожиданно разразившийся кризис в Казахстане, спровоцировавший ослабление курса рубля,

- стремительно растущие опасения более быстрого и резкого ужесточения денежно-кредитной политики ФРС, вылившиеся в укрепление доллара и рост ставок по госдолгу США (доходность 10-летних казначейских облигаций на какое-то время вернулась к двухлетнему максимуму, около 1,9%, увеличившись с начала января почти на 40 б.п.),

- резкое ускорение инфляции в России (0,56% за период с 1 по 10 января, с 8,4% до 8,6% в годовом выражении).

Все это не оставило рынку ОФЗ шансов на сохранение положительного импульса конца декабря.

Но все же максимального размаха распродажи достигли после неудачи переговоров России и стран НАТО. Обострение российско-украинского противостояния привело к наиболее резкому падению цен российских активов с марта 2020 г., когда мировые рынки накрыла паника из-за распространения пандемии.

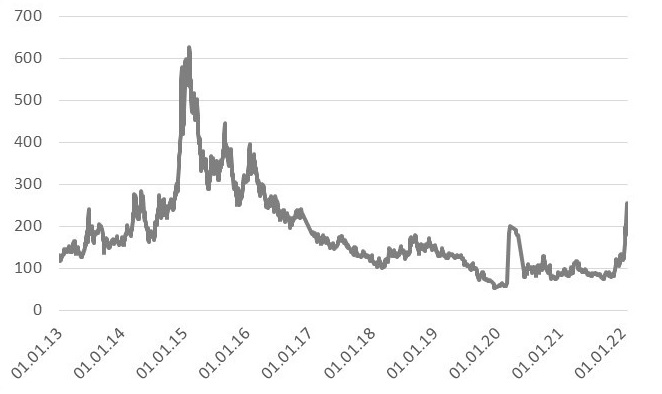

Рынок рублевого госдолга с момента возобновления активных торгов после новогодних каникул находился под сохраняющимся давлением продавцов, делая лишь слабые попытки взять передышку. Продажи ОФЗ проходили широким фронтом и на повышенных оборотах. В результате цена длинных выпусков снизилась примерно на 10%, а доходность вернулась к уровням начала 2016 г., когда ключевая ставка составляла 11%. Доходность на ближнем сегменте суверенной кривой тестирует двузначные значения, отражая стремительно растущие опасения еще большей «жесткости» регулятора в плане ДКП на фоне вероятного повышения инфляционных ожиданий вслед за ослаблением рубля (потери к доллару за первые две рабочие недели января оцениваются в 6%). За этот же период стоимость страховки российского кредитного риска (пятилетние CDS спреды) возросла почти вдвое, доходя на максимуме до 255 б.п. Эти уровни существенно превысили пиковые значения на пике первой волны пандемии, а в последний раз наблюдались весной 2016 г. Впрочем, несмотря на крайне негативный новостной фон, можно заметить, что продажи ОФЗ нерезидентами не приобрели масштабного характера, и спреды расширялись вполне равномерно на большей части кривой.

Динамика стоимости пятилетнего CDS-контракта на Россию

Источник: Bloomberg, ITI Capital

В предыдущие периоды турбулентности отток средств с иностранных счетов был куда более масштабным и стремительным. К примеру, весной 2021 г., когда напряженность во взаимоотношениях России и США достигла максимума, иностранные инвесторы за две недели вывели из ОФЗ почти 140 млрд руб. Для сравнения, за последние два месяца прошлого года, в период активного ухудшения ситуации вокруг Украины, объем принадлежащих нерезидентам ОФЗ, по оценке ЦБ России, уменьшился на 214 млрд руб.

При этом в последние дни (за неделю с 17 по 23 января) отток оценивался примерно в 54 млрд руб.

Между Сциллой инфляции и Харибдой геополитики

Повышенная волатильность на долговом рынке (как на локальном, так внешнем) по всей видимости сохранится еще как минимум несколько недель, по крайней мере до решения ЦБ по ставкам 11 февраля.

Российские власти уже начали оказывать поддержку рублю путем приостановки покупки валюты в рамках бюджетного правила. Мы полагаем, что в случае необходимости набор стабилизационных мер с большой вероятностью может быть расширен, что поможет избежать чрезмерного ослабления национальной валюты и сопутствующего ей скачка инфляции.

Последние данные указывают на дальнейшее ускорение инфляции в России по итогам месяца. За неделю по 21 января инфляция составила 0,22%, или 8,64% в годовом выражении. В случае сохранения темпов роста цен на уровне последней недели в оставшиеся 10 дней месяца, годовая инфляция по итогам января ускорится до 1,2% (и 9% в годовом выражении, с 8,4% в декабре). При этом влияние недавнего ослабления рубля на инфляцию будет ощущаться еще некоторое время.

В такой ситуации у ЦБ на ближайшем заседании 11 февраля выбор вариантов решения по ставке будет невелик — между повышением на 75 и 100 б.п. — чтобы вернуть реальное значение ключевой ставки (за вычетом накопленной инфляции) в позитивную зону. Для инвесторов в такой ситуации размер следующего шага ЦБ менее важен, чем заявление регулятора об ожиданиях по инфляции и ключевой ставке на ближайшую перспективу. Для того, чтобы февральское повышение ставок стало последним в этом цикле, в оставшиеся до заседания ЦБ дни должно произойти существенное снижение геополитической напряженности, сопровождаемое ростом курса рубля к уровням, в большей мере соответствующим текущим нефтяным котировкам.

Такой сценарий нельзя исключить, но, судя по всему, он в данный момент не является наиболее вероятным. Переговоры в Нормандском формате в Париже 26 января не принесли заметного прорыва и будут продолжены через две недели (примерно 9 февраля). До этого (в ближайшее время) должны пройти консультации между президентами России и Франции, а также Франции и Украины.

В отсутствие существенных уступок какой-либо из сторон, ощутимое снижение накала геополитического противостояния в ближайшее время представляется нам не очень вероятным. Таким образом, восстановление цен (и соответственно снижение доходности) ОФЗ в ближайшее время вероятно только при условии предотвращения наихудших сценариев, при этом пока только в короткой перспективе. Без прогресса в областях инфляции и геополитики от инвесторов на рынке ОФЗ требуется как аккуратность, так и быстрота реакции. Позиций в коротком отрезке кривой (на горизонте двух-четырех лет) стоит избегать, поскольку максимальный уровень ключевой ставки по-прежнему не ясен. Наиболее длинный отрезок кривой все еще уязвим к дальнейшим продажам нерезидентов в случае новой эскалации обстановки, превентивных шагов западных регуляторов и т.д. Соответственно, в данный момент можно рекомендовать только осторожные точечные покупки в средней части кривой ОФЗ-ПД, в ожидании постепенных замедления инфляции и деэскалации. При этом настроение участников рынка может измениться в любом направлении, что требует постоянной внимательности и скорости принятия решений.

Когда стоит покупать ОФЗ?

Как мы уже говорили, наш базовый сценарий предполагает, что за этапом длительного противостояния могут последовать «мягкие» санкции и в конечном счете дипломатическое перемирие. В случае реализации данного сценария событий привлекательность российских активов, включая ОФЗ, может быстро возрасти, поскольку по фундаментальным оценкам текущие уровни давно выглядят перепроданными. Главная сложность состоит в определении хотя бы примерных сроков наступления этого сценария. В этой связи формирование длинных позиций в ОФЗ с постоянным купоном в данный момент, когда рынок далек от состояния равновесия, кажется нам преждевременным. Пока инвесторам, разделяющим наш конструктивный взгляд, в качестве защитной стратегии стоит обратить внимание на флоатеры, а также инфляционные линкеры. Ценовая волатильность данных инструментов существенно ниже, а условия выпуска позволяют получить большую прибыль в период роста рыночных ставок и разгона инфляции. Игроки с более высокой толерантностью к риску в свою очередь могут начинать постепенно «подбирать» заметно подешевевшие российские акции «голубых фишек». Помимо привлекательных ценовых уровней данные инструменты также отличаются значительной дивидендной доходностью, превышающей как текущую доходность ОФЗ, так и инфляцию. Что касается «классических» гособлигаций, то темпы их восстановления, как мы уже отмечали выше, являются функцией двух параметров: снижения геополитических рисков и уверенности в эффективной борьбе с инфляцией. По мере появления ясности можно будет начинать активное позиционирование в длинных и среднесрочных выпусках в расчете на их опережающий рост. С учетом исторически высоких рублевых цен на нефть, потребности Минфина в первичных заимствованиях могут оказаться ниже изначально объявленного плана. Правда, из последних заявлений официальных лиц следует, что министерство все же пока не планирует окончательно отказываться от новых размещений даже на двузначных уровнях доходности, рассматривая альтернативные пути выполнения программы заимствований (в том числе путем возвращения флоатеров в аукционное меню).

Месячное изменение кривой ОФЗ

Источник: Bloomberg, ITI Capital