Геополитика и новые возможности на российском рынке

Победа будет за дипломатией

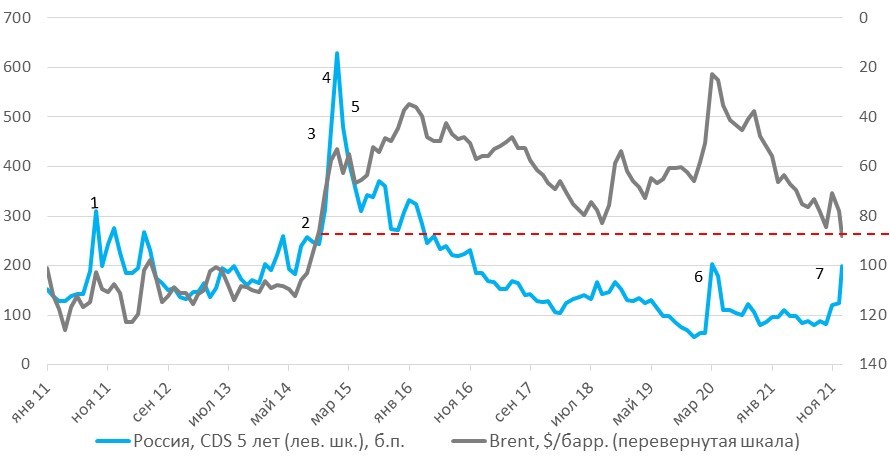

Мы считаем, что большинство международных инвесторов ждет ужесточения санкций против России, именно поэтому российские пятилетние CDS достигли максимумов с начала пандемии (210 б.п) и приблизились к уровням введения секторальных санкций 2014 г. (250 б.п.), несмотря на гораздо более высокие фундаментальные показатели российской экономики и поддержку, которую ей оказывает конъюнктура на мировом рынке сырья. До пандемии стоимость страховки от дефолта России в течение пяти лет, или пятилетний CDS, не превышала 60 б.п. Мы считаем что обе стороны противостояния уже приблизились к «красной линии» и у них нет желания ее пересекать ввиду колоссальных последствий, поэтому они будут предпринимать попытки отойди назад, активизировать переговоры, что мы начали наблюдать со вчерашнего дня. Вчерашние продажи акций Сбербанка были больше похожи на маржин-колл и запоздалую реакцию американских фондов.

Страновая премия за риск до последних геополитических событий составляла в среднем 10% исходя из отношения пары доллар/рубль к стоимости нефти и сейчас уже превышает 20-23% исходя из консервативной оценки с учетом долгосрочных геополитических рисков, с которыми перманентно связаны российские активы. Средний показатель страновой премии за риск по всем классам российских активов составляет 25%. Для рубля при деэскалации ситуации движение хотя бы до ₽65/$ при текущей цене на нефть вполне оправдано (см. таблицу ниже).

Наш базовый сценарий идет вразрез с опасениями западных инвесторов и предполагает снижение напряженности, отказ от новых санкций против России и достижение соглашения, которое снизит вероятность военного конфликта и, следовательно, приведет к отскоку рынка к уровням хотя бы до октябре 2021 г. и выше. До эскалации ситуации 26 октября 2021 г., когда нефть Brent стоила $86/барр. курс доллар/рубль был ниже ₽69/$, акции Газпрома и Сбербанка стоили ₽370/акция при санкционных рисках и геополитической премии на тот момент. Сейчас цена нефти приближается к $90/барр. и вероятно составит $100/барр. к концу квартала на фоне высокого спроса в Азии и ограниченного предложения стран-экспортеров, помимо тактических факторов, таких как атака дронов на нефтяные хранилища в Саудовской Аравии.

Мы оцениваем в 30% вероятность «мягких санкций», т.е. санкций против российских банков, которые тоже окажут поддержку рынку (снижая вероятность жестких) и оставят возможность для отложенных переговоров, и в 10% — вероятность «жестких санкций» против российского президента и иного руководства страны, санкций, связанных с отключением России от системы SWIFT и экономическим эмбарго, что является взаимосвязанным, и, следовательно, предполагающих разрыв дипломатических отношений между Россией и Западом на долгое время, что приведет не только к масштабному переструктурированию российских, но и мировых активов, особенно на рынке сырья.

Перспективы введения «мягких санкций»

«Мягкие санкции» будут представлять собой санкции и ограничительные меры в отношении крупных российских банков. Мы считаем, что первый в списке потенциальных санкционных «мишеней» — Промсвязьбанк из-за роли, которую он играет в исполнении гособоронзаказов, другие финансовые учреждения, которые находятся в контрольном списке США, но пока не попали под санкции, в частности СОГАЗ и банк Открытие.

Московский кредитный банк (МКБ) не входит в этот список, но может стать «мишенью» из-за его аффилированности с Роснефтью. Ограничительные меры в отношении банков не предполагают дополнительных санкций по крайней мере против Сбербанка и ВТБ ввиду доминирующей доли вкладов физлиц в структуре их пассивов и того факта, что они уже находятся под секторальными санкциями, но санкции возможны, например, против ВЭБа, Газпромбанка или Россельхозбанка. Помимо банков под санкции могут попасть такие структуры, как Сафмар, Росатом и Объединенная авиастроительная корпорация. Мы предполагаем, что санкции против банков закроют доступ к иностранному капиталу, возможно будут запрещено привлечение иностранного капитала посредством продажи акций и облигаций и введены другие ограничения для международных контрагентов, как это было в случае со Сбербанком, ВТБ, Россельхозбанком, ВЭБом и Газпромбанком летом 2014 г., что оказало ограниченное влияние на выручку банков.

Санкции США можно разделить на три категории: 1) блокирующие (SDN), 2) секторальные, предполагающие запрет операций с облигациями и/или акциями (SSI) и 3) санкции против нефтяных проектов (SSI). Согласно первоначальной доктрине приоритезации санкций США, большинство санкций, введенных исполнительным приказом президента, не направлено непосредственно против российского государства в социальном плане. Они касаются физических и юридических лиц, судов и самолетов, включенных в список блокирующих санкций (SDN) Управления по контролю за иностранными активами (OFAC) Министерства финансов США.

Наши цели по динамике ключевых российских активов

К моменту введения окончательных секторальных санкций в конце сентября 2014 г., пятилетний CDS России достиг 250 б.п., а сейчас — 200 б.п. (на пике 18 января — 223 б.п.). Это означает, что распродажа российских пятилетних CDS, ОФЗ, квазисуверенных рублевых и валютных облигаций, акций по большей части уже завершена, что предполагает повышение показателя до как минимум уровня начала четвертого квартала 2021 г. и выше, учитывая огромный эффект запаздывания цен на нефть и сырьевые товары.

В нашем базовом сценарии («мягкие санкции» против России) мы исходим из того, что США не стремятся к военному конфликту или жесткой эскалации ситуации, но хотят сохранить контроль над российской политической элитой и аффилированными с ней физическими и юридическими лицами. Запад уже исчерпал большую часть санкционных инструментов, поэтому он может расширить «черный список», но не станет пересекать «красную линию»! Отключение России от SWIFT как раз является такой «красной линией» и аналогично нефтегазовому эмбарго, поскольку большая часть расчетов при продаже нефти и газа осуществляется в долларах США. Из общего объема экспорта России более 37% приходится на нефть и около 13% — на газ, поэтому в случае введения санкций расчеты будут производится в других валютах или по бартеру. В этом случае Россия и Китай создадут собственную платежную систему транзакций в противовес американской, и чем тогда Европа будет расплачиваться за российский газ?!

Цели по ключевым российским активам

-919.jpg)

Источник: ITI Capital, Bloomberg

Россия лучше защищена

В 2014 г. секторальные санкции, введенные США и ЕС, обошлись России в $40 млрд, по данным Министерства финансов России, но на самом деле дороже из-за падения нефти и рубля — золотовалютные резервы российского ЦБ за год упали на $140 млрд, с $490 млрд (февраль 2014 г.) до $350 млрд (март 2015 г.), в результате обвала цен на нефть и валютных интервенций ЦБ. Цены на нефть упали со $112/барр. (февраль 2014 г.) до $31/барр. (январь 2016 г.). Сейчас конъюнктура иная, у России рекордные золотовалютные резервы объемом $630 млрд, низкий внешний долг, включая долг компаний и банков ($472 млрд по сравнению с $728 млрд тогда), а цены на нефть растут, приближаясь к максимумам третьего квартала 2014 г.

О чем нам говорит динамика российских CDS?

CDS, кредитно-дефолтные свопы, отражают стоимость страховки от дефолта по российский суверенным облигациям. По сути это мера риска, который принимают на себя нерезиденты, и, следовательно, CDS отражают в большей степени опасения крупнейших западных фондов и совокупность факторов, нежели один фактор, который может повлиять на один конкретный актив. Чем выше CDS, тем выше стоимость страховки от риска и, следовательно, вероятность дефолта.

График, который заменяет 1000 слов

Источник: ITI Capital, Bloomberg

1) Июнь — сентябрь 2011 г., пятилетние CDS выросли на 200 б.п. в связи с перестановками в российском правительстве, уходом Алексея Кудрина с поста министра финансов, санацией Центробанком Банка Москвы, скачком госзаимствований, замедлением роста мировой экономики и внешней волатильностью.

2) Присоединение Крыма к России в феврале-марте 2014 г., секторальные санкции США против крупнейших российских компаний и банков в июле-сентябре 2014 г.

3) Цены на нефть упали с пиковых уровней, $112/барр. (февраль 2014 г.), до $47/барр. (января 2015 г.), ускорив повышение российских CDS, на фоне огромной волатильности доллара США. С февраля 2014 г. по январь 2015 г. российские пятилетние CDS подскочили на 437 б.п., до рекордных 629 б.п.

4) Истощение валютных резервов российского ЦБ, с февраля 2014 г. по март 2015 г. золотовалютные резервы ЦБ упали на $140 млрд, из которых половина ушла на интервенции ЦБ для поддержки рубля. В декабре 2014 г. были введены санкции из-за Крыма, а в феврале 2015 г. ЕС расширил санкционный список, включив в него 151 физическое и 37 юридических лиц. С октября 2014 г. по февраль 2015 г. курс доллара США подскочил на 50%.

5) Цены на нефть продолжали падать и достигли минимума в $31/барр. в январе 2016 г., после чего начали расти, что способствовало восстановлению доверия к российским активам, поскольку геополитическая напряженность после санкций начала снижаться.

6) Глобальный финансовый кризис из-за пандемии и обвал цен на нефть на >70%.

7) Россия-Украина-НАТО-США-Европа — новый виток геополитической напряженности на фоне бума на мировом рынке сырья.