С начала июня глобальный металлургический сектор и горнодобывающая промышленность потеряли более 15%, что в большей степени обусловлено повышением рисков экономического замедления ввиду эскалации торговых войн.

Мы считаем, что рынок переоценивает риски, и ждем восстановления спроса в преддверии новых торговых соглашений между США и Китаем, которые возможны в конце третьего квартала.

Рынок попытается отыграть этот фактор заранее, что безусловно окажет поддержку наиболее недооцененным компаниям, в первую очередь, из российского металлургического сектора — они пострадали из-за высокой волатильности, но отличаются высокими финансовыми показателями.

Среди металлургических предприятий максимальный потенциал роста, на наш взгляд, у акций Северстали и ММК благодаря сохранению сильного спроса на металлопродукцию на российском рынке, который занимает значительную долю в структуре продаж обеих компаний (около 75% выручки Северстали и более 80% у ММК).

Северсталь: Потенциал роста — 16%

- Наиболее устойчивая бизнес-модель благодаря обеспеченности собственным сырьем, самой высокой среди российских металлургов доле продукции с высокой добавленной стоимостью и низкой себестоимости

- Консенсус-прогноз роста котировок в ближайшие 12 мес. — 29%, ожидаемая дивидендная доходность — 13%

ММК: Потенциал роста — 24%

- Мультипликаторы стоимости значительно ниже, чем у конкурентов (EV/EBITDA около 3х по сравнению с 5х у НЛМК и Северстали), и ниже средних значений по ММК за последние пять лет

- Компания дополнительно выиграет от текущего снижения цен на железную руду

- Консенсус-прогноз роста котировок в ближайшие 12 мес. — 49%, ожидаемая дивидендная доходность — 11%

Алроса: Потенциал роста — 18%

- Котировки компании упали до минимума с середины 2016 г. на фоне слабых продаж за семь месяцев с начала года и неопределенных перспектив спроса до конца года из-за торговых войн

- Текущая цена предполагает потенциал роста на 34% по консенсус-прогнозу, но есть риск переоценки перспектив бумаги в сторону снижения

- Компания опубликует отчетность по МСФО за 1П19 в понедельник, 19 августа; ожидается существенное снижение прибыли (на 35% г/г), что может усилить давление на цену акций

- Дивидендная доходность может скорректироваться с текущей оценки 15% по итогам 2019 г. до менее 10%, если показатель чистого денежного потока во 2П19 окажется слабым

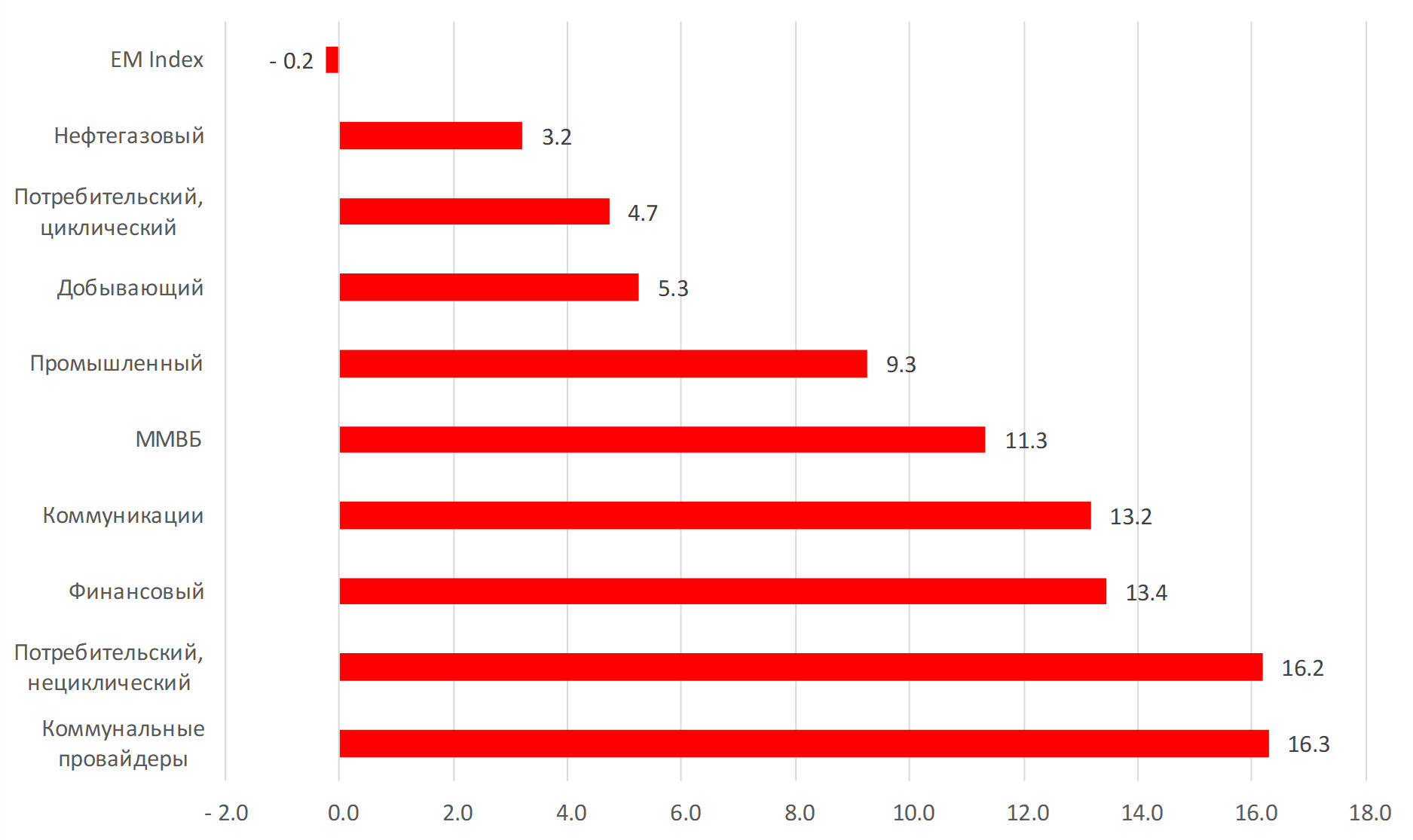

Динамика ключевых секторов России с начала года, %

Источник: Bloomberg, ITI Capital

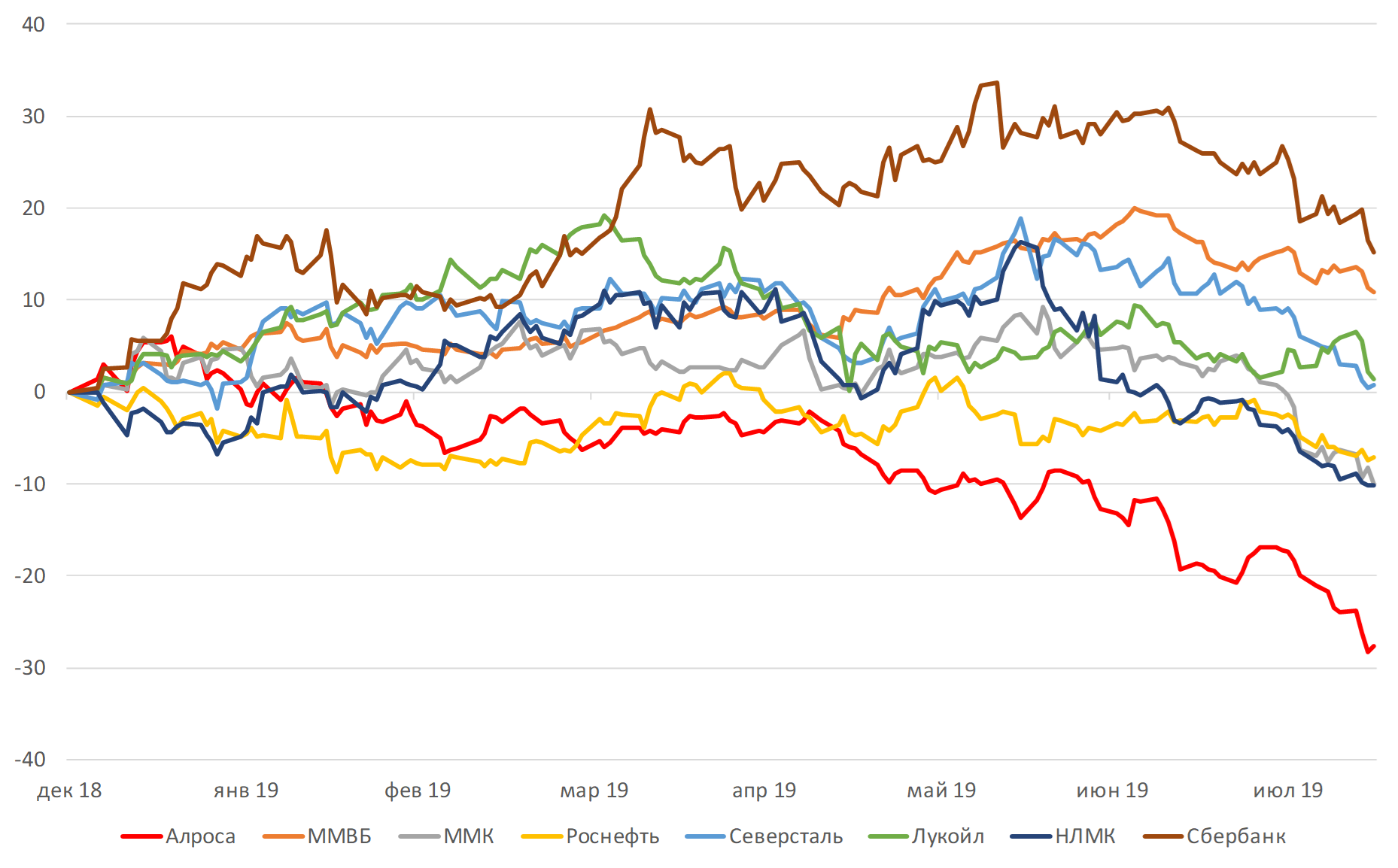

Динамика акций с начала года, %

Источник: Bloomberg, ITI Capital