Избирательные покупки при «бычьем» тренде

На рынке по-прежнему наблюдается «бычий» тренд, несмотря на скачок уровня заболеваемости коронавирусом в США, где на прошлой неделе было выявлено более 60 тыс. случаев эпидемии, а число госпитализаций постепенно приближается к пиковым значениям апреля, от которого показатель пока отстает всего лишь на 10 тыс. случаев. Рост заболеваемости преимущественно наблюдается на юге, в частности во Флориде (>16 тыс.), и на западе, в том числе в Калифорнии — 8,5 тыс., в Техасе — 8,2 тыс. человек. В этих условиях некоторые штаты и предприятия возвращаются к карантину или ужесточают ограничительные меры, которые могут замедлить восстановление экономики в США и мире, хотя та уже успела отскочить с рекордных минимумов апреля.

В течение недели потенциал роста преимущественно сохраняет переоцененный IT-сектор, в частности интернет-ретейлеры, в том числе Amazon (+64% с начала года), Ebay, Paypall и др. Китайский IT-сектор вырос на 43%, подорожали акции Alibaba, Tencent, JD.com, Baidu и др. Мировой IT-сектор торгуется с премией 60% по показателю Р/Е к производственному сектору, в числе самых дешевых — бумаги авиатранспортного, финансового и нефтегазового секторов. Индекс российского нефтегазового сектора снизился на 24% с начала года из-за удешевления нефти на 35% за тот же период, и восстановление преимущественно зависит от статистики по коронавирусу в США.

Также за неделю восстановился сельхозсектор, в частности пшеница (+9,4%), и добывающий сектор, в частности медь, алюминий (>5%) и железная руда (>3%). Таким образом, несмотря на спрос на акции, растет спрос и на циклические товары из-за устойчивого восстановления американских экономических показателей в июне, в том числе ISM сферы услуг (июнь), в результате чего падает число заявок на пособие по безработице, хотя уровень занятости по-прежнему на 18 млн человек ниже, чем до эпидемии.

Сезон отчетности может удивить рынок благодаря повышению прогнозов

По данным Factset, за 2К20 прибыль компаний S&P 500 снизится на 44,6%, а не на 14%, как прогнозировалось в марте. Если после публикации результатов всеми компаниями снижение составит 44,6%, снижение прибыли в годовом выражении станет максимальным со 4К2008, когда оно составило 69,1%. Форвардное 12-месячное соотношение P/E по S&P 500 составляет 22. Этот коэффициент P/E выше среднего за пять лет (16,9) и выше среднего за 10 лет. В первом квартале фактическое сокращение доходов (-15%) превзошло предполагаемое сокращение доходов на конец квартала (-6,9%), поскольку аналитики неожиданно резко снизили оценки EPS после завершения квартала, и меньше компаний сообщило о неожиданном росте EPS, чем в среднем, поскольку и компании, и рынок были застигнуты врасплох пандемией, сейчас первая волна должна уйти, а второй квартал представляет собой середину цикла пандемии, тогда как конец придется на середину третьего квартала, т.е. август.

Поэтому большая часть оценок была сделана в апреле и мае, когда уровень заболеваемости был высоким, рынок ожидал худшего, и восстановление в мае и июне не соответствовало этим ожиданиям. Поэтому позитивные сюрпризы могут подтолкнуть рынок вверх. Динамика рынка будут зависеть от прогнозов, которые будут зависеть от ожиданий ухода первой волны, и от того, когда появится вакцина, что, по словам президента США, должно вскоре произойти.

Главными аутсайдерами сезона могут стать нефтегазовый сектор, потребительский циклический сектор, промышленность, авиакомпании и финансовый сектор, которые одновременно самые недооцененные. У бумаг этих секторов сохраняется максимальная разница между их текущей ценой и прогнозной целевой ценой.

Зарубежные рынки — предстоящая неделя

Власти различных стран ослабляют ограничительные меры и снимают запрет на поездки, чтобы разогнать экономический рост, одновременно стараясь не допустить усугубления эпидемии.

Власти Сингапура планируют возобновить работу кинотеатров и гостиниц при ограничениях на заполняемость помещений и обязательном измерении температуры.

В Майами снова закрылись пляжи, отложено открытие кинотеатров, казино и боулинг-центров. Власти Австралии ввели режим карантина в отношении девяти соцдомов в штате Виктория и закрыли границу между Викторией и Новым Южным Уэльсом.

JPMorgan, Bank of America, Wells Fargo, Goldman Sachs, BNY Mellon и Citigroup вместе с BlackRock начинают сезон отчетности в США. Taiwan Semiconductor, Johnson & Johnson и Alcoa. Отчетность также представят американский Fastenal, PepsiCo, Izumi и Infosys.

Вторник, 14 июля

- JPMorgan: отчетность за 2К20

- Citigroup, Wells Fargo: отчетность за 2К20

- Слушания по делу Гислейн Максвелл.

- Объединенный министерский комитет по мониторингу ОПЕК+, группа стран ОПЕК+, которая контролирует текущую производственную сделку, проведет конференц-колл для оценки выполнения соглашения каждым членом ОПЕК+. Ежемесячный обзор ОПЕК по рынку нефти, оценка спроса, прогноз и объем добычи.

- США: ИПЦ

- Еврозона: промышленное производство

- Индекс экономических настроений ZEW в Германии

- Китай: торговля

Среда, 15 июля

- Данные по запасам нефти от Минэнерго США (EIA)

- Япония: ставка, брифинг председателя Харухико Куроды

- Goldman Sachs: отчетность за 2К20

- Канада: ставка, пресс-конференция председателя ЦБ

- Странам ОПЕК и их союзникам предстоит решить, продлить ли на август срок действия сокращения добычи в полном объеме — на 9,6 млн б/с — или снизить обязательства до 7,7 млн б/с в конце месяца.

- Индекс производственной активности Empire State Manufacturing за июль, прогноз — 8,4

Четверг, 16 июля

- Китай: ВВП за 2К20, ключевые экономические индикаторы

- Индонезия: ставка

- Taiwan Semiconductor: отчетность за 2К20

- Bank of America, Morgan Stanley: отчетность за 2К20

- Netflix: отчетность за 2К20

- Заявки на пособием по безработице в США, розничные продажи

- Ставка ЕЦБ; брифинг президента Кристин Лагард

- Выступление президента ФРБ Чикаго Чарльза Эванса

- Розничные продажи в США за июнь

- США: число первичных заявок на получение пособий по безработице; индекс доверия потребителей США от Bloomberg, сальдо счета движения капитала

- Китай: ВВП за 2К20, промпроизводство за июнь, розничные продажи, уровень безработицы

Пятница, 17 июля

- Число выданных разрешений на строительство, объём строительства новых домов, индекс настроений потребителей США в июле от Мичиганского университета

График недели

-198.png)

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и евро до 70,71 руб. и 79,88 руб. соответственно. Индекс Мосбиржи повысился на 1,45%, РТС снизился на 0,93%.

Лидеры роста и падения

Лидерами роста стали Петропавловск (+9,19%), Московская биржа (+8,88%), Полюс (+7,78%), TCS Group (+3,32%), Детский мир (+3,19%), Лента (+2,93%), Полиметалл (+2,75%).

В число аутсайдеров вошли ТГК-1 (-8,47%), Энел Россия (-5,95%), Лукойл (-5,88%), МТС (ао −5,87%), ОГК-2 (ао −5,33%), НЛМК (ао −5,28%), Россети (ап −4,24%).

-296.png)

Источник: ITI Capital

Долговые рынки

На прошлой неделе давление на локальном рынке облигаций стало ослабевать по мере ослабления геополитических рисков. ОФЗ восстановились, что позволило суверенной кривой опуститься за неделю на 15-20 б.п. на среднем и дальнем участках и таким образом отыграть примерно половину потерь. Дополнительную поддержку вторичному рынку оказало решение Минфина на прошлом аукционе не выходить с первичным предложением «классических» ОФЗ. Так, игрокам был предложен лишь один лот — шестилетний флоатер 29014. При очень большом спросе в почти 265 млрд руб. были размещены бумаги на сумму 64,3 млрд руб. Ведомство провело размещение дебютного выпуска со средневзвешенной ценой 98,56%. Традиционно основными покупателями ОФЗ с плавающим купоном выступают российские банки.

Мы ждем, что растущая динамика в гособлигациях на этой неделе продолжится. Вполне вероятно, что поддержку покупателям окажет дальнейшая мягкая риторика ЦБ. Перед начинающейся в пятницу «неделей тишины» регулятор, скорее всего, будет пытаться формировать ожидания относительно изменений монетарной политики у участников рынка. Мы не исключаем, что на заседании 24 июня ключевая ставка может быть снижена еще на 25 б.п. (до 4,25%).

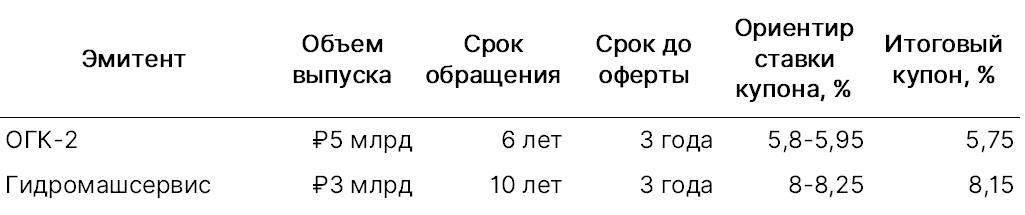

На первичном рынке корпоративных эмитентов на прошлой неделе были открыты книги заявок на облигации ОГК-2 и Гидромашсервиса. Ниже в таблице представлены сводные данные по размещениям.

На внешних рынках для суверенных облигаций российского сегмента неделя выдалась достаточно спокойной, бумаги повторяли общее движение рынка. Доходность вдоль кривой опустилась на 4–5 б.п. Доходность выпуска Russia 47 в конце недели достигла 3,27%. Наиболее волатильная динамика среди эмитентов развивающихся стран наблюдалась у Украины. Выпуск Ukraine 32 подешевел более чем на 3%. Давление продавцов обусловлено назначением нового главы центрального банка. После этого Украина вновь планирует вернуться к размещению суверенных облигаций. Это имеет важное значение для кредитного профиля эмитента, поскольку позволит снизить риски рефинансирования.

На первичном рынке сегодня стало известно о начале маркетинга долларовых еврооблигаций нефтяной компанией Казахстана — Тенгизшевройл. Книга, скорее всего, будет открыта в среду на этой неделе. По результату планируется разместить два выпуска с погашением через 5 и 10 лет.

Предстоящая неделя — российский рынок

На предстоящей неделе Газпром представит финансовые результаты по МСФО за 1К20.

Дивиденды, дополнительная эмиссия и обратный выкуп

Совет директоров Ростелекома рекомендовал дивиденды за 2019 г. в размере 5 руб./ао и ап, что соответствует доходности на уровне 5,6% и 6,1%. Дата закрытия реестра — 21 августа. ГОСА состоится 7 августа в заочной форме.

ТГК-2 не выплатит дивиденды за 2019 г., несмотря на прибыль. Сегодня акционеры на годовом собрании 30 июня приняли решение не выплачивать дивиденды за 2019 г. по всем видам акций.

Новости

Росприроднадзор произвел расчет ущерба экологии, нанесенный аварией в Норильске. Оценка вреда, причиненного водным объектам вследствие загрязнения составила 147,046 млрд руб. и почвам на сумму 0,738 млрд руб.

Размер штрафа оказался больше ожиданий рынка и составил 5% от капитализации Норильского никеля на утро 3 июня, до широкой огласки новости.

Штраф составляет около 26% от EBITDA 2019 г. ($7,9 млрд) и 42% от свободного денежного потока за 2019 г. ($4,9 млрд). Напомним, чистый долг/EBITDA на конец 2019 г. был 0,9.

На конец 2019 г. на счетах компании находилось 72 млрд руб., или $2,4 млрд по текущему курсу, а вместе с неиспользованными кредитными линиями финансовая подушка составляла $7 млрд.

Таким образом, компания без проблем заплатит такой высокий штраф.

Основной вопрос заключается в том, исчерпан ли инцидент с аварией или эскалация ситуации продолжится.

Объем реализации недвижимости ПИКом за шесть месяцев 2020 г. составил 119,8 млрд руб (+10,6% г/г). Объем ввода в эксплуатацию — 495 тыс. кв. м (-3,5% г/г). Общий объем поступлений денежных средств увеличился до 140,8 млрд руб. (+23% г/г). Доля ипотечных сделок составила 76% от общего объема продаж.

Алроса прогнозирует, что по итогам реализации мер для снижения издержек, добыча алмазов в 2020 г. сократится до 28–31 млн карат. Ранее компания ожидала производства на уровне 34 млн карат. Компания приостанавливает производство алмазов технического назначения ситовых классов ниже −3 и шлифпорошков на шесть месяцев.

В июне Алроса реализовала алмазно-бриллиантовую продукцию на общую сумму $31,1 млн (-85,9% г/г; −21,9% кв/кв). Выручка от продаж алмазного сырья третьим сторонам составила $24,8 млн (-88,7% г/г; −31,5% кв/кв), бриллиантов − $6,5 млн (+109,7% г/г; +66,6% кв/кв).

Ozon готовится заключить крупнейшую сделку на российском складском рынке. Он арендует 155 тыс. кв. м в комплексе «Ориентир Запад» под Москвой. Ozon планирует расширять логистические возможности, но рост сдерживается отсутствием качественных предложений на рынке складских помещений. В настоящее время спрос на складские помещения растет, особенно в розничной торговле. Мы считаем, что новость является нейтральной к позитивной для Ozon и нейтральной для АФК Системы, которой принадлежит 31,3% в интернет-магазине.

Яндекс.Лавка протестирует в Москве продажу товаров под собственным брендом «Из лавки». Товары будут представлены самые популярные: яйца, молочные продукты и бутилированная вода.

X5 Retail Group и Smart Development Group подписали контракт на постройку складского комплекса на Новорижском шоссе, контракт подразумевает аренду 85 тыс. кв. м. в логистическом парке «Новая Рига». Для сравнения, средняя площадь складов X5 в центральном регионе составляет 43 тыс. кв. м.

Московская биржа 17 августа начнёт торги 20 наиболее ликвидными акциями из индекса S&P 500:

1. Apple

2. Boeing

3. Amazon

4. NVIDIA

5. Facebook

6. Microsoft

7. McDonald's

8. Visa

9. Twitter

10. Intel

11. Alphabet

12. AT&T

13. ExxonMobil

14. Pfizer

15. Walt Disney

16. Advanced Micro Devices

17. Netflix

18. Micron Technology

19. Mastercard

20. Activision Blizzard

Торги будут проводиться в рублях в дневную и вечернюю сессии.

Дивидендные выплаты будут осуществляться в долларах.

Корпоративные события

| Дата | Компания | Событие |

| Вт, 14 июля | АФК Система | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. |

| Газпром | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. | |

| Газпром | Финансовые результаты по МСФО за 1К20 | |

| Ср, 15 июля | Мечел | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. |

| НЛМК | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. | |

| Чт, 16 июля | Сургутнефтегаз | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 1К20 |

| Алроса | Операционные результаты за 2К20 | |

| Детский мир | Операционные результаты за 2К20 | |

| Пт, 17 июля | ||

| Пн, 20 июля | ||

| Вт, 21 июля | Русгидро | Операционные результаты за 2К20 |

| Ср, 22 июля | ТМК | Операционные результаты за 2К20 |

| Полюс | Операционные результаты за 2К20 | |

| Чт, 23 июля | ТМК | Операционные результаты за 2К20 |

| Полиметалл | Операционные результаты за 2К20 | |

| Mail.Ru Group | Финансовые результаты по МСФО за 1К20 | |

| НЛМК | Финансовые результаты по МСФО за 1К20 | |

| Пт, 24 июля | НМТП | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 1К20 |

| Распадская | Операционные результаты за 2К20 |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 70,71 | -0,96% | 14,09% |

| EUR/RUB | 79,88 | -0,51% | 15,07% |

| EUR/USD | 1,13 | 0,36% | 1,03% |

| DXY | 96,47 | -0,47% | 0,08% |

| Товарные рынки | |||

| Brent, $/барр. | 42,91 | -0,35% | -34,98% |

| Gold, $/унц. | 1 806 | 1,81% | 19,01% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 801 | -0,03% | -8,04% |

| РТС | 1 246 | 0,85% | -19,58% |

| MSCI Russia | 619 | 0,85% | -23,23% |

| DJIA | 26 075 | 0,96% | -16,31% |

| S&P 500 | 3 185 | 1,76% | -11,22% |

| NASDAQ Comp. | 10 617 | 4,01% | -1,82% |

| FTSE 100 | 6 095 | -1,01% | -19,18% |

| Euro Stoxx 50 | 3 296 | 0,06% | -23,63% |

| Nikkei 250 | 22 736 | 0,12% | -17,07% |

| Shanghai Comp. | 3 444 | 3,89% | -6,23% |

| Криптовалюта | |||

| Bitcoin | 9 293 | 0,90% | 28,08% |

| Ethereum | 243,51 | 4,28% | 88,11% |

| Ripple | 0,18 | 9,84% | 3,02% |

| Litecoin | 39,9 | 6,04% | 8,46% |

| Данные обновлены 13.07.2020 в 11:00 | |||