Спрос на риск восстанавливается

Глобальные рынки

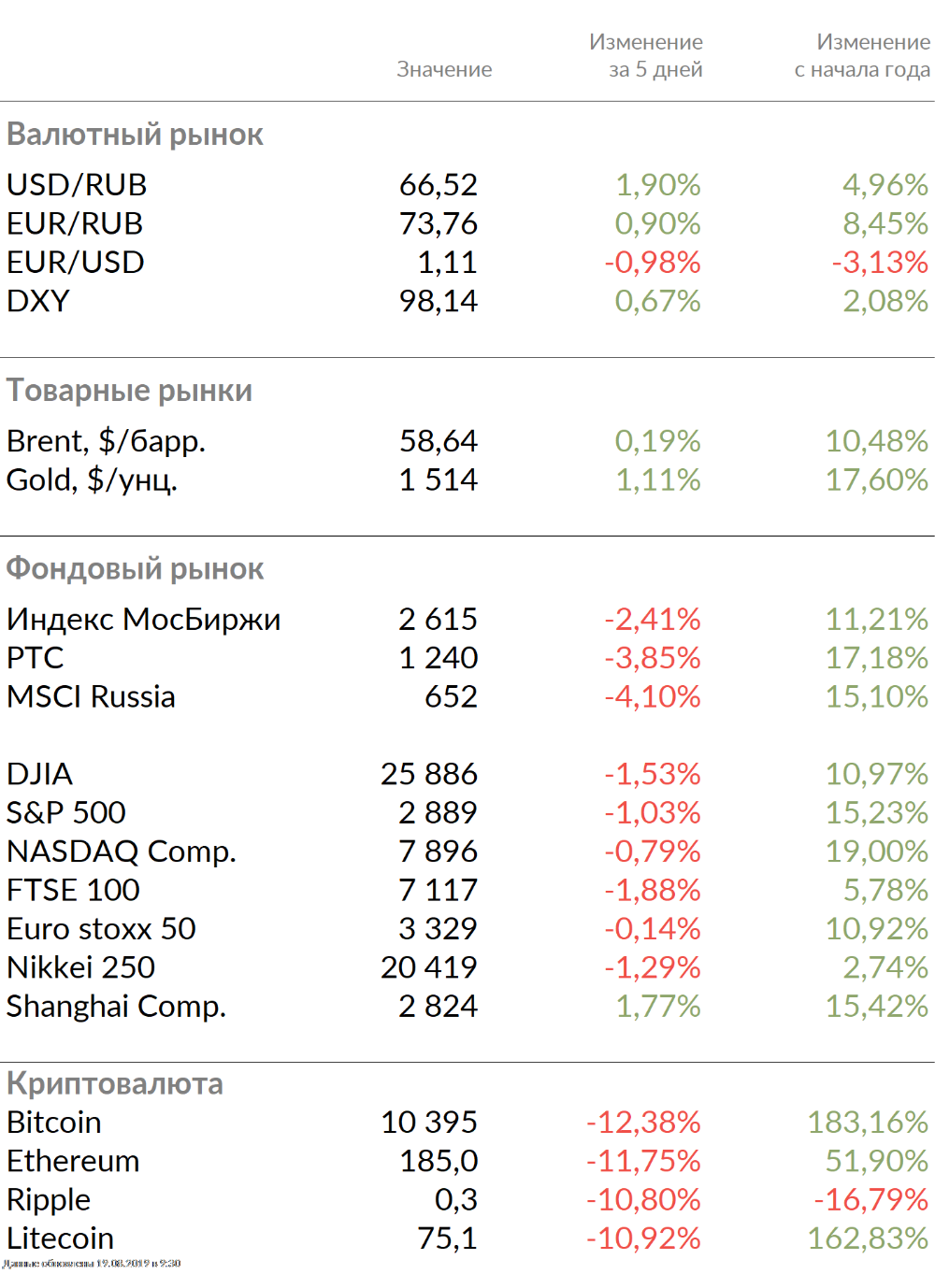

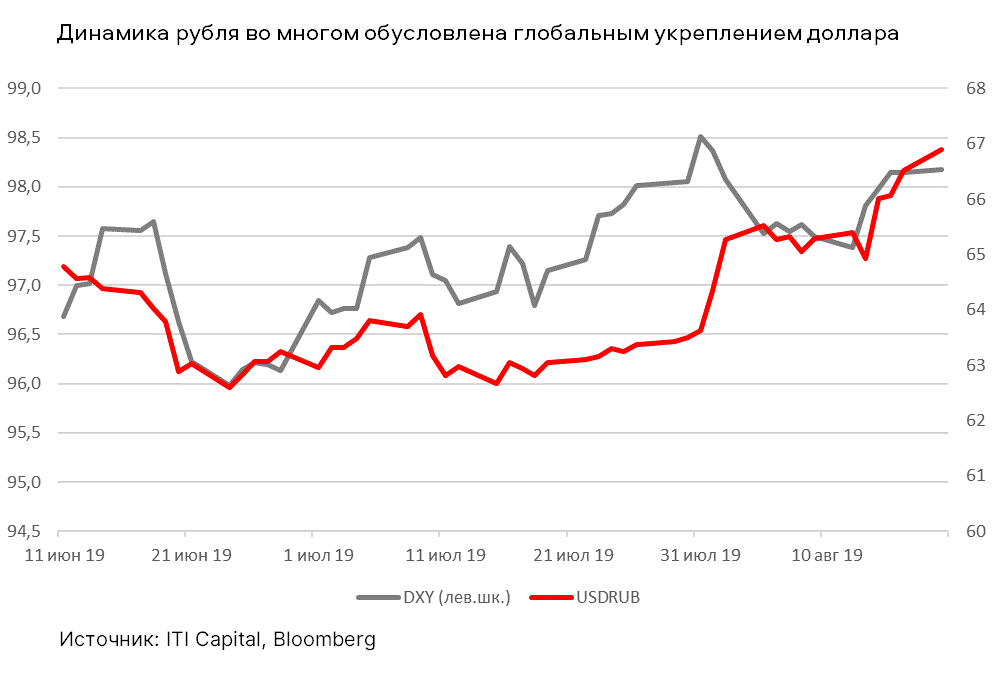

На прошлой неделе спрос на риск начал восстанавливаться. В лидерах роста оказались сектор потребления MSCI China (+7,5%), никель (+4,5%), китайский фондовый рынок (+2,5%) и рынок потребления США (+1,6%). Также в лидерах – суверенные российские облигации (+1,6%). Цены на нефть выросли на 1,2%, доллар укрепился к глобальным валютам на 1%. За неделю американская валюта выросла к рублю на 2%.

В числе аутсайдеров оказались фондовые рынки Аргентины (-31%), Турции (-8%), Бразилии (-7%) и России (-4,3%). Падение фондового рынка Аргентины связано с ростом риска дефолта в результате снижения суверенного рейтинга страны и ухода в отставку министра экономики.

Мы считаем, что спрос на риск сохранится, после того как Китай анонсировал пакет мер по стимулированию экономики. В частности, Пекин планирует снизить ставку кредитования для домохозяйств в условиях замедляющегося роста. Министр финансов ФРГ Олаф Шольц допустил выделение €50 млрд на поддержку экономики в случае кризиса.

EC планирует начать новый цикл количественного смягчения уже в сентябре. Таким образом, рынки могут получить мощную поддержку во втором полугодии после экономического замедления в первом полугодии.

Как следствие, основной спрос придется на страны Юго-Восточной Азии, Россию и отдельные сектора США, как например медицинские и нефтесервисные компании.

Мы подтверждаем нашу цель по S&P 500 на конец года на уровне 3000+ и 1400 по РТС. Основной рост ожидается в сентябре.

График недели

Предстоящая неделя – зарубежные рынки

Президенты России и Франции обсудят двусторонние отношения в преддверии встречи группы семи. ФРС обнародует детали предыдущего заседания по ставкам, а председатель Джером Пауэлл в Джексон-Хоуле может прокомментировать возможность снижения ставки в сентябре.

Понедельник, 19 августа

- Переговоры Путина и Макрона во Франции

- Росстат опубликует следующую статистику за июль:

- Розничные продажи, прогноз +1,5% г/г

- Реальные зарплаты прогноз +2,6% г/г

- Безработица, прогноз 4,5%

- Финансовые результаты Алросы, Qiwi, Русагро за второй квартал

- Уточненные данные об инфляции в еврозоне за июль

Вторник, 20 августа

- Финансовые и операционные результаты МТС за второй квартал

- Норильский никель объявит финрезультаты за первое полугодие

- Финрезультаты TCS Group за второй квартал

- Совет директоров Роснефти рассмотрит дивиденды за первое полугодие

- Премьер-министр Италии Джузеппе Конте выступит в Сенате в связи с развалом коалиции, после чего возможно голосование о недоверии правительству

Среда, 21 августа

- Президент Путин посетит Финляндию с рабочим визитом

- Протокол июльского заседания ФРС

- Финрезультаты Роснефти за второй квартал

- Суверенный фонд Норвегии опубликует отчет за второй квартал

- Продажи на вторичном рынке жилья США за июль, прогноз +2,3% м/м

Четверг, 22 августа

- В Джексон-Хоуле начнется ежегодный симпозиум Центробанков

- ЕЦБ опубликует протокол июльского заседания

- Финансовые результаты Трансконтейнера за первое полугодие, Черкизово – за второй квартал

- PMI обрабатывающих отраслей еврозоны за август, прогноз – 46,2

- PMI обрабатывающих отраслей США за август, прогноз – 50,5

Пятница, 23 августа

- Продажи новостроек в США за июль, прогноз -0,2% м/м

Нефть

Большую часть недели котировки Brent находились на уровне ниже $59/барр. ввиду повышения рисков ослабления глобального спроса. Данные EIA по увеличению запасов нефти в США на 1,6 млн барр. против ожидаемого сокращения и сохранение добычи в США на уровне 12,3 млн б/с также оказали давление на нефтяные цены.

ОПЕК в своем ежемесячном отчете немного снизила прогноз роста спроса на нефть в 2019 г. (+1,1 млн б/с относительно 2018 г.) в связи с более низким спросом на нефть в 1П19 в ряде стран Америки, Азии и Ближнего Востока. Прогноз на 2020 г. остался без изменений (+1,14 млн б/с), хотя ОПЕК отмечает риски его снижения из-за неопределенности в мировой экономике.

Российский рынок

Рост ВВП России во 2К19 ускорился до 0,9% г/г против 0,5% в 1К19 благодаря увеличению добычи полезных ископаемых (+3,3% г/г), обрабатывающему производству (+2,4% г/г) и пассажирообороту (+7,7% г/г), следует из предварительных данных Росстата. Показатель оказался выше индикатора от Минэкономразвития, которое оценивало рост ВВП во 2К19 на уровне 0,8%.

Российский рынок завершил торговую неделю с 12 по 16 августа в минусе. Индекс Мосбиржи потерял 2,41%, РТС – 3,85%. Рубль ослаб к доллару и евро до 66,52 руб. и 73,76 руб. соответственно.

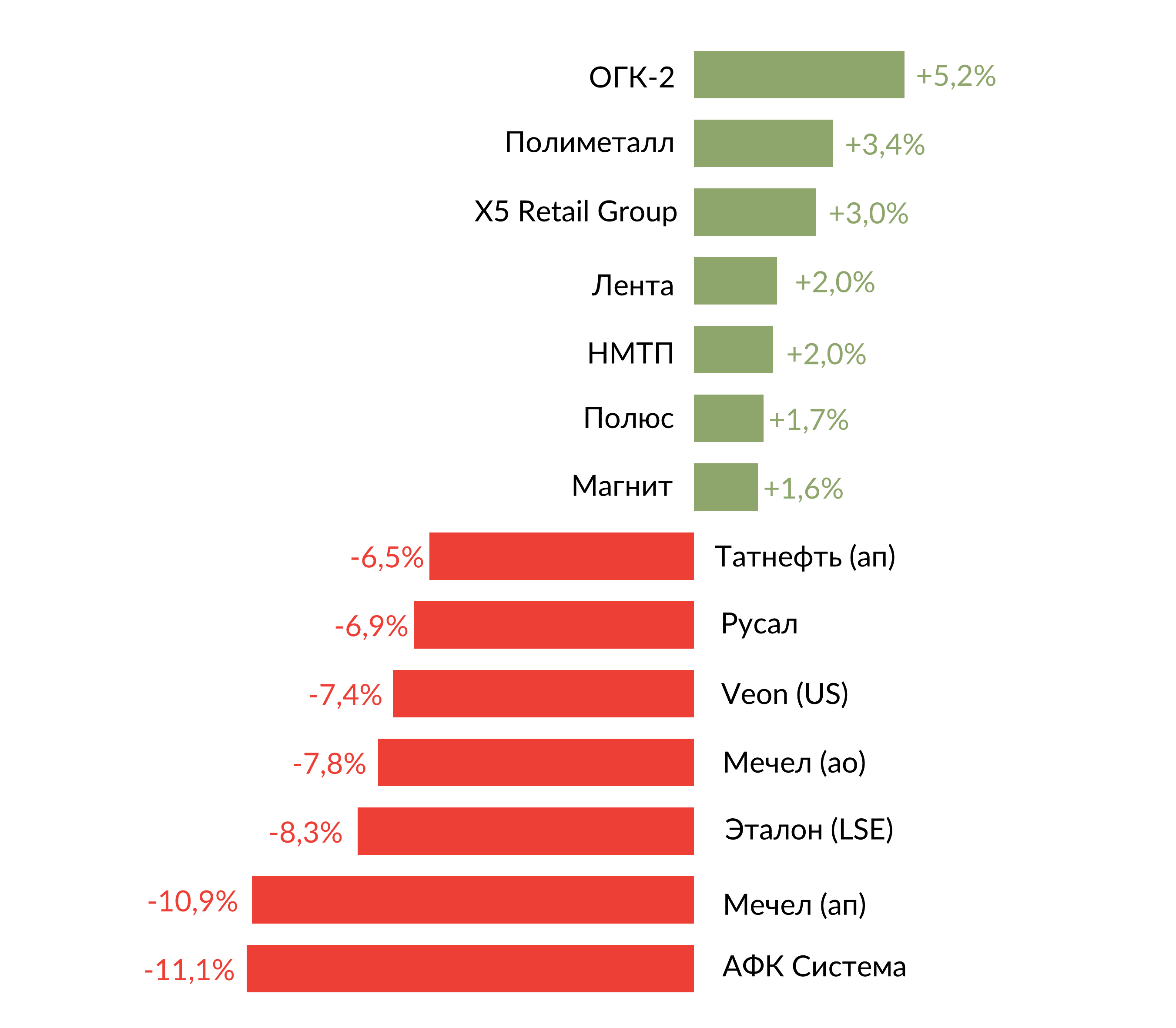

Главным аутсайдером недели оказалась АФК Система (-11,1%), Мечел (ап: -10,9%, ао: -7,8%), Эталон (-8,3%), Veon (-7,4%), Русал (-6,9%), Татнефть ап (-6,5%).

Лидерами роста стали ОГК-2 (+5,2%), Полиметалл (+3,4%) на фоне роста цен на золото, X5 Retail Group (+3%) после сильных финансовых результатов за 2К19, Лента (+2%), НМТП (+2%), Полюс (+1,7%), Магнит (+1,6%).

Лидеры роста и падения:

Источник: Bloomberg, ITI Capital

Предстоящая неделя – российский рынок

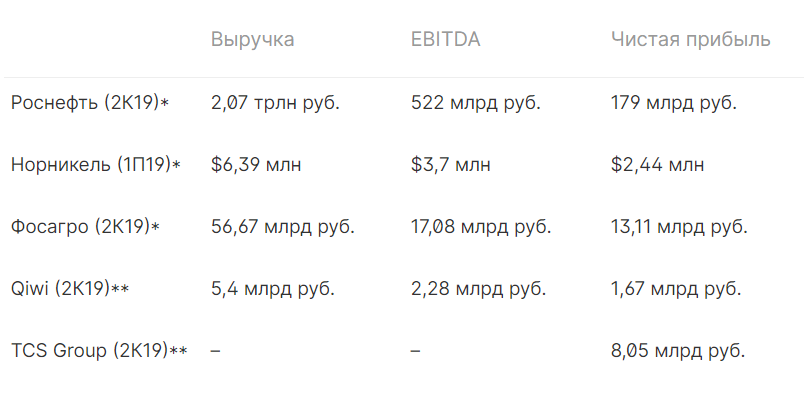

На предстоящей неделе отчетность по МСФО представят Роснефть, Норильский никель, Фосагро, МТС, Qiwi, TCS Group, Московская биржа.

В соответствии с консенсус-прогнозами Интерфакса и Bloomberg компании представят следующие финансовые показатели:

*- консенсус-прогноз Bloomberg

**- консенсус-прогноз Интерфакс

Норильский никель в 1П19 увеличил производство всех основных металлов: никеля – на 6% г/г, меди – на 9% г/г, металлов платиновой группы – >10% г/г. Цены на никель и палладий росли с начала года, что также будет способствовать увеличению выручки компании.

Роснефть ставила цель по снижению долгосрочных торговых предоплат и чистого финансового долга во 2К19 на сумму не менее $2 млрд.

Модельные портфели / Торговые идеи

Мы заменили привилегированные акции Сургутнефтегаза в портфеле Выбор ITI Capital на бумаги X5 Retail Group, у которых, на наш взгляд, более привлекательный потенциал роста благодаря хорошим темпам увеличения выручки, поддержанию EBITDA маржи и фокусу на развитии онлайн-продаж.

Новости компаний – отчетность

Алроса опубликовала неоднозначные финансовые результаты за 2К19. Выручка компании снизилась до 57 млрд руб. (-21% г/г) из-за сокращения объемов продаж (-8% г/г) и изменения ее структуры. EBITDA компании составила 25 млрд руб. (-39% г/г), что оказалось выше консенсус-прогноза Bloomberg в 23,86 млрд руб. Чистая прибыль уменьшилась до 13 млрд руб. (-47% г/г), что ниже консенсус-прогноза Bloomberg в 13,67 млрд руб. Показатель чистый долг/EBITDA остался на уровне 1К19 – 0,3х, что позволяет менеджменту рекомендовать для выплаты дивидендов по результатам 1П19 до 100% свободного денежного потока, который за 2К19 составил 2,4 млрд руб. (1К19: 26 млрд руб.). Снижение вызвано падением операционного денежного потока, сезонным ростом инвестиций и увеличением оборотного капитала (до 11,9 млрд руб., +15% кв./кв.). Таким образом сумма дивиденда может составить 3,84 руб./акция против прогнозируемых ITI Capital 6,26 руб./акция, а дивидендная доходность – 5%.

Русагро сообщило о неоднозначных финансовых результатах по МСФО за 2К19. Консолидированная выручка по всем сегментам выросла до 41,38 млрд руб. (+136% г/г). Скорректированная EBITDA составила 4,71 млрд руб. (+16% г/г), что оказалось лучше консенсус-прогноза Bloomberg в 4,59 млрд руб. Чистая прибыль составила 1,69 млрд руб. (-21% г/г) из-за увеличения чистых процентных расходов на 188% г/г, до 1,14 млрд руб.

X5 Retail Group отчиталась о росте выручки за 2К19 по МСФО на 14,3% г/г, до 437,3 млрд руб. EBITDA увеличилась на 25,2% г/г, до 36,1 млрд руб., в связи с повышением операционной эффективности сетей Пятерочка и Перекресток (лучше консенсус-прогноза Интерфакса 34 млрд руб.) Рентабельность EBITDA выросла до 8,3% против 7,5% годом ранее.

Чистая прибыль ретейлера достигла 13,5 млрд руб. (+55,5% г/г) против прогноза 11,5 млрд руб. за счет роста операционной прибыли, снижения финансовых расходов и положительного результата от курсовой разницы.

В ходе телефонной конференции менеджмент X5 Retail Group заявил, что компания намерена сохранить планы по открытию магазинов на 2019–2020 гг. на уровне 1800 ед./год. Группа планирует вывести онлайн-магазины на положительную EBITDA в 2021 г., цель до конца 2019 г. – достичь 8 тыс. заказов в день (против 1,5 тыс. в день во 2К19) и увеличить годовую выручку более чем в три раза.

En+ Group отчиталась об ожидаемом снижении выручки и прибыли по МСФО за 1П19, связанном с ранее опубликованными результатами Русала. Выручка группы уменьшилась до $5,8 млрд (-5,4% г/г), несмотря на позитивную динамику во 2К19. Скорректированная EBITDA сократилась до $1,19 млрд (-30% г/г), чистая прибыль – до $0,8 млрд (-23% г/г).

Компания ожидает возобновления выплаты дивидендов по итогам 2019 г. в соответствии с долгосрочной стратегией по снижению долговой нагрузки, согласованной обновленным советом директоров. Чистый долг группы на 30 июня 2019 г. составил $11,34 млрд (+2,2% с начала года в условиях укрепления рубля).

ТМК сообщила, что выручка группы во 2К19 выросла до $1,31 млрд (+4% кв./кв.), скорректированная EBITDA увеличилась на 11% г/г, до $195 млн, за счет роста спроса на высокотехнологичную продукцию. Чистая прибыль выросла до $57,8 млн (+28% кв./кв.) в связи с улучшением операционной прибыли. Чистый долг увеличился до $2,64 млрд (+8,4% с начала года) в связи с укреплением рубля. Позитивные результаты, на наш взгляд.

Компания отмечает сохраняющееся давление на цены на трубную продукцию в США и Европе, а также сезонное замедление активности в Европе в 3К19, которое будет частично компенсировано за счет увеличения доли продаж высокомаржинальной трубной продукции. Закрытие сделки по продаже IPSCO Tubulars ожидается в 4К19, после чего ТМК планирует пересмотреть свою стратегию.

Мечел опубликовал слабые финансовые результаты результаты за 2К19 по МСФО. Выручка компании выросла до 78,5 млрд руб. (+5% кв./кв.; -5% г/г). EBITDA сократилась до 15 млрд руб. (-2% кв./кв.; -35% г/г). Прибыль составила 1,4 млрд руб. (-88% кв./кв.; без изменений г/г).

Добыча угля компании во 2К19 увеличилась до 4,61 млн т (+31% кв./кв.), производство чугуна и стали практически не изменилось кв./кв. Продажи концентрата коксующего угля (ККУ) увеличились до 1,91 млн т (+13% кв./кв.), энергетического угля – упали до 1,31 млн т (-2% кв./кв.), также сократились объемы реализации кокса и железорудного концентрата.

Интер РАО опубликовало финансовые результаты за 1П19 по МСФО. Выручка компании выросла до 520,5 млрд руб. (+13% г/г). EBITDA увеличилась до 78,1 млрд руб. (+31,5% г/г). Чистая прибыль составила 47,9 млрд руб. (+25,2% г/г).

EBITDA Интер РАО в 2019 г. вырастет на 10–15% г/г, до 133,4 – 139,45 млрд руб., капзатраты по итогам года могут составить около 25 млрд руб. (-61,2% г/г), сообщил менеджмент в ходе телефонной конференции.

Компания до конца года планирует завершить расчеты с ФСК по выкупу своих акций (в июне 2018 г. она приобрела 7% своих акций за 24,5 млрд руб.). Интер РАО представит проект новой стратегии в мае 2020 г., в конце 2019 – начале 2020 гг. – новую мотивационную программу для менеджмента.

Мосэнерго отчиталось о снижении выручки за 1П19 по МСФО до 103,9 млрд руб. (-3,5% г/г), скорректированная EBITDA сократилась на 17,5% г/г, до 22,1 млрд руб., чистая прибыль компании составила 12,7 млрд руб. (-16,4% г/г). В ходе телефонной конференции менеджмент Мосэнерго сообщил о том, что сделка по обмену акциями с ОГК-2 не повлияет на финансовые результаты Мосэнерго, т.к. будет оформлена через капитал компании за счёт эмиссионного дохода.

Мосэнерго ожидает чистую прибыль по РСБУ по итогам 2019 г. в размере не менее 13 млрд руб. (-45% г/г), капитальные затраты – на уровне 17 млрд руб. Компания отмечает, что значение чистой прибыли по РСБУ и по МСФО не будет существенно отличаться. По итогам 2018 г. дивиденд составил 0,21 руб./акция (35% от чистой прибыли по РСБУ). Таким образом, при сохранении коэффициента выплат сумма дивидендов может сократиться до 0,12 руб./акция.

ОГК-2 опубликовала отчетность по МСФО за 1П19. Выручка составила 69,3 млрд руб. (-2,6% г/г). EBITDA увеличилась до 20,25 млрд руб. (+22,5% г/г) за счет оптимизации производственной деятельности. Чистая прибыль увеличилась до 9,65 млрд руб. (+47% г/г).

Обувь России опубликовала неоднозначные финансовые результаты по итогам 2К19 и 1П19 по МСФО. За 2К19 компания увеличила выручку на 26,7%г/г, до 2,8 млрд руб., за счет территориального расширения торговой сети. EBITDA компании упала до 0,47 млрд руб. (-11,65% г/г). Чистая прибыль составила 0,1 млрд руб. (-54,34% г/г).

За 1П19 увеличила выручку на 19,8% г/г, до 5,38 млрд руб. EBITDA составила 1,09 млрд руб. (+24,8% г/г). Чистая прибыль компании увеличилась до 0,32 млрд руб. (+3% г/г) за счет существенного роста показателей в 1К19.

Лукойл за 2К19 добыл 21,35 млн т нефти без учета проекта Западная Курна–2, что на 0,5% выше показателя 1К19, при этом добыча группы в России выросла на 1,4% кв./кв. Добыча газа сократилась на 6,7% кв./кв., до 8,38 млрд куб. м, в связи с сезонностью, а также с плановым ремонтом на Кандымском ГПК в Узбекистане. Общий объем добычи углеводородов без проекта Западная Курна–2 за 2К19 составил 2,32 млн бнэ/сут. (-2,3% кв./кв.), за 1П19 показатель вырос до 2,35 млн бнэ/сут. (+2,8% г/г).

Черкизово опубликовало операционные результаты за июль 2019 г., согласно которым объем продаж курицы увеличился на 51% г/г, до 60,24 тыс. т, средняя цена составила 108,08 руб./кг (+8% г/г). Объем продаж свинины увеличился на 18% г/г, до 19,88 тыс. т, средняя цена реализации сохранилась на уровне июля 2018 г. – 103,32 руб./кг. Объем продаж индейки вырос на 15% г/г, до 3,86 тыс. т, средняя цена реализации выросла на 1% г/г, до 150,16 руб./кг.

Мостотрест опубликовал финансовые результаты за 1П19 по РСБУ. Выручка компании сократилась в два раза г/г, до 25,5 млрд руб. Чистая прибыль составила 386 млн руб. против убытка годом ранее.

Новости компаний – сделки, допэмиссия, buy-back

ВТБ в своем ежеквартальном отчете сообщил о приобретении 19% в катарском CQUR Bank, который был зарегистрированном в 2019 г. и еще не начал операционную деятельность.

ВТБ также закрыл сделку по покупке 70% в капитале зернового трейдера «Мирогрупп Ресурсы». Согласно комментарию первого зампреда правления банка Юрия Соловьева, за счет формирования трейдинговой и логистической инфраструктуры банк сможет продавать качественное зерно на международных рынках напрямую конечным потребителям. Сумма сделок не раскрывается.

ВТБ приобрел 50% + 1 акцию железнодорожного оператора Рустранском (РТК), который является лидером российского рынка по перевозкам зерна. Весной 2019 г. РТК собирался провести IPO на Лондонской бирже, тогда группа компаний была оценена в $1,36–1,6 млрд (данные Reuters со ссылкой на отчет ВТБ Капитала). Текущая сделка совершена исходя из близкой оценки, пишут Ведомости. Приобретение поможет ВТБ укрепить позиции на рынке зерна, с 2018 г. банк уже приобрел 33,7% НКХП, 50% - 1 акция в ОЗК, НЗТ, а также ведет переговоры о покупке 50% зернового терминала в порту Тамань.

Прочие новости

США могут ввести санкции против Роснефти в отношении поставок нефти от венесуэльской PDVSA, которые осуществляются в рамках погашения ранее выданного Роснефтью аванса, узнало S&P Global Platts.

На позапрошлой неделе президент Дональд Трамп подписал распоряжение о заморозке американских активов любых лиц или компании, оказывающих материальную помощь правительству Мадуро. Потенциальные санкции могут быть нацелены на отдельные компании группы Роснефть, чтобы уменьшить влияние на коммерческие отношения Роснефти с западными компаниями. Санкции, таким, образом могут быть ограниченными, но риск проблем с погашением оставшейся суммы долга PDVSA перед Роснефтью ($1,8 млрд на 31 марта 2019 г.) возрастает.

Рассмотрение апелляции Юнипро на решение суда о расторжении договора о предоставлении мощности (ДПМ) в отношении третьего энергоблока Березовской ГРЭС в пользу Саяногорского алюминиевого завода Русала перенесено на 6 ноября в связи с намерением сторон достичь мирового соглашения. Представители обеих компаний подтвердили, что ведут переговоры и видят перспективы заключения мирового соглашения, сообщает Тасс.

По данным Росавиации, в июле текущего года российские перевозчики обслужили 14,13 млн пассажиров (+9,9% г/г). Авиакомпания Победа показала лучшую динамику: более 1 млн пассажиров, +51,4 % г/г. Авиакомпания Аэрофлот перевезла более 3,7 млн пассажиров (+2% г/г). Группа Аэрофлот в целом, по нашим расчетам, в июле показала прирост перевозок ниже среднеотраслевого – на 7,4% г/г, до 6,2 млн человек.

В январе – июле 2019 г. общий объем перевозок в России достиг 71,8 млн пассажиров (+11,7% г/г).

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 19 августа | ЕС | Индекс потребительских цен (оконч.), г/г |

| CPI (июль) | ||

| Япония | Сальдо торгового баланса | |

| Россия | Розничные продажи | |

| Данные по уровню безработицы | ||

| Вт, 20 августа | США | Продажи домов на вторичном рынке |

| Германия | Индекс цен производителей, м/м и г/г | |

| Ср, 21 августа | США | Продажи домов на вторичном рынке |

| FOMC минутки | ||

| Изменение запасов нефти по данным EIA | ||

| Япония | Переговоры с США | |

| Чт, 22 августа | США | Индекс опережающих индикаторов |

| ЕС | Индекс деловой активности в сфере услуг | |

| Япония | Индекс деловой активности в секторе обрабатывающей промышленности | |

| Индекс деловой активности в сфере услуг | ||

| Россия | Международные резервы ЦБ | |

| Пт, 23 августа | США | Продажи нового жилья |

| Выступление главы ФРС Джерома Пауэлла | ||

| Япония | Индекс потребительских цен, г/г |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 19 августа | Qiwi | МСФО, 2К19 |

| Алроса | МСФО, 2К19 | |

| Русагро | МСФО, 2К19 | |

| Вт, 20 августа | TCS Group | МСФО, 2К19 |

| ГМК Норникель | МСФО, 1П19 | |

| МТС | МСФО, 2К19 | |

| Ср, 21 августа | Роснефть | МСФО, 2К19 |

| Чт, 22 августа | Черкизово | МСФО, 2К19 |

| Пт, 23 августа | Мосбиржа | МСФО, 2К19 |

Рыночные индикаторы