Ралли американских акций приближается к критическому уровню

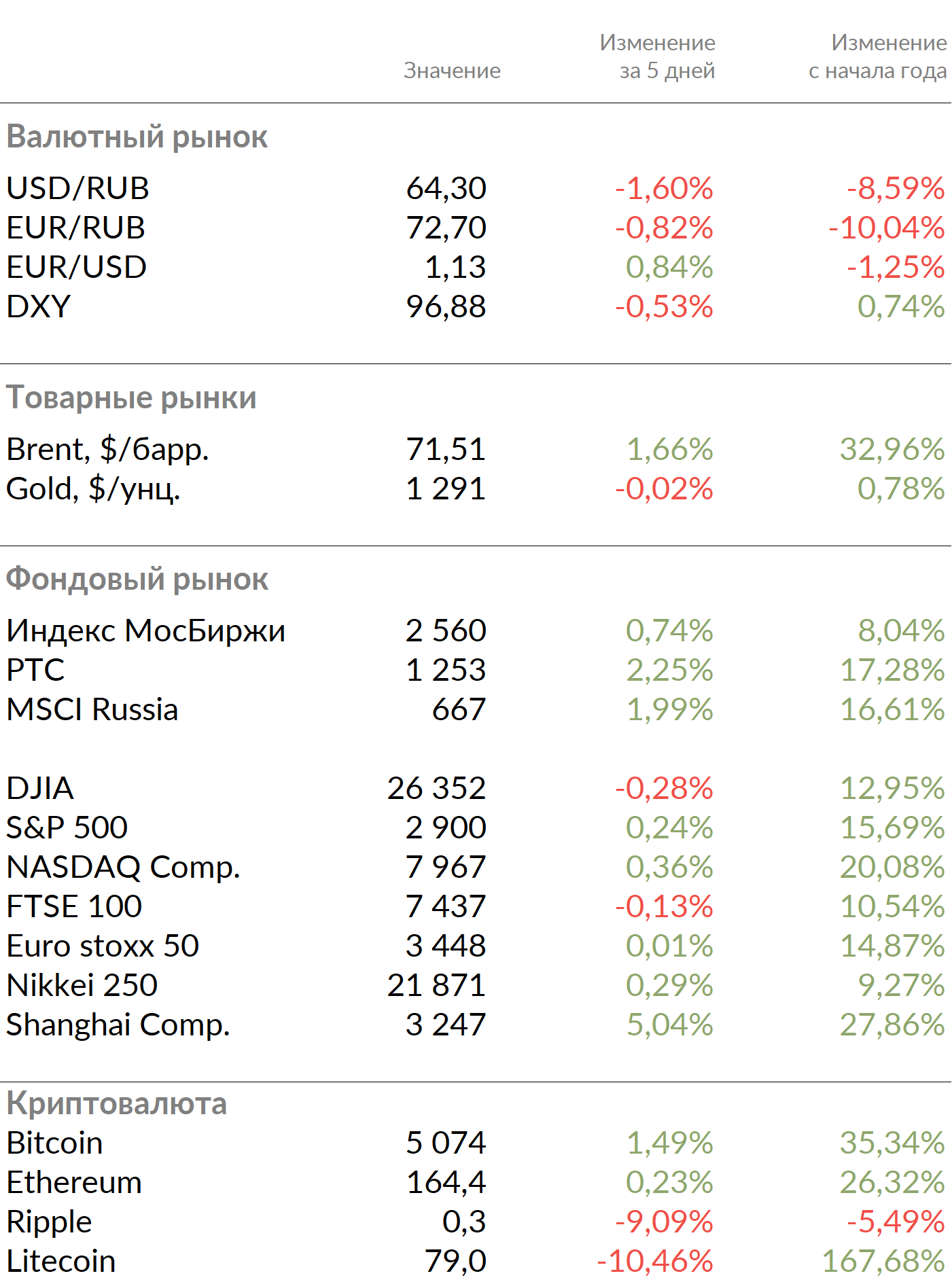

Глобальные рынки

Несмотря на то, что замедление мировой экономики требует дополнительных стимулирующих мер, отдельные акции на глобальном рынке продолжают расти максимальными темпами за десятилетие. S&P 500 впервые с 27 августа 2018 г. пробил отметку 2900 п. Индекс находится лишь в 1,1% от исторического максимума в 2 940 п. и в 100 б.п. (3,1%) от верхней границы 12-месячного консенсус-прогноза в 3000 п. Исторический максимум капитализации S&P 500 составляет порядка $2,7 трлн, тогда как сейчас показатель составляет $2,6 трлн, не дотягивая до него около $80 млрд.

Мы считаем, что рынок перекуплен и после тестирования уровня 2940 п. (21 сентября 2018 г.) должен произойти технический разворот. RSI 14 дней близок к 70 п. С этого уровня показатель может опуститься к 50-дневной скользящей средней, которая составляет 2800 п. К концу месяца мы ожидаем коррекции.

На прошлой неделе МВФ ухудшил прогноз мирового роста на 2019 г. до 3,3%, с 3,5%. Торговая напряженность и ухудшающаяся деловая уверенность оказывает негативное влияние на все страны. Несмотря на то, что все больше крупных инвесторов начинают подвергать сомнению ралли этого года, аппетит к риску остается высоким в разрезе отдельных активов и регионов. По словам главы Минфина США Стивена Мнучина, американо-китайские торговые дискуссии приближаются к финалу. Два раунда телефонных переговоров, состоявшиеся на прошлой неделе, были посвящены сугубо техническим вопросам.

По итогам прошлой недели в лидеры вышли сырьевые товары: железная руда (+12%), медь (+2%) и Brent (+1,8%). В разрезе фондовых рынков вперед вырвались РТС (+2,3%), финансовый сектор S&P 500, европейские банки (+1,4%), китайский рынок, а также IT-компании S&P 500 (+1,2%). В целом компании средней капитализации S&P 500 (+0,8%) выглядели лучше, чем S&P 500 (+0,5%). Помимо акций, в лидеры вышли российские гособлигации (+0,7%), а также евро против доллара.

Ралли на фондовом рынке США продолжается благодаря высокой прибыли банков и дорожающим акциям нефтегазовых компаний

В лидеры на американском фондовом рынке вышел финансовый сектор благодаря отчетности ведущих американских финансовых компаний за первый квартал. На прошлой неделе JPM отчитался о рекордной прибыли благодаря улучшению экономических условий, повышению ставок, а также росту кредитования в США, — признак того, что американские потребители чувствуют себя хорошо. Другие ведущие банки США, такие как Wells Fargo и PNC Financials, сообщили о высокой прибыли благодаря череде повышений ставок в прошлом году.

В разрезе американских акций в лидеры вышел Anadarko Petroleum. Акции компании прибавили 31% после того, как Chevron договорился о ее покупке за $50 млрд. Также в лидеры вышли PG&E (+20%), Walt Disney (+13%), Pioneer Resources (+12%) и Kroger (+7,4%).

Что покупать из акций США?

В страновом разрезе по динамике с начала года в лидеры вышли Китай (+22%), MSCI Italy (+18%), MSCI Russia (+17%) и США (+16%).

В разрезе секторов фондового рынка США двузначный потенциал роста до конца года сохраняют лишь нефтегазовый сектор, сектор здравоохранения (+14%) и коммуникационных услуг (+10%). Ограниченный потенциал роста лишь у IT-сектора (+2%), что соответствует динамике всего индекса, а также у потребительского сектора. Наибольший потенциал у акций Abiomed (+54%), Cigna (+52%), Jefferies (+47%), Marathon Petroleum (+46%) и CVS Health (+36%).

В числе аутсайдеров оказались Бразилия, Аргентина и Турция

Главным аутсайдером на прошлой неделе стал перекупленный нефтегазовый сектор Бразилии (-9%) после решения Petrobras отказаться от недавнего повышения цен на дизельное топливо, которое спровоцировало массовую забастовку водителей фур. Также в лидерах падения оказались провайдеры коммунальных услуг Бразилии и финансовый сектор Турции. В число аутсайдеров в страновом разрезе попали Бразилия и Аргентина (-4,5%), Турция (-3%) и Shanghai Composite (-1,8%). Турция попала под давление после неудачной попытки министра финансов страны впечатлить инвесторов в Вашингтоне новой программой экономических реформ. Берат Албайрак представил план объемом $5 млрд, призванный помочь банкам страны справиться с растущим числом дефолтов частных компаний. Однако инвесторы ждут более комплексных экономических реформ в условиях, когда страна находится в рецессии.

График недели

-479.png)

Источник: Bloomberg, ITI Capital

Нефть

Цена нефти Brent выросла в среду до $71,7/барр. на фоне данных по сокращению добычи ОПЕК, а в четверг скорректировалась в связи с данными по росту запасов нефти в США за предыдущую неделю (+7,03 млн барр.) Добыча нефти в стране сохраняется на уровне 12,2 млн б/с, чистый импорт немного повысился, до 4,25 млн б/с против 4,04 млн б/с неделей ранее.

Управление энергетической информации США (EIA) в ежемесячном краткосрочном прогнозе пересмотрело свои ожидания по добыче нефти в США в 2019 г. в сторону увеличения до 12,39 млн б/с по сравнению с 12,3 млн б/с месяцем ранее. Прогноз цены Brent в 2019 г. был повышен до $65,15/барр. (+3,8% относительно предыдущего прогноза), при этом средняя цена Brent в первом квартале 2019 г. составила $63/барр. По оценкам EIA, мировые запасы нефти сократились на 0,7 млн б/с в марте 2019 г. и на 0,5 млн б/с в первом квартале 2019 г, что стало первым квартальным снижением запасов с четвертого квартала 2017 г.

ОПЕК также опубликовала свой ежемесячный отчет, согласно которому страны картеля в марте сократили добычу нефти на 534 тыс. б/с, до 30,02 млн б/с. Лидером снижения добычи стала Саудовская Аравия (-324 тыс. б/с за месяц, до 9,8 млн б/с), продолжилось падение добычи в Венесуэле (-289 тыс. б/с, до 0,7 млн б/с) и Ираке (-126 тыс. б/с, до 4,5 млн б/с). В Ливии добыча выросла на 196 тыс. б/с после восстановления работы месторождения Аш-Шарара, до 1,1 млн б/с. ОПЕК также немного понизила оценку роста мирового спроса на нефть в 2019 г. связи с замедлением глобальной экономики, до 99,91 млн б/с, однако, во 2П19 ожидается увеличение до 100 млн б/с.

Мы считаем, что потенциал роста цены нефти практически исчерпан в связи с глобальным экономическим замедлением и ожидаемым увеличением предложения за счет сланцевых производителей США и возможной отмены ограничений ОПЕК+ во втором полугодии.

Российский рынок

Российский рынок закрыл неделю в плюсе. Индекс Мосбиржи вырос на 0,74%, РТС — на 2,25%. Рубль укрепился к доллару и евро до 64,3 и 72,7 руб. соответственно. На текущей неделе начинается налоговый период, который окажет поддержку российской валюте.

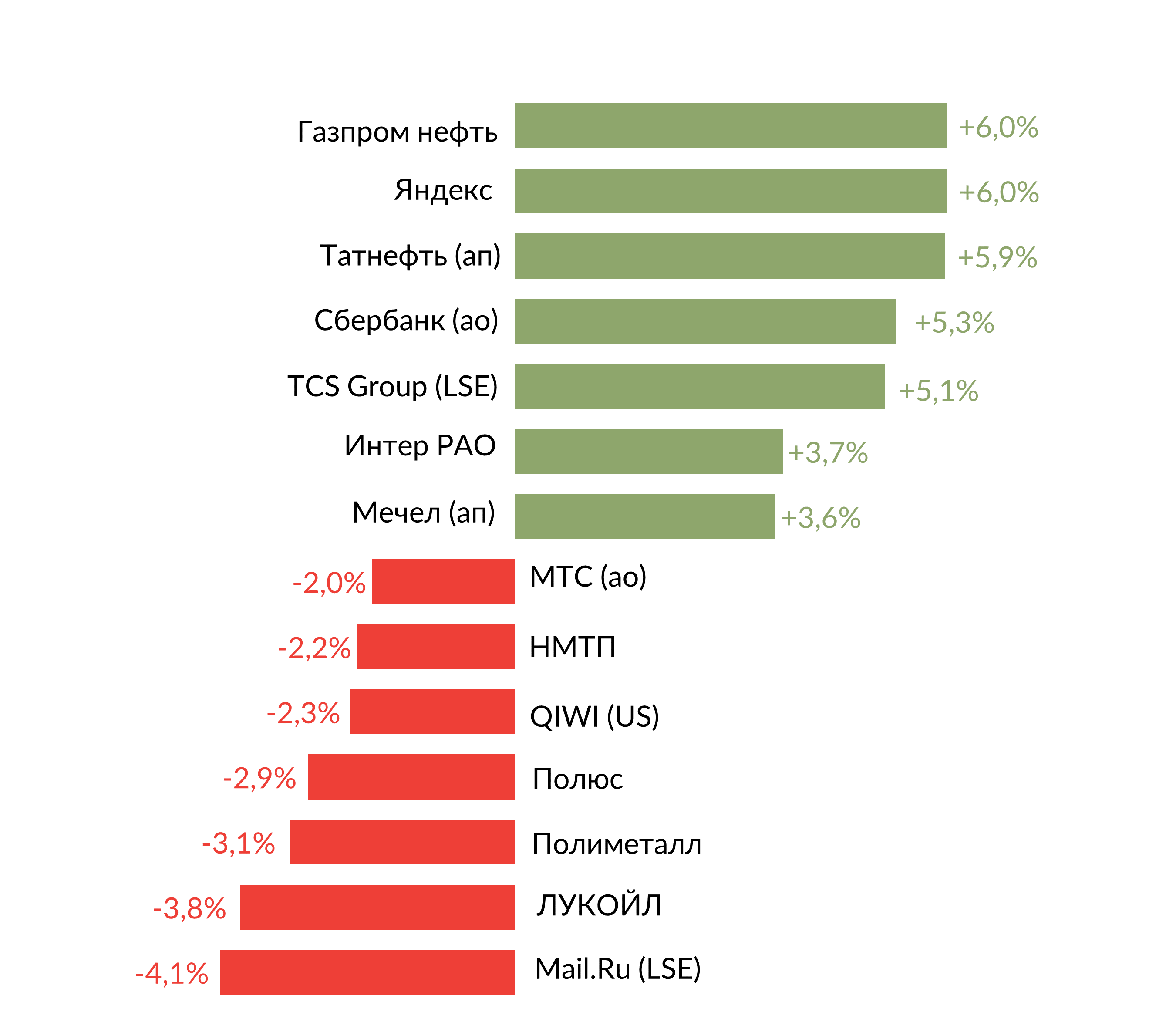

График:

Лидерами роста стали Газпром нефть (+6%), Яндекс (+6%), Татнефть ап (+5,9%), Сбербанк ао (+5,3%), TCS Group (LSE +5,1%), Интер РАО (+3,7%), Мечел ап (+3,6%).

В числе аутсайдеров оказались Mail.ru Group (LSE −4,1%), Лукойл (-3,8%), Полиметалл (-3,1%), Полюс (-2,9%), Qiwi (US −2,3%), НМТП (-2,2%), МТС ао (-2%).

Предстоящая неделя — российский рынок

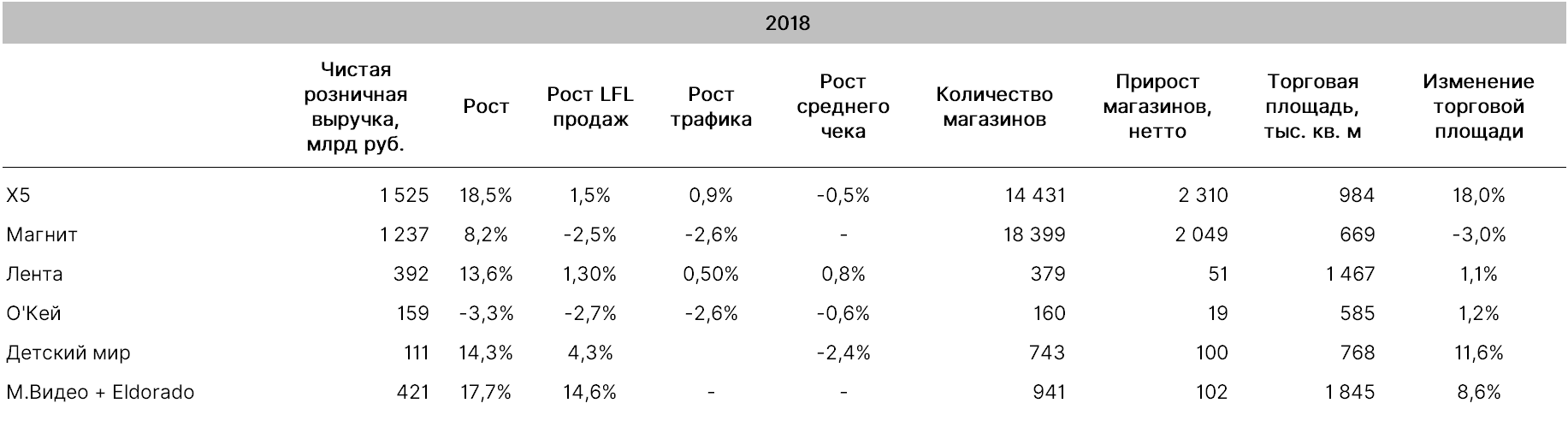

На этой неделе операционные результаты за 1К19 объявят НЛМК, ММК, Эталон, Полиметалл, Русгидро, X5 Retail Group, М.видео.

X5 Retail Group в 2019 г. планируется передать три гипермаркета Карусель Перекрестку для создания больших супермаркетов, торговая площадь каждого магазина будет уменьшена с 4000–7000 кв. м до 3000 кв. м. Пилотные проекты будут реализованы в Москве, Санкт-Петербурге и одном из прочих регионов.

М.Видео-Эльдорадо планирует расширить сеть до 1100 магазинов к концу 2022 г. по сравнению с 941 на конец 2018 г. За 2018 г. продажи сопоставимых магазинов (LFL) группы показали рост на 14,6%; интернет-продажи — на 31%, до 77,3 млрд руб. (с НДС).

Русгидро ожидает стабильные операционные результаты за 1К19. По прогнозам компании, приток воды в водохранилища на Волге и Каме ожидается преимущественно близким к норме, лишь в Куйбышевское водохранилище превысит норму в 1,4-1,7 раза. Суммарный приток воды в водохранилища на Волге и Каме ожидается в первом квартале в диапазоне 21,9-27,9 км3 (норма 21,3 км3). Приток воды в большинство водохранилищ на реках Сибири и Дальнего Востока, а также на р. Сулак ожидается близким к норме и на 10-20% больше. Приток воды в Саяно-Шушенское и Колымское водохранилища превысит норму в 1,3-1,7 раза. В целом, по 2019 г. компания ожидает более низкие операционные результаты, чем в 2018 г.

В течение недели также ожидается объявление рекомендаций по дивидендам Сбербанка (наша оценка — 16,6 руб./акция), Роснефти (11,32 руб./акция, исходя из коэффициента выплаты в 50% от чистой прибыли по МСФО), Газпром нефти (наша оценка — 7,7 руб./акция) и Трансконтейнера (за 2017 г. компания выплатила 293 руб./акция, 75% от чистой прибыли по РСБУ).

Модельные портфели/Торговые идеи

Мы считаем падение цены ГДР Эталона на 19% за последний месяц неоправданным и видим потенциал роста в ближайшие шесть месяцев на 30%, до $2,2/ГДР.

Мы также видим потенциал укрепления рублевых облигаций O’Кей (RU000A0JXQH8) до 9,5%, что подразумевает 60-70 б.п. рост в цене от номинала.

Торговая идея по покупке ГДР «Мать и дитя» демонстрирует доходность 28,7%.

Новости компаний — отчетность

Детский мир объявил операционные результаты за 1К19, согласно которым объем консолидированной неаудированной выручки группы увеличился г/г на 16,1%, до 27,9 млрд руб., в т.ч. объем выручки интернет-магазина вырос на 74,1%, до 2,6 млрд руб. Общие сопоставимые продажи LFL сети магазинов Детский мир в России и Казахстане увеличились на 7,2% (6,6% в России, 36,4% — в Казахстане) за счет роста общего числа чеков на 8,2%, компенсировавшего снижение размера среднего чека на 0,9%. В России сопоставимый рост чеков составил 7,5%, сопоставимый размер среднего чека уменьшился на 0,9%.

Компания открыла шесть новых магазинов Детский мир, доведя общее число магазинов до 748. Группа в 1К19 достигла цели по международной экспансии, открыв три магазина в Белоруссии. По итогам 2019 г. группа планирует открыть не менее 80 новых магазинов сети «Детский мир», включая 10 магазинов в Белоруссии.

Компания Highland Gold сообщила о снижении основных финансовых показателей по МСФО за 2018 г. Выручка составила $311 млн (-1,7%) на фоне сокращения производства золота на 1%, до 269,5 тыс. унций, EBITDA снизилась до $153 млн (-1,4%), чистая прибыль — до $56 млн (-14,8%). Совет директоров компании рекомендовал третий промежуточный дивиденд в размере £0,024/акция (доходность — 1,3%). Компания ожидает, что производство золота в 2019 г. достигнет 290–300 тыс. унций.

Северсталь отчиталась об операционных результатах за 1К19: производство чугуна увеличилось на 6% кв./кв. и 1% г/г, до 2,36 млн т, производство стали составило 3,04 млн т (+3,5% кв./кв., без изменений г/г). Консолидированные продажи угля немного снизились кв./кв., до 532 тыс. т, но были на 32% выше прошлогоднего показателя. Продажи железнорудного сырья составили 1,66 млн т (-22% кв./кв., +15% г/г). проката — 2,31 млн т (+6% кв./кв., +7% г/г), изделий конечного передела — 400 тыс. т (-3% кв./кв., −10% г/г). Доля продукции с высокой добавленной стоимостью осталась неизменной на уровне 44%, при этом средние цены реализации большей части стальной продукции снизились относительно предыдущего квартала, следуя за мировыми трендами.

Группа Черкизово опубликовала операционные результаты за 1К19, в соответствии с которыми объём продаж по всем позициям бизнеса кроме индейки показал рост. Продажи курицы увеличились г/г на 10%, до 151,6 тыс. т, средняя цена составила 103,56 руб./кг (+26%), объём продаж свинины вырос на 20%, до 65,94 тыс. т., средняя цена реализации выросла на 9%, до 89,17 руб./кг. Объём продаж индейки упал на 16%, до 8,22 тыс. т., средняя цена реализации товара выросла на 53%, до 177,1 руб./кг.

Алроса отчиталась о реализации алмазно-бриллиантовой продукции в марте на $377,1 млн., что на 33% ниже показателя прошлого года, в том числе бриллиантов − на $8 млн (-16% г/г). Общий объем продаж алмазно-бриллиантовой продукции в 1К19 составил $1 млрд против $1,6 млрд годом ранее. В течение 1К19 компания наблюдала восстановление спроса на мелкоразмерную продукцию, менеджмент Алросы оценивает 2К19 с осторожным оптимизмом. По мнению компании, сектор поступательно приходит в баланс между запасами и объемами закупок алмазного сырья.

Новатэк в 1К19 увеличил добычу газа г/г на 13%, до 18,66 млрд куб. м, нефти и конденсата — на 1,7%, до 2,99 млн т. Общая добыча углеводородов компании за 1К19 выросла на 11%, до 147,1 млн бнэ.

Объем продаж газа, по предварительным данным, составил 22,18 млрд куб. м (+9,5% г/г), в том числе в России — 18,77 млрд куб. м и СПГ на международных рынках — 3,41 млрд куб. м. Объем переработки деэтанизированного газового конденсата на Пуровском ЗПК составил 2,7 млн т (-2,5% кв./кв.). На комплексе в Усть-Луге переработано 1,76 млн т стабильного газового конденсата (-0,5% г/г), а объем реализации готовой продукции комплекса составил 1,8 млн т.

ПИК в 1К19 сократил реализацию недвижимости на 2% г/г, до 421 тыс. кв. м, в стоимостном выражении продажи выросли на 14%, до 50,7 млрд руб. В Москве объем реализации недвижимости сократился на 6% г/г, до 202 тыс. кв. м, но вырос на 12% в стоимостном выражении, до 30,3 млрд руб. Общий объем поступлений денежных средств сохранился на уровне 57 млрд руб., при этом поступления от продажи недвижимости снизились г/г на 5%, до 51,1 млрд руб., а от оказания строительных услуг и прочих видов деятельности — вырос в 1,8 раза, до 5,9 млрд руб.

В 1К19 компания вывела в продажу один новый проект с 24 новыми корпусами (1К18: 1 проект, 21 корпус). Общая площадь выведенной в продажу недвижимости сократилась на 26%, до 436 тыс. кв. м, а объем ввода в эксплуатацию вырос в 3,3 раза, до 229 тыс. кв. м. ПИК подтверждает прогноз на 2019 г. по реализации 1,7-1,9 млн кв. м жилья и общему объему поступлений денежных средств в размере 200-220 млрд руб.

Новости компаний — дивиденды/ выкуп акций

Детский мир рекомендовал дивиденды за 4К18 в размере 4,45 руб./акция, что оказалось немного ниже прогноза 4,5 руб./акция. Дивидендная доходность составит 5%. Дата закрытия реестра — 29 мая. За 9 месяцев 2018 г. компания выплатила дивиденды в размере 4,39 руб./акция.

МТС рекомендовал дивиденды в размере 19,98 руб./акция из обещанных 28 руб. в текущем году, то есть 70% годовой суммы. Дивидендная доходность составит 7,7%, дата закрытия реестра — 9 июля.

Правление Газпрома предлагает выплатить дивиденды за 2018 г. в размере 10,43 руб./акция (+29,7%) на общую сумму 246,9 млрд руб., что соответствует ранее объявленному прогнозу компании. Дивидендная доходность может составить 6,5%. Мы ожидаем, что совет директоров Газпрома подтвердит рекомендацию по дивидендам в мае.

Магнит сообщил о завершении программы обратного выкупа, которая проводилась с 1 по 5 апреля в целях выплаты вознаграждения президенту компании Яну Дюннингу в размере 164,71 тыс. акций (0,16% капитала) на сумму 607 млн руб. Максимальная цена в рамках buy-back была установлена на уровне 4070 тыс. руб./акция; на закрытии 5 апреля бумаги Магнита стоили 3610 руб.

Новости компаний — сделки

Reuters сообщил, что Сбербанк ведет переговоры о покупке О'Кей, после чего акции компании подорожали на 10%. Сумма сделки не разглашается.

В августе 2018 г. ретейлер подписал со Сбербанком соглашение о долговом финансировании на 12 млрд руб. Основные владельцы O'Кей — Nisemax (44,8 %), GSU (29,5%), free-float составляет 25,7%. По результатам 2018 г. выручка О'Кей составила 161 млрд руб. (-8,4%), чистый убыток компании составил 599 млн руб. против прибыли в 2017 г. в размере 3 млрд руб.

По данным Financial Times, группа миноритариев Ленты планирует направить совместное письмо совету директоров с требованием приостановить сделку по продаже 41,9% компании Севергруппе Алексея Мордашова. По их мнению, обсуждение сделки с Севергрупп не должно было проходить в частном порядке, а также ретейлер оказался недооцененным. Они также недовольны тем, что Европейский банк реконструкции и развития (ЕБРР) участвует в сделке, ввиду того что 30% TPG Мордашова хватило бы для предложения другим акционерам о выкупе их доли.

По данным РБК, МТС начала переговоры о покупке онлайн-кинотеатра IVI. Сервис на 100% принадлежит кипрской «Иви.ру Медиа Лимитед», среди акционеров которой называются структуры ru-Net, Tiger Global, Baring Vostok, Lighthouse Strategy, Finsight Investments. МТС заинтересована в покупке 100% актива за 20 млрд руб. Выручка IVI по МСФО в 2018 г. увеличилась на 62%, до 3,94 млрд руб.

ВТБ Капитал сообщил о приобретении 6,69% акций группы ЛСР в рамках сделки по продаже 9,71% акций девелоперской компании председателем совета директоров группы Андреем Молчановым, о которой стало известно на прошлой неделе.

Группа Черкизово отказалась от SPO из-за чрезмерно высокой оценки компании. Ранее компания установила ценовой диапазон 1875–2125 руб. Накануне объявления SPO капитализация группы на бирже превышала 90 млрд руб., к моменту объявления ценового диапазона 3 апреля показатель снизился до 83,2 млрд руб. 9 апреля капитализация упала ниже 70 млрд руб. На конец 2018 г. чистый долг/EBITDA составлял 2,9.

Ростелеком и Ростех создали альянс для разработки и производства систем хранения данных на базе ООО «Национальные технологии», доля Ростелекома в котором составит 49%, Ростеха — 51%. Альянс будет способствовать развитию и реализации отечественной IT-продукции гражданского назначения, совершенствованию оборудования для сбора информации и систем хранения данных для реализации закона Яровой. Выручка Национальных технологий в 2018 г. превзошла 2,3 млрд руб.

Коммерсант со ссылкой на свои источники на энергорынке сообщает о возможном выходе австралийского холдинга Macquarie из консорциума PFR Partners Fund I Limited, который владеет 19,03% в Энел Россия. Сделка может быть реализована до конца текущего года. В консорциум также входят РФПИ и ближневосточный инвестфонд AGC Equity Partners (у трех партнеров равные доли), последний также может рассматривать выход из актива.

Прочие новости

Европейская комиссия ввела пошлины на импорт карбино-аммиачной смеси из России с 12 апреля по 12 октября 2019 г. Дополнительные сборы затронут Акрон, для которого введены пошлины в размере 31,9% и Еврохим — 34%. В 2017 г. у Акрона доля экспорта в Европу в общей выручке составила 17% ($0,27 млрд), у Еврохима советующий показатель за 2018 г. — 29% ($1,6 млрд).

Акрон приступил к реализации инвестиционного проекта по увеличению мощности агрегата Карбамид-6 на площадке в Великом Новгороде до 735 тыс. т в год, общий объем инвестиций оценивается в $81 млн. Общие производственные мощности карбамида на новгородской площадке составят более 1,9 млн т в год, что сделает Акрон крупнейшей площадкой по производству карбамида не только в России, но и в Европе.

По данным Минэнерго России, Русгидро в 2019–2028 гг. может потратить на инвестиционную программу 228,5 млрд руб. На модернизацию и техническое перевооружение будет направлено 226 млрд руб. Максимальная сумма капитальных вложений будет реализована в 2019 г. (53,7 млрд руб.), в 2020 г. сумма составит 29,3 млрд руб. Ранее утвержденная ведомством программа на 2018–2028 гг. была ориентирована на капитальные вложения в размере 289 млрд руб. Русгидро в марте 2019 г. сообщала об инвестиционной программе в 2019–2024 гг. с учетом приоритетных проектов на территории Дальнего Востока на сумму 439,1 млрд руб.

Газпром нефть планирует сохранить добычу нефти на Приразломном месторождении в 2019 г. на уровне прошлого года — 3,2 млн т и увеличить ее до 3,7–3,8 млн т в 2020 г. (+16-19%), сообщил заместитель генерального директора по развитию шельфовых проектов компании Андрей Патрушев.

Группа Полюс сообщила о результатах переоценки запасов и минеральных ресурсов в соответствии с Кодексом JORC по состоянию на 31 декабря 2018 г. Оценка доказанных и вероятных запасов (P&P) была снижена на 5%, до 64,4 млн унций за счет отработки месторождений в 2018 г. при сохранении среднего содержания золота на уровне 1,75 г/т. Объем минеральных ресурсов увеличился на 1%, до 191,5 млн унций, включая 63 млн унций выявленных и предполагаемых ресурсов месторождения Сухой Лог. Полюс запустил комплексную программу бурения на всех своих активах, которая будет реализовываться до конца 2019 г. и позволит увеличить оценку запасов, по прогнозам компании.

Группа ЧТПЗ поставит 130 тыс. т труб большого диаметра (ТБД) для строительства магистрального газопровода Сарыарка в Казахстане. Партия будет отгружена до сентября 2019 г. Протяженность газопровода Сарыарка превысит 1 тыс. км, из которых более половины будет проложено из труб ЧТПЗ.

МТС подала иск против Туркменистана, увеличив сумму своих потерь до $1,5 млрд. В июле 2018 г. МТС обратилась с иском в Международный центр по урегулированию инвестиционных споров при Всемирном банке из-за того, что 100%-ная дочка компании была вынуждена прекратить деятельность в Туркменистане. Дата рассмотрения иска МТС не назначена.

По данным ФТС, доходы от российского экспорта нефти в январе — феврале 2019 г. снизились г/г на 7,3%, до $18 млрд, от экспорта нефтепродуктов — на 9,6%, до $11,4 млрд.

Доходы Газпрома от экспорта газа за два месяца выросли г/г на 15%, до $9,2 млрд. Доходы от российского экспорта СПГ, который осуществляют две компании — Sakhalin Energy и Ямал СПГ, — достигли $1,4 млрд (в 2,2 раза выше прошлогоднего показателя) на фоне увеличения объема поставок в 1,8 раза (9,1 млрд куб. м).

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 15 апреля | Великобритания | Выступление члена Комитета по денежно-кредитной политике Джонатана Хаскела |

| Вт, 16 апреля | США | Уровень безработицы |

| Великобритания | Промышленное производство | |

| Ср, 17 апреля | США | Сальдо торгового баланса товаров и услуг |

| ЕС | Индекс потребительских цен, г/г, м/м | |

| Великобритания | Индекс потребительских цен, г/г, м/м | |

| Китай | ВВП, г/г | |

| Розничные продажи, г/г | ||

| Япония | Сальдо торгового баланса | |

| Чт, 18 апреля | США | Производственные запасы |

| Розничные продажи | ||

| Великобритания | Розничные продажи, г/г | |

| Пт, 19 апреля | США | Национальный праздник |

| Великобритания | Национальный праздник | |

| Германия | Национальный праздник | |

| Швейцария | Национальный праздник | |

| Япония | Индекс потребительских цен, г/г |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 15 апреля | Детский мир | Операционные результаты за 1К18 |

| НЛМК | Операционные результаты за 1К18 | |

| Вт, 16 апреля | ММК | Операционные результаты за 1К19 |

| Сбербанк | Рекомендация совета директоров по дивидендам за 2018 г. | |

| Роснефть | Рекомендация совета директоров по дивидендам за 2018 г. | |

| Ср, 17 апреля | Группа Эталон | Операционные результаты за 1К19 |

| АЛРОСА | Производственные результаты за 1К19 | |

| Чт, 18 апреля | Polymetal | Операционные результаты за 1К19 |

| Русгидро | Операционные результаты за 1К19 | |

| X5 Retail Group | Операционные результаты за 1К19 | |

| М.видео | Операционные результаты за 1К19 | |

| Транснефть | Совет директоров рассмотрит вопрос о программе выкупа акций | |

| Трансконтейнер | Рекомендация совета директоров по дивидендам за 2018 г. | |

| Мосэнерго, ОГК-2, ТГК-1 | День инвестора | |

| Пт, 19 апреля | Татнефть | Телеконференция по результатам за 4к18 по МСФО |

| Русгидро | Решение по изменению дивидендной политики | |

| Газпром нефть | Рекомендация совета директоров по дивидендам за 2018 г. |

Рыночные индикаторы