Рыночные индикаторы

-787.png)

Рынки

Во вторник, 31 марта, DJIA снизился на 1,84%, до 21917,16 п., S&P 500 — на 1,6%, до 2584,59 п., Nasdaq — на 0,95%, до 7700,10 п., июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 2525,25 п. (-1,73%).

Вчера на рынке США наблюдалась разнонаправленная динамика, индексы росли второй день подряд и могли закрыть квартал в плюсе, но под конец сессии растеряли весь рост и ушли в минус. Такой исход предопределило заявление Дональда Трампа о том, что ближайшие две недели могут стать роковыми в борьбе с вирусом и американцам нужно готовиться к худшему. Индекс доверия потребителей в США в марте опустился до 120 п. с пересмотренных 132,6 п. в феврале. В итоге для крупнейших фондов динамика первого квартала стала худшей с 1987 г.

К основным факторам давления на рынки сейчас относятся риски того, что эпидемия продлится сверх срока карантина, что усилит рецессию и отрицательное воздействие на операционную деятельность компаний и финансовые активы. В то же время сейчас активно обсуждается четвертая программа мер стимулирования от правительства США, которая предусматривает оказание помощи штатам и компаниям. Объем новых мер может составить несколько триллионов долларов.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 859 тыс. человек, количество смертей превысило 42 тыс.

На фондовом рынке Азиатско-Тихоокеанского региона (АТР) наблюдается разнонаправленная динамика после публикации очередной статистики производственного сектора Китая. Индекс менеджеров по закупкам Caixin выходит обычно на сутки позже официальной статистики и зачастую не совпадает с ней. Однако нынешние данные подтверждают тенденцию к восстановлению экономики. В марте индекс вырос до 50,1 п.

Американские фьючерсы снижаются после заявления Дональда Трампа о том, что США должны подготовиться к двум «очень трудным» неделям из-за распространения коронавируса. Официальные представители Белого дома прогнозируют, что число смертей от COVID-19 в США составит от 100 тыс. до 240 тыс.

Мы ожидаем, что в среду, 1 апреля, глобальные рынки будут снижаться ввиду негативной статистики из США и увеличения смертности от коронавируса в Великобритании на 27%.

Котировки Brent и WTI снизились после самых больших квартальных и ежемесячных потерь, поскольку превзошедший ожидания рост американских запасов нефти и срыв сделки ОПЕК усилили опасения участников рынка по поводу избыточного предложения. На прошлой неделе запасы сырой нефти в США выросли на 10,5 млн барр., прогноз составлял 4 млн барр.

Рубль укрепился к доллару до 78,44 руб. Во вторник доллар значительно упал после того, как ФРС США заявила, что позволит иностранным Центробанкам обменять свои запасы американских казначейских ценных бумаг на кредиты овернайт в долларах.

В фокусе сегодня

- Великобритания: индекс деловой активности в производственном секторе, март

- США: индекс деловой активности в производственном секторе, март

- США: запасы сырой нефти

Мы считаем, что российский рынок откроется снижением.

Индекс Мосбиржи во вторник повысился на 3,1%, до 2509 п., РТС — на 5,83%, до 1014 п.

Рубль укрепился к доллару и к евро до 78,44 руб. и 86,45 руб. соответственно.

Лидерами роста стали Алроса (+10%), TCS Group (+8,2%), Сургутнефтегаз (ао +6,94%), Татнефть (ап +6,88%), ММК (+6,54%).

В число аутсайдеров вошли Полюс (-3,2%), Полиметалл (-2,8%).

Цены на Brent утром в среду снижаются на 1,42%, до $29,24/барр.

Золото дорожает на 0,67%, до $1588/унция. Доходность десятилетних казначейских облигаций США снижается на 9,86 п.п., до 0,63%.

Японский Nikkei снижается на 2,01%, китайский Shanghai повышается на 0,3%.

DXY повышается на 0,05%, S&P 500 futures снижается на 1,82%.

Новости

Госдума приняла закон о налогообложении купонного дохода облигаций, включая ОФЗ, субфедеральные и муниципальные.

Накануне во время заседания Госдума приняла решение относительно возврата к налогообложению купонного дохода по всем видам облигаций для физических лиц в размере 13%. Ранее от данной выплаты освобождались купонные платежи по ОФЗ, облигациям муниципальных образований, а также облигациям корпоративных эмитентов, выпущенным после 01.01.2017 (в случае если ставка купона не превышает сумму «ключевая ставка + 5%»).

Минфин России отказался от публикации графика аукционов на ОФЗ на второй квартал 2020 г. Иными словами график будет опубликован после принятия решения о возобновлении аукционов. Министерство не проводило первичных размещений с начала марта из-за повышенной волатильности на рынках. Решение в том числе было вызвано желанием поддержать локальный рынок гособлигаций. В первом квартале 2020 г. удалось разместить бумаги на сумму 501,3 млрд. руб. из запланированных 600 млрд. руб.

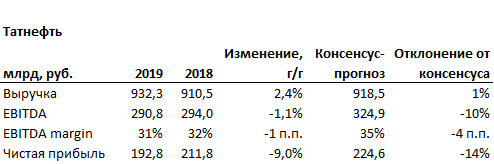

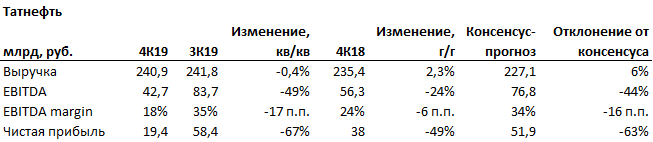

Татнефть опубликовала финансовые результаты за 4К19 и весь 2019 г., согласно которым EBITDA и чистая прибыль оказались ниже консенсус-прогноза Интерфакса.

Выручка Татнефти в 4К19 составила 240,9 млрд руб. (-0,4% кв/кв; +2,3% г/г), EBITDA — 42,7 млрд руб. (-49% кв/кв; −24% г/г), чистая прибыль — 19,4 млрд руб. (-67% кв/кв; −49% г/г).

Выручка компании в 2019 г. составила 932,3 млрд руб. (+2,4% г/г), EBITDA — 290,8 млрд руб. (-1,1% г/г), чистая прибыль — 192,8 млрд руб. (-9% г/г), что было обусловлено ростом затрат и прочих расходов по небанковским операциям и процентным расходам по небанковской деятельности.

TATN RX: +4,66%

Яндекс.Такси отозвала ходатайство на покупку активов ГК Везет.

YNDX RX: +0,28%