| Дата открытия |

Цена открытия |

Дата закрытия |

Результат с момента открытия |

| 01.10.2019 |

5580 руб. |

11.11.2019 |

7,7% |

Мы закрываем инвестиционную идею по покупке акций Лукойла от 1.10.2019 с результатом 7,7% ввиду достижения целевого уровня.

Дата открытия: 01.10.2019

Текущая цена: 5580 руб.

Потенциал роста: до 6000 руб. (+8%) в ближайшие 12 мес., ожидаемая доходность с учетом дивидендов — 13%.

Лукойл объявил о запуске новой программы выкупа своих акций в объеме $3 млрд, срок действия программы – с 1 октября 2019 г. по 30 декабря 2022 г. Объем запланированного выкупа – 4,9% от текущей капитализации компании и 9% – от количества акций в свободном обращении (free-float). Событие в целом ожидаемое, а потенциал роста для котировок компании ограниченный, на наш взгляд. Наш прогноз по возможному росту бумаги достаточно консервативный, поскольку ситуация на нефтяном рынке остается под давлением еще не урегулированного торгового противостояния США и Китая. При позитивном внешнем фоне потенциал роста бумаг может удвоиться, на наш взгляд (+16%, до 6470 руб.). Мы считаем акции Лукойла наиболее устойчивыми среди российских нефтяных компаний в случае снижения цены на нефть благодаря высокой рентабельности бизнеса; программа выкупа также будет поддерживать котировки Лукойла.

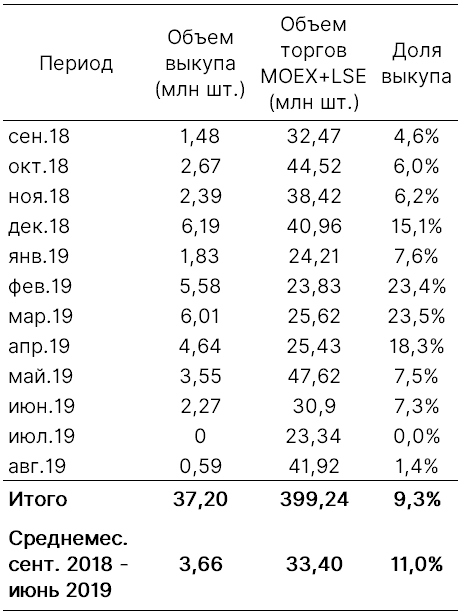

Предыдущая программа такого же объема была успешно завершена менее чем за год при первоначально объявленном сроке реализации в три года. Средний объем выкупа составлял порядка 3,7 млн акций и АДР в месяц, или около $300 млн. С сентября 2018 г. по июнь 2019 г., когда основной выкуп был завершен, объем выкупа составлял в среднем 11% от общего объема торгов бумагами Лукойла на Московской бирже и LSE, а в феврале и марте 2019 г. — превышал 20% от количества торгуемых акций. За год с момента объявления первой программы 30 августа 2018 г. общая доходность для акционеров Лукойла с учетом роста цены акции и дивидендов составила 22%.

При текущих котировках общий объем выкупа может составить порядка 35 млн акций и АДР, при реализации программы за два года (мы считаем, что три года заявлено с запасом) выкуп добавит около 5% к среднедневному объему торгов на двух биржах и порядка 10%, если Лукойл снова уложится в один год.

Влияние программы выкупа на объемы торгов акциями и АДР Лукойла

Источник: данные компании, Bloomberg, ITI Capital

Лукойл по итогам первого полугодия 2019 г. отчитался о положительном свободном денежном потоке (FCF) в размере 308 млрд руб., что почти вдвое выше показателя Газпрома и в 12 раз выше FCF Роснефти. Мы ожидаем, что по итогам года FCF Лукойла может достичь 500 млрд руб. ($7,7 млрд.) при сохранении цены на нефть не ниже $60/барр. Таким образом, компания генерирует достаточно средств для реализации программы выкупа и может завершить ее в более сжатые сроки при благоприятной конъюнктуре рынка.

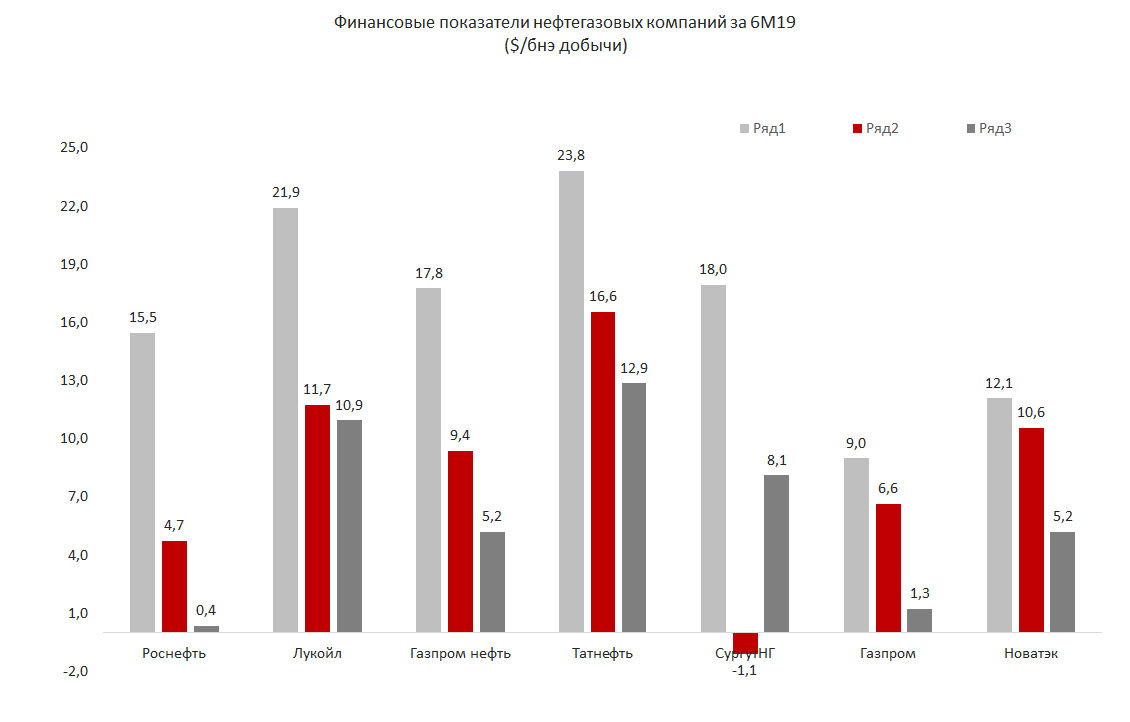

Мы также считаем, что текущая оценка Лукойла по мультипликатору EV/EBITDA 2019 ниже 3,5х против 4х у Роснефти и Газпром нефти и 5,3х у Татнефти занижена, принимая во внимание высокие показатели компании относительно конкурентов по показателям EBITDA, чистой прибыли и FCF на баррель добычи. При повышении мультипликатора до более приемлемого, но достаточно консервативного уровня 4,5х мы считаем справедливой цену акций Лукойла в 6000 руб. (+8% к текущему уровню), а дивидендная доходность бумаги может составить около 5% в текущем году, по нашим расчетам.

Источник: данные компаний, ITI Capital

Условия