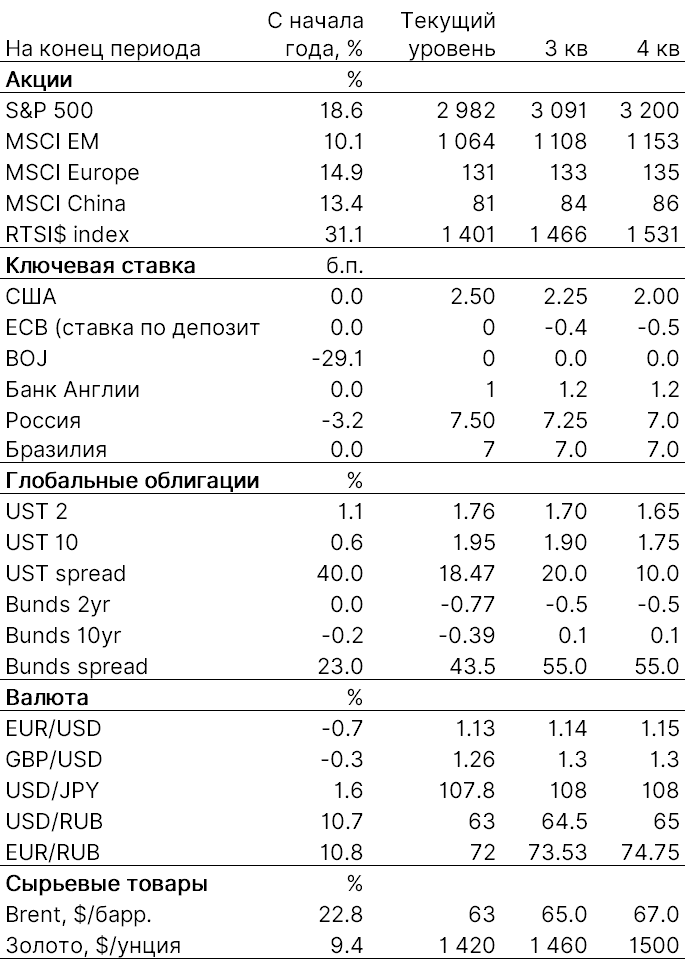

Стратегия на третий квартал 2019 г.: Что покупать, когда рынок на пике?

Инвестиционное резюме: Рубль продолжит слабеть к доллару в июле, темпы притока средств в рублевый суверенный долг снизятся в связи с замедлением притока нерезидентов и ослаблением рубля.

В то же время короткие и средние ОФЗ выглядят привлекательными для покупки, как и локальные корпоративные облигации. Валютный долг России и квазисуверенные выпуски наиболее переоценены среди активов развивающихся стран. Мы рекомендуем бумаги высокодоходных эмитентов Латинской Америки (Мексика и Аргентина), России, США и других стран. Нефть вряд ли опустится ниже $60/барр. и сохранит потенциал роста. Российский рынок продолжит умеренный рост (наш целевой уровень по РТС до конца года составляет 1 531 пунктов), не исключена техническая коррекция после обновления новых максимумов. Основные идеи на покупку — недооцененные бумаги, такие как АФК Система, Русал, ТМК и др.

S&P 500 сохраняет ограниченный потенциал роста, мы ждем техническую коррекцию после пробития 3000 п., наиболее перспективны защитные сектора, такие как медицинский сектор, телекоммуникации и электроэнергетика.

Источник: ITI Capital, Bloomberg

USD/RUB продолжит движение к 64,5 и 65

- Рубль сейчас находится под давлением, которое скорее обусловлено локальными, чем глобальными факторами. На пути к 64 руб. можно выделить следующие ключевые уровни сопротивления доллара к рублю: 63,5, 63,9 и 64,40 (50-дневная скользящая средняя)

- Ключевой глобальный фактор — рост доллара после саммита G-20. Кроме того, ожидания по снижению ключевой ставки ФРС на заседании 31 июля несколько скорректировались — некоторые голосующие члены регулятора не готовы поддержать снижение ставки в этом году

- Доллар укрепляется ко всем ключевым валютам, текущий уровень сопротивления DXY — 96,740, затем — 97,1 (100-дневная скользящая средняя) 97,3 (50-дневная скользящая средняя)

- Согласно техническому показателю RSI 30 дней, долларовый индекс DXY остается перепроданным (меньше 50), но основная предпосылка к ослаблению — сохраняющийся спрос на рисковые активы и керри-трейд ввиду падения долларовых ставок. Так, например, доходность 10-летних КО США приближается к минимуму ноября 2016 г., который был зафиксирован незадолго до первого после кризиса решения ФРС о повышении ключевой ставки

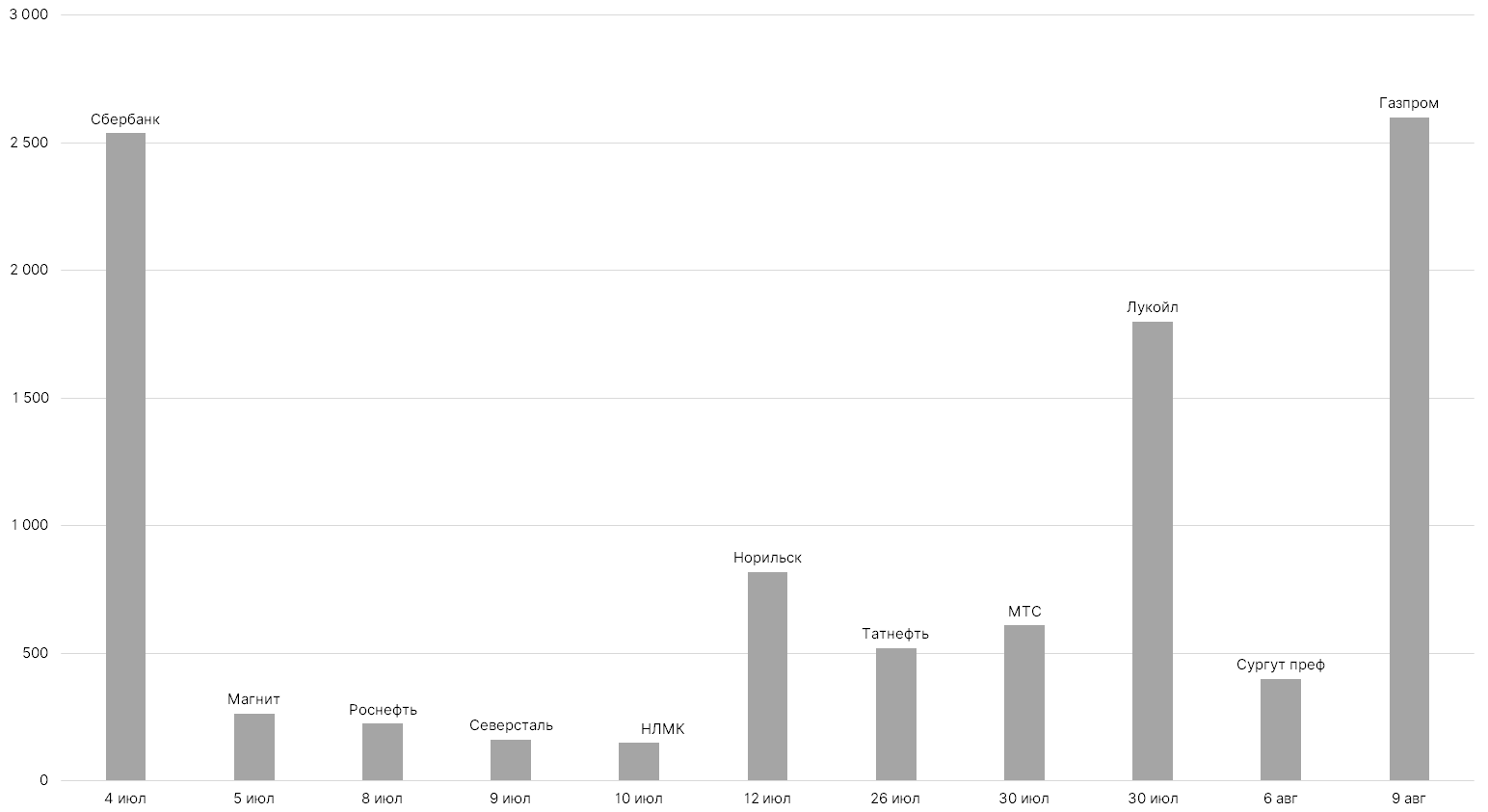

Покупка валюты под дивиденды

- Локальный фактор в пользу ослабления рубля — местный спрос на валюту, связанный с конвертацией для дивидендных выплат (июль и август) иностранным держателям российских бумаг. В июле предстоит конвертировать порядка $7 млрд и еще $3,3 млрд — в августе. Сезон конвертаций только начинается. Крупнейшие дивидендные выплаты будут производить Сбербанк ($2,5 млрд, 4 июля), Норильский Никель ($1,6 млрд, 12 июля), Лукойл ($2,5 млрд, 30 июля) и Газпром ($1,6 млрд, 9 августа).

Крупнейшие конвертации валюты под дивиденды, $ млн

Источник: ITI Capital

Сокращение покупок валюты Минфином нивелирует снижение валютного баланса

- Уменьшение притока средств от счета текущих операций на фоне удешевления нефти на 10% м/м в июле и сезонного падения экспорта нефти ослабит приток валютной ликвидности, но, учитывая высокий текущий уровень краткосрочной валютной ликвидности, незначительно. В связи с этим объем покупки валюты в июле не превысит 250 млрд руб., по нашим оценкам, что может стать наименьшим показателем с начала года

- В то же время, по нашим оценкам, чистый валютный баланс в июле достигнет отрицательного значения и будет минимальным за весь год ввиду конвертации валюты для дивидендных выплат, интервенций Минфина и чистых выплат по внешнему долгу

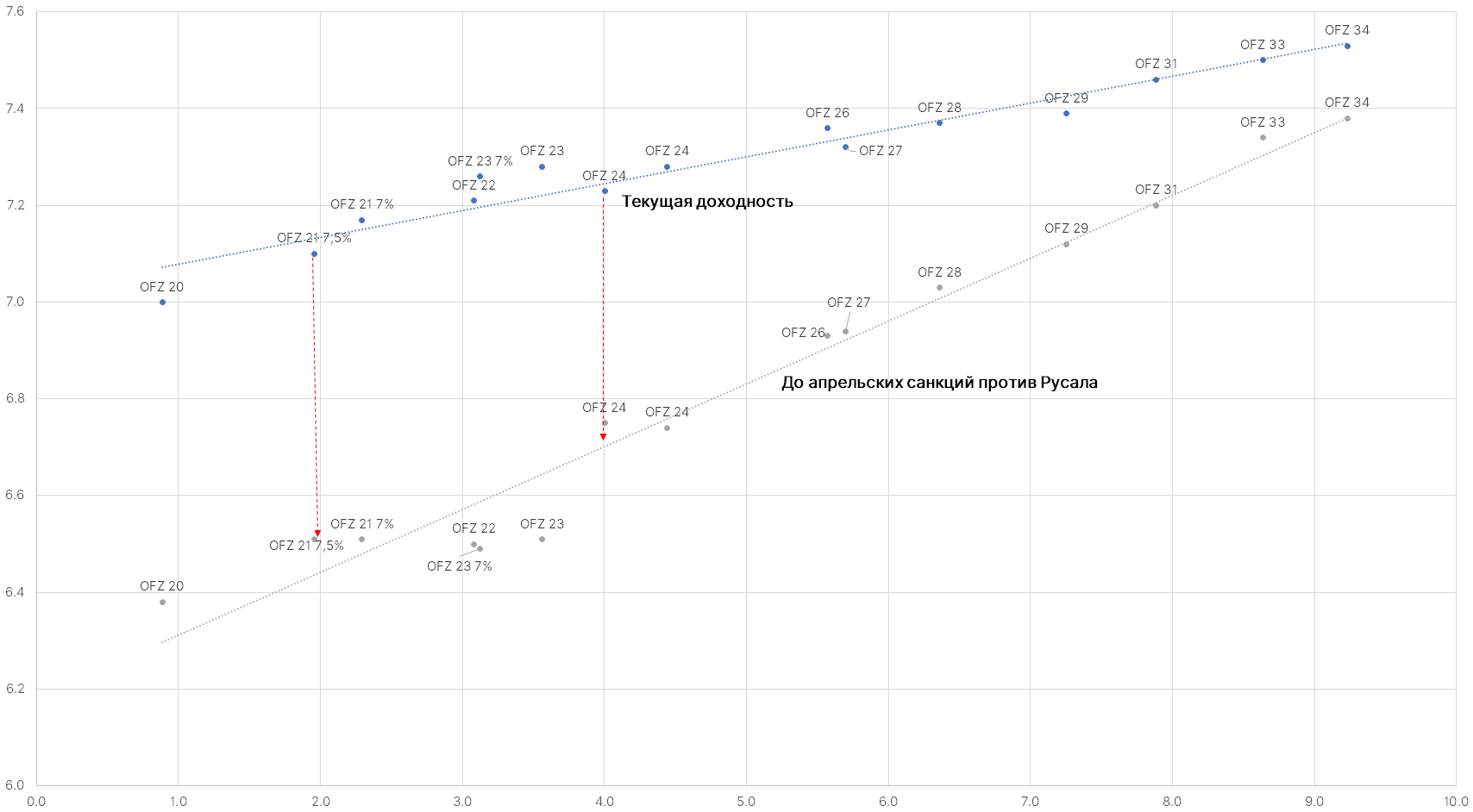

Рублевый и валютный долг России: Замедление темпов роста

- Потенциал снижения доходности рублевого суверенного долга на длинной кривой остается ограниченным — порядка 30 б.п., или 2,5%, если за целевой минимум взять уровень марта 2018 г.

- Доля нерезидентов в ОФЗ в мае составила 30%, или 2,5 трлн руб. в абсолютном выражении, что является историческим максимумом. Доля нерезидентов не учитывает выделенные 1 трлн руб. в качестве имущественного взноса в Агентство по страхованию вкладов (АСВ) для докапитализации банков через механизм ОФЗ

- С начала года приток средств нерезидентов составил 672 млрд руб., что с лихвой компенсирует отток в размере 560 млрд руб. с апреля по декабрь 2018 г. После притока в мае $3,2 млрд иностранных средств мы ждем замедления их притока, так как премия на длинной кривой, на которой в основном покупают нерезиденты, уже отыграна на 80%

- На короткой кривой, где покупают резиденты, премия отыграна на 60%, т. е. потенциал роста там больше

- Более привлекательны для покупки короткая и средняя кривая ОФЗ, где премия превышает 50–60 б.п. Короткий конец больше других отражает ожидания по снижению ключевой ставки и, следовательно, приближается к нейтральной ставке ЦБ, которая, по нашим оценкам, составляет 6,5%, как и предполагаемая доходность ОФЗ с погашением до двух лет без страновой премии за риск

- Более привлекательно выглядит рублевый корпоративный долг эмитентов с более низким кредитным качеством, но во многих рублевых бумагах наблюдается нехватка локальной ликвидности. На валютном долге страновая премия уже отыграна, и многие бумаги обновляют исторический максимум за исключением отдельных эмитентов, таких как МКБ, КОКС, ВЭБ и ГТЛК 25’

- Список наиболее актуальных бумаг в приложении. Как правило, это высокорисковые эмитенты, на которых еще не отразилось ралли менее рисковых бумаг из-за временного лага и более низкой ликвидности

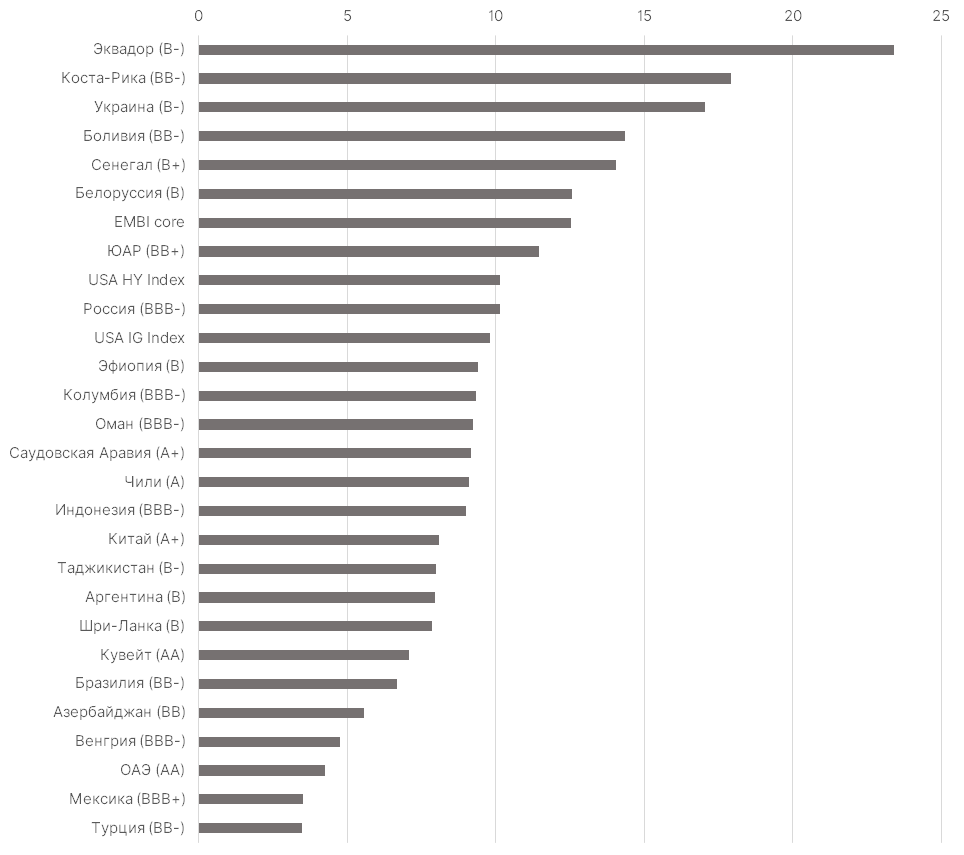

Еврооблигации развивающихся стран: Инвесторы заигрались в керри-трейд

- Избыточной спрос на бумаги самых рисковых эмитентов в валюте с низким кредитным рейтингом также указывает на высокую перекупленность рынка и ограниченный потенциал переоценки

- Инвесторы в очередной раз заигрались в керри-трейд на фоне снижения валютного фондирования, что уже случалось не раз. Спрос не учитывает риски от экономического замедления, все еще актуальные геополитические факторы (такие как торговые войны) и прочие риски

- С начала года в лидерах роста находятся эмитенты развивающихся стран с наиболее низким кредитным качеством в сегменте мусорного рейтинга (ниже ВВВ-) и наибольшей доходностью. Больше других подорожали суверенные еврооблигации Эквадора (B-) +23,4%, Коста-Рики (ВВ-) +18%, Украины (B-) +17% и Боливии (ВВ-) +14%. Бумаги развивающихся стран подорожали в среднем на 12%, высокодоходные бумаги США и суверенные выпуски России — на 10%. В числе аутсайдеров — Аргентина, Турция (ВВ-) и Мексика (ВВВ+), которые подешевели на 3% с начала года

- Инвесторы вторую неделю вкладываются в биржевые фонды, специализирующиеся на акциях и облигациях развивающихся рынков. В первом полугодии объем их вложений составил $11,9 млрд

- В лидерах роста — суверенные бумаги Аргентины, дальнейшая динамика которых во многом зависит от выборов в октябре. Мы считаем, что нынешний президент договорится с оппозицией и останется у власти. Большой потенциал роста у Турции, преимущественно у банков и суверенных выпусков, особенно на средней и длинной кривой; пока основной рост наблюдается на короткой кривой

- В Мексике наиболее интересны для покупки бумаги банков и финансовых холдингов. Ниже приведены бумаги с максимальным потенциалом роста. Также актуальны отдельные сектора, в частности автомобильная промышленность и производители автозапчастей, которые значительно пострадали от торговых войн и постепенно восстанавливаются

Нефть: Временная коррекция

- Нефть отреагировала на решение ОПЕК максимальным снижением за более чем четыре года. Котировки пошли вниз сразу после объявления о продлении ограничения добычи — опасения в отношении перспектив мирового роста усилились. Решение ОПЕК дает возможность США потеснить участников соглашения на глобальном рынке — им придется пойти на большее сокращение для достижения целевых показателей по запасам

- В то же время мы считаем, что нефть восстановится и останется у средней отметки $65/барр. ввиду рисков военного конфликта с Ираном и сезонного спроса на нефтепродукты

S&P 500: Продолжит рост, но стоит ждать коррекцию после 3 000 пунктов

- Ключевые целевые уровни для S&P 500 — 2980 п. и 3000 п.; после этого ждем краткосрочной технической коррекции. Мы считаем, что до конца года индекс может повыситься на 8%, до 3 200 п. В числе главных факторов поддержки — продолжение мягкой риторики ФРС, высокая вероятность снижения ставки в конце июля и торговые переговоры между США и Китаем. Основной риск — плохие финансовые показатели компаний за второй квартал (сезон отчетности стартует в середине месяца) в основном за счет growth sectors и growth stocks (сектора и компании с высокими мультипликаторами). К ним главным образом относятся IT-сектор и производители товаров не первой необходимости (consumer discretionary), а также полезные ископаемые и металлы

- Эксперты ждут снижения прибыли компаний S&P 500 во втором квартале на 2,6%. Если прогноз оправдается, снижение в течение двух кварталов подряд станет первым с 2016 г., когда оно также охватило два квартала в первом полугодии

- Большинство секторов (8 из 11), в первую очередь коммуникации, здравоохранение и нефтегазовый сектор, как ожидается, отчитается о росте выручки в годовом выражении

Российский рынок продолжит расти, но более умеренно

- Российский рынок — самый быстрорастущий рынок акций с начала года (+27%) ввиду удорожания акций нефтегазовых компаний, в особенности Газпрома (+78%), чья доля на российском рынке составляет порядка 15%. Мы считаем, что риск санкций ограничен, что позволит самому недооцененному рынку продолжить расти, учитывая высокую привлекательность российских эмитентов при текущем уровне кредитного качества и высоких ценах на нефть. В то же время мы считаем, что игроки переключатся на более недооцененные бумаги, которые существенно отстали от рынка. Рекордные годовые дивиденды и часть промежуточных будут выплачиваться до конца августа, и большая их часть (1,8 трлн руб.) будет реинвестировано обратно в акции, что приведет к дальнейшему росту рынка

Золото сохраняет потенциал роста

- Золото выглядит идеальным активом для вложений в текущих условиях: с одной стороны, его привлекательность повышает мягкая риторика и снижение ставок, с другой — данные, указывающие на замедление мирового роста, и по-прежнему высокие геополитические риски. Наш целевой уровень по золоту до конца года — $1,5 тыс./унция

- В текущих условиях важно следить за ключевыми экономическими данными, в пятницу ожидается публикация данных по занятости в США

Кривая ОФЗ РФ (наибольший интерес в короткой-средний кривой)

Источник: Bloomberg, ITI Capital

Динамика еврооблигаций с начала года, %

Источник: Bloomberg, ITI Capital

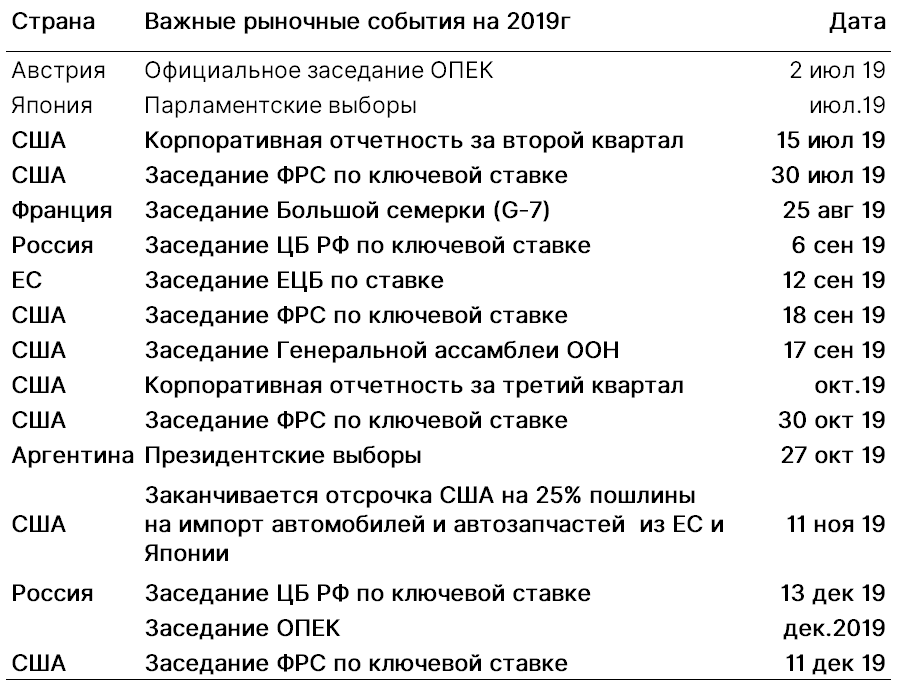

Ключевые события на 2019 г.

Источник: Bloomberg, ITI Capital