ФРС в центре внимания, но без сюрпризов

Европейский газ, за неделю подорожавший на 27% из-за перебоев поставок из России, остается в лидерах роста в разрезе активов. Индекс волатильности рынка США (VIX) за неделю повысился на 16% из-за распродаж на американском и мировом фондовых рынках после того, как базовая инфляция в августе превзошла прогнозы. Индекс российских суверенных облигаций за неделю поднялся на 7%. Никель подорожал на 6%, несмотря на замедление роста мировой экономики.

Российский рынок акций за неделю почти не изменился (+0,4%) из-за отсутствия связи с мировым и американским фондовыми рынками. В число аутсайдеров вошли американские сталелитейные компании (-9,2%), фондовая биржа Турции (-7,4%) и онлайн-ретейлеры S&P (-7,2%), Euronext 150 (-6,4%) и IT-сектор S&P 500 (-6,1%).

Индекс мирового фондового рынка снизился на 5,5%, динамика американских акций роста оказалась хуже динамики акций стоимости на фоне распродажи, так как после выхода данных по базовой инфляции в США (+0,6%, прогноз: +0,3% м/м) участники рынка полностью пересмотрели прогноз повышения ставки на 75 б.п. в эту среду, 21 сентября, на заседании ФРС и повысили прогнозную ставку на конец года до 4,25% (верхняя граница) с 3,5%. Из-за переоценки ставки ФРС с 17 августа S&P 500 потерял более 10%, или более $3 трлн.

Европейские акции упали на 5% вместе с китайским IT-сектором, индекс фондового рынка развивающихся стран (EM) - на 3,6%. Индекс нефтегазового сектора США снизился на 2,7% после того, как нефть Brent подешевела на 3,6% ввиду опасений по поводу рецессии и карантина в Китае, который планируется частично снять.

Дополнительным источником волатильности на фондовом рынке США в пятницу, 16 сентября, стало понижение FedEx прогноза прибыли на 1К23 в связи с замедлением экономического роста, финансовые результаты компании будут опубликованы в четверг, 22 сентября. Снижение прогноза FedEx напомнило инвесторам о значительных рисках, связанных с прогнозами прибыли крупных компаний на ближайшие кварталы из-за замедления экономического роста и повышения ставок по всему миру, что усиливает опасения по поводу наступления рецессии, несмотря на данные об относительно устойчивой динамике экономики.

На прошлой неделе в Китае вышли данные, свидетельствующие об улучшении ситуации в экономике благодаря стимулированию роста ВВП и вопреки частично сохраняющемуся карантину. Несмотря на снижение прогноза FedEx, консенсус-прогноз на 12 месяцев аналитиков, опрошенных Bloomberg, остается высоким ($242/акция), и большинство экспертов считает, что акции компании стоит покупать.

Инвесторы стали проявлять меньше энтузиазма в отношении Китая, хотя в стране в преддверии ключевого политического события обычно наблюдался активный рост, но «нет уверенности в том, что прецедент повторится» в преддверии XX съезда КПК, который начнется 16 октября. Так, Goldman Sachs, например, ожидает, что «политика нулевой терпимости к коронавирусу в Китае», которая нивелирует влияние мер смягчения денежно-кредитной политики (ДКП), сохранится до второго квартала 2023 г.

В понедельник, 19 сентября, карантин был снят в Чэнду – впервые с 1 сентября 21 млн жителей мегаполиса разрешили покинуть свои дома и вернуться к нормальной жизни при условии регулярного тестирования на COVID-19.

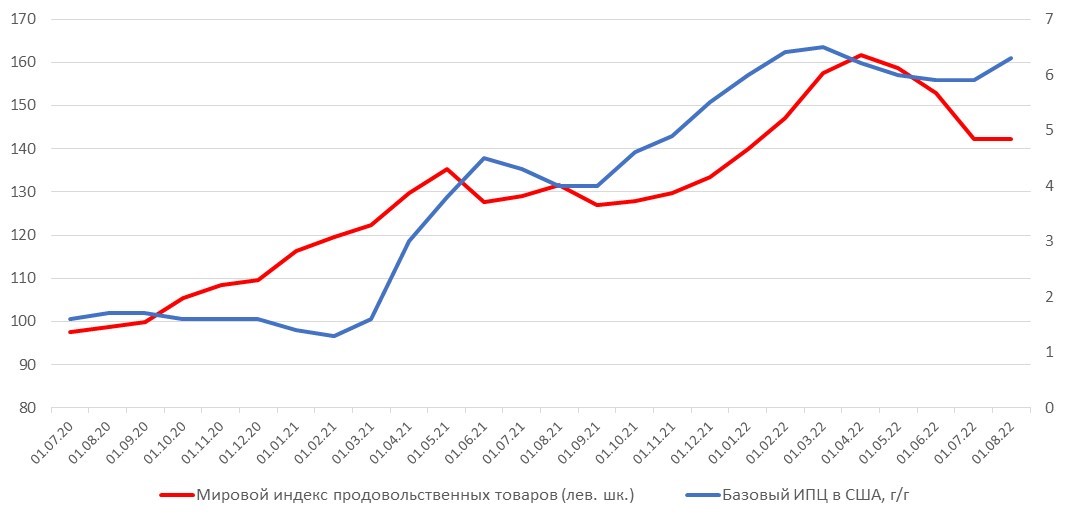

Мировой индекс потребительских товаров против базовой инфляции в США, %

Источник: Bloomberg, ITI Capital

ФРС в центре внимания, но без сюрпризов

Мы ожидаем, что на сентябрьском заседании ФРС в третий раз повысит ставку на 75 б.п., в результате чего ставка по фондам достигнет 3-3,25%. Участники рынка облигаций оценивают вероятность повышения ставки на 100 б.п. как один к четырем.

Третье повышение ставки «необычно большим шагом» стало бы отступлением от июльского плана председателя Джерома Пауэлла (чьи «мягкие» июльские комментарии привели к росту рынка США на 11%). Как показала риторика главы регулятора в августе на симпозиуме в Джексон-Хоул, ФРС направленно вышел на политику «ужесточения» ДКП на фоне высокой инфляции и трудовой статистики.

Мы видим несколько предпосылок для изменения плана – участники рынка акций готовы пересмотреть «ужесточение» финансовых параметров, которое было инициировано ФРС. Ситуация на рынке труда и растущая базовая инфляция уменьшили опасения по поводу чрезмерного ужесточения ДКП на данном этапе, управляющие ФРС теперь, похоже, хотят несколько более быстрого и последовательного прогресса по снижению инфляции, в особенности базовой.

Мы ожидаем повышения ставки на 50 б.п. в ноябре и декабре, что приведет к повышению ставки по фондам до 4-4,25% на конец года по сравнению с 4,35% согласно консенсус-прогнозу аналитиков. Инфляция в сфере услуг и базовая инфляция, вероятно, останутся высокими, но мы ожидаем, что ФРС замедлит повышение ставки, поскольку ставка по фондам будет находиться на более высоком уровне, обеспокоенность по поводу чрезмерного «ужесточения» в итоге возрастет, а снижение ожиданий потребительской инфляции должно ослабить обеспокоенность по поводу незаякоренности ожиданий.

На что стоит обратить внимание инвесторам?

Согласно новым экономическим прогнозам ФРС, рост ВВП скорее всего окажется существенно ниже потенциального в этом и следующем годах (по сравнению с июньским прогнозом), уровень безработицы в ближайшие годы и инфляция в этом и следующем годах также окажутся несколько выше.

Мы ожидаем, что исходя из медианной точки прогноза ставка по фондам в конце 2022 г. окажется на уровне 4,25%, в марте 2023 г. она повысится до 4,5%, в 2024 г. последует одно снижение и еще два - в 2025 г., а неизменная долгосрочная ставка составит 2,5%.

Если ФРС объявит такой прогноз, то это будет позитивно для спроса на риск.

Ожидания по ключевой ставке ФРС, %

-380.jpg)

Источник: Bloomberg, ITI Capital

Текущая ставка ФРС догоняет индекс потребительских расходов в США, %

-107.jpg)

Источник: Bloomberg, ITI Capital

Российский рынок за неделю

На прошлой неделе рубль укрепился к доллару и к евро до 60,28 руб. и 59,81 руб., соответственно. Индекс Мосбиржи повысился на 0,38%, РТС - на 0,97%.

Лидеры и аутсайдеры

-932.png)

Источник: ITI Capital

Лидерами роста стали VK (+16,02%), TCS Group (+11,63%), X5 (+9,93%), Globaltrans (+9,22%), Яндекс (+5,53%), О’кей (+4,13%), ММК (+4,02%).

В число аутсайдеров вошли Softline (-5,72%), Роснефть (-5,03%), Мечел (ао -4,89%; ап: -3,57%), Аэрофлот (-4,58%), Распадская (-3,88%), Русал (-3,7%).

Долговой рынок

Рублевые облигации оказались под влиянием противоречивых факторов на прошлой неделе. В первые торговые сессии короткий конец суверенной кривой показывал опережающую динамику, описывающую ожидания инвесторов относительно пятничного решения Банка России. В результате доходность ОФЗ с дюрацией до трех лет опустилась на 20-30 б.п. до 7,3-7,4% годовых.

В среду после выхода статистики по еженедельной инфляции ценовой рост в госсекторе приостановился. Снижение потребительских цены за неделю с 6 по 12 сентября замедлилось – они опустились лишь на 0,03% против 0,13 неделей ранее. Годовая инфляция замедлилась до 14%. Таким образом, тренд разворота динамики потребительских цен становится все ощутимее.

Опубликованные инфляционные ожидания населения также не добавили спокойствия участникам рынка, неожиданно повысившись второй месяц подряд (медианная оценка ожидаемой инфляции в августе возросла до 12,5%). Как следствие, действия регулятора, выраженные ужесточением риторики в рамках заседания по монетарной политике в пятницу, не стали большой неожиданностью для рынка.

Как уже упоминалось выше, ключевым событием прошлой недели было очередное плановое заседание Банка России по параметрам ДКП. Регулятор в шестой раз за этот год решил опустить ключевую ставку на фоне все еще низких темпов роста потребительских цен. В соответствии с ожиданиями большинства участников рынка, а также в соответствии с нашим прогнозом, шаг на этот раз был заметно уменьшен и составил 50 б.п., то есть ключевая ставка опустилась до 7,5%.

При этом из сопровождающего решение пресс-релиза регулятор удалил фразу относительно дальнейшего сигнала. Еще в ходе прошлой встречи 22 июля говорилось об «оценке целесообразности дальнейшего снижения ключевой ставки во втором полугодии». Согласно обновленной риторике, дальнейшие решения будут приниматься исходя из фактической динамики инфляции. Иными словами, регулятор отказался прогнозировать свои дальнейшие действия, тем самым ужесточив сигнал. Нельзя исключить, что это может свидетельствовать об окончании фазы смягчения цикла.

Подобное решение, прежде всего, объясняется неопределенностью дальнейшего развития инфляции. Что не менее важно, все ярче начинает проявляться риск неопределенности в области бюджетной политики. Пока решения по ключевой ставке принимаются исходя из уже сложившейся траектории роста бюджетных расходов. Однако в последнее время все чаще говорится о необходимости их резкого наращивания как в оставшиеся месяцы этого года, так и в следующем году. Подобный сценарий может потребовать от Банка России более жестких действий (что в принципе учитывается прогнозом среднего значения ключевой ставки на 2023 г.: 6,5-8,5%).

Наш базовый прогноз по-прежнему пока не исключает еще одного снижения ключевой ставки до конца текущего года до 7% при условии сдержанной динамики потребительских цен. На следующий год мы смотрим более осторожно. Банк России вероятнее всего либо возьмет длинную паузу (по аналогии с 2016-2017 гг.), либо будет вынужден снова начать «ужесточать» монетарные условия при появлении сильного бюджетного стимула.

Высказывания представителей регулятора крайне негативно отразились на спросе на ОФЗ. Если в начале торговой сессии в пятницу гособлигации дорожали вдоль всей кривой, отражая надежды на сохранение мягкой риторики и возможное дополнительное снижение ставки до конца года, то после объявления решения на рынке стали доминировать продавцы.

Негативные настроения сохранились в начале новой недели. Основное давление испытывают длинные ОФЗ, потерявшие за два дня примерно 3% стоимости. Ближний конец выглядит более устойчиво (доходность поднялась не выше 7,6%), таким образом наклон кривой значительно увеличился.

На наш взгляд, в ближайшие дни давление на рынке ОФЗ сохранится, и может даже усилится, если статистика по инфляции в среду окажется неблагоприятной. С учетом возобновившихся первичных аукционов ОФЗ и высокой вероятности окончания цикла снижения ключевой ставки, мы пока не видим спроса на рынке длинных и среднесрочных «классических» гособлигаций. Короткие выпуски еще могут немного подорожать при условии благоприятной динамики инфляции в ближайшие месяцы.

Еще одним важным событием прошлой недели, о котором необходимо упомянуть, стало возвращение Минфина на первичный рынок. Ведомство провело один аукцион, где были предложены бумаги с постоянным купоном серии 26239 (погашение в июле 2031 г.) на скромные 10 млрд руб. Лот был реализован в полном объеме с переспросом в 2,5х, что можно охарактеризовать как успех после перерыва в семь месяцев. Средневзвешенная доходность сложилась на уровне YTM 8,94%, что предполагает премию к вторичному рынку в диапазоне 5-6 б.п.

Новости

Лукойл, Газпром нефть Газпром нефть расширит сотрудничество с Лукойлом, создав совместное предприятие на базе Евротэк-Югра, которая занимается освоением Карабашских участков в Ханты-Мансийском АО, сообщил Коммерсант.

Лукойл может получить 50% в Евротэк-Югра, которая на 100% принадлежит Газпром нефти, 50% из которых были выкуплены в прошлом году у испанской Repsol. Это второе большое партнерство Газпром нефти и Лукойла, до этого, в 2021 г., они создали паритетное СП по освоению крупного Тазовского месторождения на Ямале. Участие Лукойла в Евротэк-Югра позволит быстрее начать добычу.

Черная металлургия Металлурги Европы заявили об угрозе существования отрасли из-за высоких цен на энергоресурсы. Кризис может заставить закрыться до трети всех мощностей в Европе, в том числе большой части электросталеплавильных заводов, писал Коммерсант. Аналогичная ситуация складывалась в пандемию 2020 г., после чего начался значительный рост цен на сталь.

По данным World Steel, за 7М22 производство стали в ЕС сократилось на 4,8% г/г , до 86 млн т. В июле падение составило 6,7% г/г. В России (крупный поставщик металла в Европу) темпы падения оказались почти в два раза выше: за 7М22 производство снизилось на 7% г/г, до 41,4 млн т, в июле падение составило 13,2% г/г.

Металлургия Ассоциация Русская сталь, в которую входят ММК, НЛМК и Северсталь, выступает против инициативы по установлению цен на металлопродукцию для госпроектов, на уровне не выше 31 января 2019 г., индексированного с применением дефляторов для продукции машиностроения (ценообразование аналогично контрактам по гособоронзаказу).

Организация в своем письме предупреждает о существенной недозагрузке металлургического производства по итогам года, говорит о возможности перехода на неполную рабочую неделю и сокращении штата.

По оценкам ассоциации, применение дефляторов к цене 2019 г. дает максимально допустимый прирост стоимости не более чем на 13%, за период с января 2019 г. рост себестоимости компаний Русской стали составил от 56% до 93%.

Расширение механизма фиксации цен на металлопродукцию приведет к тому, что под регулирование цен попадёт существенная доля производимой металлопродукции. Также ассоциация отмечает, что использование предлагаемого механизма не просто снизит экономические показатели производителей, а заставит металлургические компании выпускать и отгружать продукцию с существенной отрицательной рентабельностью.

Русал Правительство Украины повторно налагает санкции на Олега Дерипаску в части блокирования их активов и активов, чтобы, согласно новому законодательству, окончательно конфисковать все имущество на территории Украины.

Дерипаска владеет 44,95% En+, которому принадлежит 56,88% в основанной бизнесменом в 2000-x гг. Русале.

Крупный актив Русала на Украине – Николаевский глиноземный завод с марта текущего года остановил производство после начала СВО на Украине. Ранее НГЗ обеспечивал пятую часть потребностей Русала в глиноземе, необходимого для выпуска алюминия.

Нефть Власти Индонезии рассматривают возможность закупки нефти в России из-за роста цен на энергоносители на внутреннем рынке. Россия предложила покупать ее нефть по цене на 30% ниже, чем на международном рынке, писали Ведомости. Президент Индонезии Джоко Видодо может обсудить закупки нефти в России с президентом Владимиром Путиным на саммите G20, который пройдет на острове Бали в Индонезии 15-16 ноября. Окончательное решение о поездке Путина на саммит пока не принято.

Россия за 1П22 не поставила в Индонезию ни одной тонны нефти. Максимальный объем импорта из России в Индонезию, упомянутый Ведомостями, в случае успешных переговоров может составить до 1 млн б/с.

В марте США и Великобритания утвердили полный запрет на импорт российской нефти. В июне Евросоюз согласовал эмбарго на нефть и нефтепродукты из России. В результате Россия переориентировала поставки на Азию. Доля России в импорте нефти в Индию выросла в шесть раз, до 12%, Китай с марта по июль увеличил импорт нефти из России на 8% г/г.

Удобрения Минфин предлагает установить экспортные пошлины на удобрения, чтобы получать с отрасли около 105 млрд руб. в год. В результате новой пошлины химические компании могут потерять до 12% экспортной выручки, сообщил Коммерсант. Решение о введении пошлины практически принято, сейчас обсуждается конкретная ставка, расчеты которой курирует замминистра финансов Алексей Сазанов.

Решение о введении вывозной пошлины будет оформлено как постановление правительства сроком действия на полгода (одностороннее введение пошлин без согласования в рамках ЕАЭС возможно максимум на шесть месяцев). Рассматривается вариант установления единой ставки для всех видов удобрений.

Подобные меры уже вводились для металлургов 1 августа 2021 г., в этом году пошлины не вернули, так как рентабельность металлургов из-за санкций ушла в минус.

Введение экспортных пошлин на удобрения уже обсуждалось неоднократно, но правительство ограничилось предоставлением скидки внутренним потребителям удобрений и заморозкой цен. Также, в 2021 и 2022 гг. власти повышали НДПИ для апатит-нефелиновых, апатитовых и фосфоритовых руд, а также калия. В 2022 г. правительство начало вводить квоты на экспорт азотных и азотосодержащих удобрений, которые, скорее всего, будут продлены и на 2023 г.

Нефть ОПЕК прогнозирует снижение добычи нефти в России в 2023 г. на 0,4 млн б/с. Так, в следующем году она в среднем составит 10,5 млн б/с, а в 2022 г. она должна вырасти на 80 тыс. б/с, до 10,9 млн б/с. Прогноз аналогичен прогнозу предыдущего месяца.

ОПЕК также сохранил предыдущий прогноз по мировому спросу на нефть на 2022 и 2023 г., согласно которому в 2022 г. он вырастет на 3,1 млн б/с, в следующем — на 2,7 млн б/с. В 2022 г., по прогнозу, потребление нефти составит 100,03 млн б/с. В прогнозе ОПЕК говорится, что спрос на нефть будет расти из-за глобального экономического роста, в частности из-за восстановления «транспортной активности».

Россия в свою очередь ожидает восстановления добычи нефти после ее падения в апреле на 1 млн б/с из-за санкций.

Норникель сообщает о пожаре на промплощадке Кольской ГМК (36% EBITDA Норникеля).

Роснефть представила результаты за 1П22 по МСФО:

- Чистая прибыль выросла на 13,1% г/г, до 432 млрд руб. ;

- В комментарии по результатам отчетности председатель правления Роснефти Игорь Сечин подчеркнул, что финансовые результаты за 1П22 формируют надежную основу для промежуточных дивидендов и дальнейшего роста суммарных выплат по итогам года. Таким образом, за 1П22 дивиденды могут составить 20 руб./акция, дивидендная доходность 5,5%. В июне акционеры Роснефти утвердили выплату дивидендов за 2021 г. из расчета 23,63 руб./акция. Тогда на выплату дивидендов было выделено 441,5 млрд руб. (50% чистой прибыли по МСФО);

- Выручка за 1П22 выросла на 32,5% г/г, до 5,172 трлн руб.;

- Добыча углеводородов: +1,5% г/г, до 4,85 млн б.н.э. в сутки;

- В комментарии председатель правления подчеркнул, что в 1П22 года налоги выросли на 20% г/г, до 2,1 трлн руб.

Positive Technologies объявил о вторичном размещении акций (SPO) с 19 по 27 сентября, в ходе которого компания может разместить 4% акций. Диапазон размещения составляет 1200-1320 руб./акция, что подразумевает дисконт по нижней границе (-7,4%) и незначительную премию (+1,9%) к цене закрытия торгов в пятницу. Заявку на участие в SPO можно официально подать через ITI Capital.

Дополнительного выпуска акций не будет. Пул размещения сформирован крупнейшими акционерами-физлицами. В результате SPO формальная доля миноритариев в структуре акционеров (free-float) превысит 14%.

Важно то, что размещение позволит увеличить реальный free-float компании и ликвидность, так как большая часть акций, относящаяся к free-float, в оборот на фондовом рынке не входила. Большинство сотрудников компании, которые получили акции в 2021 г., до сих пор не реализовали их на рынке, что негативно сказывается на ликвидности бумаги. Доля бумаг, сменивших владельца с момента размещения в декабре 2021 г., вряд ли превышает 2-3%.

Московская биржа 16 сентября объявила о вхождении бумаги в первый котировальный список (торговый код POSI). Рост ликвидности будет способствовать интересу со стороны и физических лиц, и институциональных инвесторов. Цель компании - стать «голубой фишкой» в сфере IT российского рынка. SPO служит именно этой задаче.

Каждый покупатель акций в ходе SPO получит право приобрести в течение года одну дополнительную акцию по цене SPO на каждые четыре, купленные в рамках SPO. Для акции роста, которой без сомнения является Positive Technologies, данная опция может оказаться привлекательной.

Корпоративные события

| Дата | Компания | Событие |

| Пн, 19 сентября | Globaltrans | Финансовые результаты по МСФО за 2К22 |

| Fix Price | Финансовые результаты по МСФО за 2К22 | |

| Вт, 20 сентября | ||

| Ср, 21 сентября | Полюс | Финансовые результаты по МСФО за 2К22 |

| Чт, 22 сентября | Полиметалл | Финансовые результаты по МСФО за 2К22 |

| Пт, 23 сентября | ||

| Пн, 26 сентября | ||

| Вт, 27 сентября | Qiwi | Финансовые результаты по МСФО за 2К22 |

| Ср, 28 сентября | ||

| Чт, 29 сентября | Фосагро | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2021 г. и 1П22 |

| Пт, 30 сентября | Газпром | ВОСА по дивидендам |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 60,28 | -0,29% | -19,57% |

| EUR/RUB | 59,81 | -1,89% | -29,00% |

| EUR/USD | 1,00 | -0,26% | -12,27% |

| DXY | 109,76 | 0,70% | 15,10% |

| Товарные рынки | |||

| Brent, $/барр. | 91,35 | -1,60% | 15,79% |

| Gold, $/унц. | 1 675 | -2,43% | -9,03% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 435 | 0,38% | -35,55% |

| РТС | 1 275 | 0,97% | -19,83% |

| DJIA | 30 822 | -4,13% | -15,18% |

| S&P 500 | 3 873 | -4,77% | -18,73% |

| NASDAQ Comp. | 11 448 | -5,48% | -26,82% |

| FTSE 100 | 7 237 | -1,56% | -2,00% |

| Euro Stoxx 50 | 3 500 | -1,95% | -19,43% |

| Nikkei 250 | 27 568 | -2,29% | -4,25% |

| Shanghai Comp. | 3 126 | -4,16% | -14,40% |

| Криптовалюта | |||

| Bitcoin | 19 531 | -8,31% | -60,82% |

| Ethereum | 1 438,10 | -16,52% | -65,00% |

| Ripple | 0,35 | -1,88% | -58,20% |

| Litecoin | 55,9 | -8,21% | -65,41% |