Риски мировой рецессии растут

Риски рецессии способствуют росту глобальной волатильности

Торги на прошлой недели выдались очень волатильными. Оптимизм инвесторов снизился после возвращения опасений по поводу рецессии из-за «ястребиной» ДКП ведущих Центробанков (в частности ФРС и ЕЦБ), удорожания топлива и электроэнергии после ввода дополнительных ограничений на российский экспорт, карантина в Китае, задержек в поставках и роста стоимости производства.

«Ястребиная» ДКП проводится при повышенных инфляционных рисках, вызванных скачком цен на продукты питания, энергоносители, потребительские товары длительного пользования и растущими расходами на транспорт. Экономисты, опрошенные WSJ в этом месяце, оценивают вероятность рецессии в ближайшие 12 месяцев в 28%, по сравнению с 18% в январе и всего 13% год назад. Вероятность рецессии пока немного ниже, чем пик роста в 34,8% в сентябре 2019 г.

Индекс волатильности рынка США (VIX) повысился за неделю на 20 п.п., индекс финансового сектора Турции MSCI Turkey – на 8%, цены на пшеницу – на 5,4% из-за ограничений, введенных Европой на импорт российской пшеницы. Россия ответила зеркальными мерами.

Рубль укрепился к доллару на 4,6% за прошлую неделю но в начале этой недели растерял весь рост, 10-летние ОФЗ в России подорожали на 4% благодаря решению ЦБ России снизить ключевую ставку на 3% до 17%, так как местный денежный рынок стабилизировался благодаря вводу жестких ограничений на движение капитала.

Российские долгосрочные ОФЗ в рублях торгуются на уровне 11%, ключевая ставка снизилась до 17%, а инфляция приближается к отметке 20%, из-за нынешней отрицательной реальной ставки вложения в госбонды выглядят непривлекательно по сравнению с рублевыми корпоративными облигациями. Цены на сырье товары по-прежнему получают поддержку благодаря санкциям против российского экспорта, никель подорожал на 2% за неделю, общий индекс сырьевых товаров продолжает обновляет максимумы, повышаясь на 2-3% в недельном выражении.

ДКП ФРС становится более «ястребиной»

Американский фондовый рынок остается относительно устойчивым, но на прошлой неделе акции роста оказались под давлением после «ястребиных» комментариев руководства ФРС, следует из протоколов заседания регулятора от 15-16 марта. Согласно опросу WSJ, экономисты прогнозируют, что ФРС повысит среднее значение ставки по федеральным фондам до 2,125% в соответствии с оценками самого Центробанка к концу года по сравнению с предыдущими прогнозом в 1,75%, в то время как доходность однолетних казначейских облигаций США составит 1,75% и в 2023 г. превысит 2,875%, а двухлетних – 2,5%, что близко к максимумам января 2019 г.

Несмотря на повышение ставок, инфляция, по их мнению, останется на высоком уровне. Респонденты считают, что к концу 2023 г. инфляция вернется к 2,9%, что близко к целевому уровню ФРС в 2%.

В число аутсайдером за неделю вошли американские интернет-ретейлеры, (-6%), и IT-сектор (-4%) из-за «ястребиной» позиции ФРС. На прошлой неделе американский рынок акций потерял около 1,7% вместе с европейскими бенчмарками, в частности немецкии DAX. На американском фондовом рынке наблюдается ралли акций биофарм-компаний, провайдеров услуг в сфере здравоохранения (+3%), а также акций стоимости американских нефтегазовых компаний (+3%), наряду с защитными бумагами электросетевых компаний (+2,5%).

Из-за «ястребиной» политики ФРС этот год может стать худшим для глобального рынка валютных облигаций, особенно высокодоходных бондов развивающихся рынков (EM).

«Ястребиные» заявления руководства ФРС в рамках жесткой ДКП повышают вероятность падения рынка США из-за дальнейший коррекции компаний роста, в особенности IT и коммуникационных и медийных услуг, в частности Google, Facebook, на которые в общей сложности приходится 38% капитализации рынка.

России впервые грозит дефолт по суверенным валютным облигациям

Главными аутсайдерами за неделю на валютном рынке стали российские суверенные облигации (-10%). Стране впервые в истории грозит дефолт по суверенным валютным бондам по истечению льготного периода погашения облигаций Россия-2022 5 мая.

Дефолт по корпоративным бондам уже наступил: РЖД уже допустили дефолт по купонному платежу по облигациям с погашением в швейцарских франках в 2026 г., так как льготный период закончился в конце марта.

Российский рынок акций после осторожного старта увяз, поскольку геополитическая напряженность продолжает нарастать, множатся ограничения на экспорт. При этом Европа откладывает окончательное решение по импорту российской нефти и газа, поскольку это может привести к масштабному скачку инфляции и рецессии в отсутствие альтернативных источников импорта энергоносителей, поэтому сначала необходимо разработать новую дорожную карту. Согласно нашим оценкам, выпадающая экспортная выручка России может превзойти $100 млрд в этом году.

По последним данным, счет текущих операций за первый квартал побил исторический рекорд, превысив $56 млрд.

Поступления экспортной выручки России составляют $1,4 млрд в сутки, или $1,1 млрд после обязательной конвертации 80% валюты но большая часть этих продаж не может осваиваться валютным рынком из-за ограниченной ликвидности. Рубль торгуется хорошо в условиях контроля над движением капитала.

Индекс Мосбиржи в рублевом выражении за неделю потерял более 6%. Льготный период по российским суверенным еврооблигациям заканчивается 5 мая. Цены на газ упали на 10% в Европе, так как отопительный сезон подходит к концу, цены на нефть – более чем на 7% на прошлой неделе из-за карантина в Китае.

-594.jpg)

Из-за карантина в Шанхае могут повыситься риски рецессии и замедлиться рост цен на нефть и газ

В воскресенье в Шанхае было выявлено рекордные 26087 случаев заражения коронавирусом. Жители города уже несколько недель находятся на изоляции, недовольство граждан нарастает из-за сложностей с доступом к продуктам питания и медицинской помощи. Мировые банки несколько понизили прогноз роста ВВП Китая в этом году (составит менее 5%), а индекс PMI Китая в марте уже снизился и указывает на сокращение экономики, показатель достиг минимума с марта 2020 г. и продолжит снижаться.

Индекс фондового рынка КНР снизился стал главным аутсайдером недели (-4%) из-за падения котировок провайдеров потребительских товаров длительного пользования, в частности Alibaba (-8%) и компаний IT-сектора (-6,4%).

Такая динамика обусловлена двумя причинами: первая - ужесточение китайского законодательства, вторая - политика нулевой терпимости к коронавирусу. Власти Китая стремятся пресечь злоупотребления алгоритмами интернет-гигантами – от ByteDance до Tencent. Регулятор опросил представителей компаний, включая Tencent и Alibaba.

Администрация киберпространства Китая намерена проверить, как платформы социальных сетей демонстрируют рекламу и подают контент для привлечения пользователей, особенно крупные сайты, платформы и сервисы, имеющие значительное влияние.

Власти Китая хотят внедрить новые правила, регулирующие использование алгоритмов в отрасли, чтобы искоренить онлайн-зависимость и любую деятельность, угрожающую национальной безопасности, со стороны наиболее влиятельных корпораций Китая.

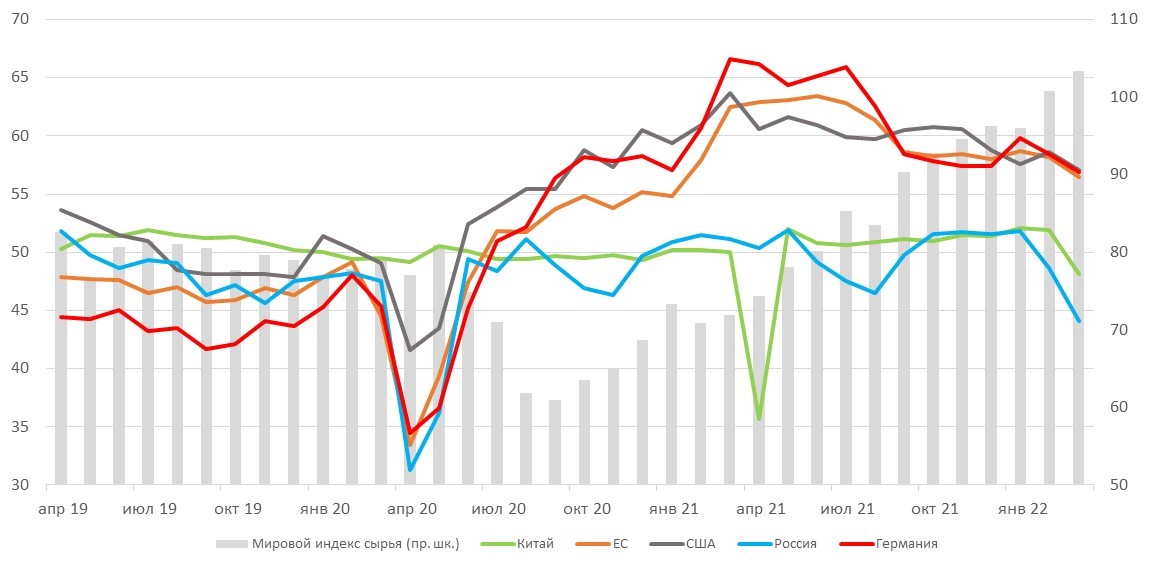

Глобальный PMI, б.п.

Источник: Bloomberg, ITI Capital

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и к евро до 76,08 руб. и 82,7 руб., соответственно. Индекс Мосбиржи снизился на 6,05%, РТС повысился на 4,49%.

Лидеры роста и падения

-869.png)

Источник: ITI Capital

Лидерами роста стали Полюс (+9,09), Positive Technologies (+5,43%), Магнит (+2,73%), Русгидро (+1,76%), Газпром нефть (+1,3%).

В число аутсайдеров вошли Veon (-20,07%), Лента (-19,34%), Петропавловск (-17,59%), Ozon (-17%), Эталон (-16,73%), О’Кей (-16,75%), Softline (-13,99%).

Долговой рынок

Как и в предыдущие недели в отсутствие нерезидентов в ходе торгов активность на локальном долговом рынке оставалась пониженной. Дневной оборот торговли гособлигациями на Мосбирже на прошлой неделе был в среднем 2-3 раза ниже, чем в «докризисное» время. В то же время ОФЗ продолжили дорожать, дополнительный импульс росту придало внезапное решение ЦБ России снизить ключевую ставку до 17% (-3 п.п.) в минувшую пятницу. Мера была обусловлена опасениями относительно резкого спада экономической активности на фоне экстремально высоких ставок денежного рынка. В свою очередь влияние на курс рубля было сдержанным из-за действующих ограничений на движение капитала и нечетко работающего трансмиссионного механизма. При этом регулятор не исключил дальнейшего снижения стоимости кредитования на ближайших заседаниях в зависимости от фактических данных по инфляции и ее отклонения от цели. Суверенный сегмент крайне позитивно отреагировал на подобную риторику, рост на среднем и длинном участках кривой рост составил 5-6%.

В начале новой недели торги на рынке ОФЗ снова проходят при низкой активности. Сегмент гособлигаций пока не успел растерять позитивную динамику - цены наиболее длинных госбумаг с открытия в понедельник прибавляют еще порядка 1%. Таким образом доходность всей кривой с погашением после 2026 г. опустилась ниже 11%. Короткий сегмент сейчас располагается в диапазоне 13,3-12,3%, что по-прежнему значительно ниже действующего значения ключевой ставки. В то же время мы бы пока не спешили делать выводы относительно ее дальнейшего активного снижения в ближайшем будущем. С учетом высокой неопределенности развития геополитической ситуации и дальнейших санкций мы ожидаем, что Банк России займет скорее осторожную позицию в области монетарного регулирования. Вполне вероятно, что мы увидим еще один шаг по смягчению ДКП на ближайшем заседании 29 апреля. Однако пока мы не прогнозируем значение ключевой ставки ниже 15%. Важным риском остается непредсказуемость инфляционных процессов. Нельзя исключить очередное раскручивание инфляционной спирали во втором полугодии 2022 г. после некоторой «передышки», наблюдаемой в последние пару недель. Так, рост потребительских цен за последний наблюдаемый период (с 26 марта по 1 апреля) составил 0,99% после 1,16% и 1,93% неделей и двумя назад соответственно. В результате годовая инфляция ускорилась до 16,6%, что является максимумом с марта 2015 г. Даже если предположить, что инфляционное давление останется прежним, по итогам апреля 2022 г. годовой рост цен вплотную приблизится к 20%.

На внешних рынках российские суверенные и корпоративные бонды вновь дешевеют из-за технических проблем с погашением и выплатой купонов в валюте номиналов выпусков. После истечения начавшегося 30-дневного льготного периода выплат по суверенным российским облигациям вероятнее всего наступит дефолт. Из-за приостановки работы лицензии Минфина США обязательства по суверенному долгу были выплачены в рублях на счета в НРД. Едва ли иностранные инвесторы смогут получить доступ к этим средствам в долларовом эквиваленте до 4 мая (окончание льготного периода, после которого наступит полноценный дефолт).

Также в конце прошлой недели стало известно, что комитет, регулирующий рынок кредитно-дефолтных свопов (CDS), признал невыплату купона по евробондам РЖД в швейцарских франках событием для триггера по договорам страхования.

Льготный период для выплат по этому выпуску закончился 28 марта. Это первый подобный прецедент с российским корпоративным эмитентом с момента начала спецоперации. На данный момент у компании в зависшем состоянии находятся выплаты по четырем выпускам еврооблигаций в разных валютах.

Новости

Добыча и экспорт нефти из РФ в 1К22 В марте добыча нефти в РФ выросла на 7,3% г/г, до 46,57 млн т, что чуть меньше темпов роста за 1К22: всего за 1К22 добыча нефти выросла на 8,2% г/г, до 135,52 млн т.

Экспорт нефти из РФ в дальнее зарубежье за 1К22 вырос на 15,8% г/г, до 57,1 млн т. (42% добычи, не учитывая экспорт нефтепродуктов). Статистика в целом повторяет тренд 2021 г.: согласно Росстату, РФ экспортировала 43% добытой сырой нефти в 2021 г., и более 70% с учетом экспорта нефтепродуктов.

Московская Биржа представила итоги торгов за март 2021.

Общий объем торгов на рынках составил 154,5 трлн руб. (+52% м/м; 71% г/г против роста на +42% г/г в феврале 2022).

Рынок акций: 445,2 млрд руб. (-90% м/м; -83% г/г против роста на +47%г/г в феврале).

Рынок облигаций: 190,1 млрд руб. (-86% м/м; -91% г/г против -26% г/г в феврале).

Валютный рынок: 41 трлн руб. (+19% м/м; +29% г/г против +44% г/г в феврале).

Рынок деривативов (срочный рынок): 2,3 трлн руб. (-86% м/м; -86% г/г против +36% г/г в феврале).

Денежный рынок: 110,3 трлн руб. (+174% м/м; +198% г/г против роста на +26% г/г в феврале).

В пресс-релизе биржи отметили, что в марте 2021 г. на рынке акций было всего шесть торговых дней, на рынке облигаций - девять.

Positive Technologies Российская компания в области кибербезопасности выплатит за 2021 г. дивиденд в размере 14,4 руб./акция (1,2% дивидендной доходности). Сумма дивидендов составит около 950 млн руб. или 50% от чистой прибыли, которая за 2021 г. выросла на 27% г/г, до 1,9 млрд руб.

При этом менеджмент ждет, что в текущем 2022 г. рост чистой прибыли составит от 3 млрд руб. до 5 млрд руб.

Компания может позволить себе увеличивать и дивиденды, так как является одним из бенефициаров ухода иностранных вендоров с российского рынка и переориентации IT-бюджетов реального сектора российской экономики на кибербезопасность.

Ozon Выручка Ozon в 4К21 выросла на 76%, до 66,3 млрд руб. Скорректированная EBITDA в 4К21 составила -15,9 млрд руб. vs -3,58 млрд руб. Компания также уточнила показатель GMV за 4К21 на уровне 176,8 млрд руб. За весь 2021 г. оборот (GMV) Ozon вырос в 2,25 г/г, до 445 млрд руб., несколько превысив прогноз компании по росту GMV на 120% г/г. Ozon также сохраняет неизменным прогноз по росту GMV в 2022 г.: +80% и выше. На 31 декабря денежные средства и их эквиваленты на счетах компании составили 126 млрд руб.

Газпром, Новатэк Евросоюз ввел санкции на экспорт в Россию оборудования для переработки нефти и сжижения природного газа (СПГ). Запрет распространяется и на заключенные и оплаченные контракты. В настоящее время Новатэк и Газпром строят СПГ-заводы - Арктик СПГ 2 и Балтийский СПГ. Оборудование СПГ традиционно закупается в Европе, США, Японии.

Пока единственным примером СПГ-линии на российском оборудовании стала четвертая линия Ямал СПГ Новатэка на 0,9 млн т в год (против традиционных для подобных заводом 5–7,5 млн т).

Ранее CEO TotalEnergies Патрик Пуянне (10% в проекте) сообщал, что первая платформа Арктик СПГ-2 готова на 98%, вторая очередь завода готова на 40%, работа над третьей не начиналась. Касательно проекта Газпрома в Усть-Луге, подготовительные работы на площадке начались в мае 2021 г.

Согласно энергостратегии РФ до 2035 г., страна должна производить 140 млн т СПГ в год vs текущих 28 млн т), а доля России на мировом рынке СПГ должна была бы достигнуть 20%.

Русал объявил о том, что не согласен с передачей Rio Tinto полного контроля над совместным предприятием по производству глинозема QAL в Австралии. Компания будет добиваться возобновления своего участия в деятельности СП.

В пятницу Bloomberg сообщил, что Rio Tinto получила полный контроль над QAL по просьбе менеджмента компании, который счел структуру управления предприятием не соответствующей санкционным требованиям правительства Австралии.

В прошлом месяце Австралия ввела эмбарго на поставки глинозема и бокситов в Россию. Запрет затронет почти 20% потребностей Русала в этом сырье.

Еще 20% от общего объёма выпуска глинозема приходится на Николаевский глиноземный завод в Украине, который скорее всего перейдет в собственность Украины, что будет весьма чувствительной потерей для Русала.

Корпоративные события

| Дата | Компания | Событие |

| Пн, 11 апреля | ||

| Вт, 12 апреля | АФК Система | Финансовые результаты по МСФО за 4К21 |

| О`Кей | Финансовые результаты по МСФО за 4К21 | |

| Ср, 13 апреля | ММК | Операционные результаты за 1К22 |

| НЛМК | Операционные результаты за 1К22 | |

| Чт, 14 апреля | ||

| Пт, 15 апреля | Алроса | Операционные результаты за 1К22 |

| Пн, 18 апреля | X5 Group | Операционные результаты за 1К22 |

| Вт, 19 апреля | ММК | Финансовые результаты по МСФО за 1К22 |

| Петропавловск | Финансовые результаты по МСФО за 1К22 | |

| Ср, 20 апреля | EMC | Финансовые результаты по МСФО за 4К21 |

| Чт, 21 апреля | Русгидро | Операционные результаты за 1К22 |

| Пт, 22 апреля | Распадская | Операционные результаты за 1К22 |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 76,08 | -6,67% | 4,98% |

| EUR/RUB | 82,70 | -11,06% | 0,37% |

| EUR/USD | 1,09 | -1,50% | -4,11% |

| DXY | 99,80 | 1,18% | 4,42% |

| Товарные рынки | |||

| Brent, $/барр. | 102,78 | -1,54% | 26,95% |

| Gold, $/унц. | 1 948 | 1,14% | 7,10% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 593 | -6,05% | -31,48% |

| РТС | 1 080 | 4,49% | -34,66% |

| DJIA | 34 721 | -0,28% | -4,45% |

| S&P 500 | 4 488 | -1,27% | -5,83% |

| NASDAQ Comp. | 13 711 | -3,86% | -12,36% |

| FTSE 100 | 7 670 | 1,75% | 3,38% |

| Euro Stoxx 50 | 3 858 | -1,54% | -10,23% |

| Nikkei 250 | 26 986 | -2,46% | -6,84% |

| Shanghai Comp. | 3 252 | -0,94% | -12,99% |

| Криптовалюта | |||

| Bitcoin | 43 454 | -5,65% | -12,31% |

| Ethereum | 3 251,80 | -5,54% | -16,98% |

| Ripple | 0,76 | -8,22% | -13,64% |

| Litecoin | 113,3 | -9,59% | -28,04% |