Возобновление великого тренда с начала года?!

Глобальная динамика с начала года: продолжение великой ротации!

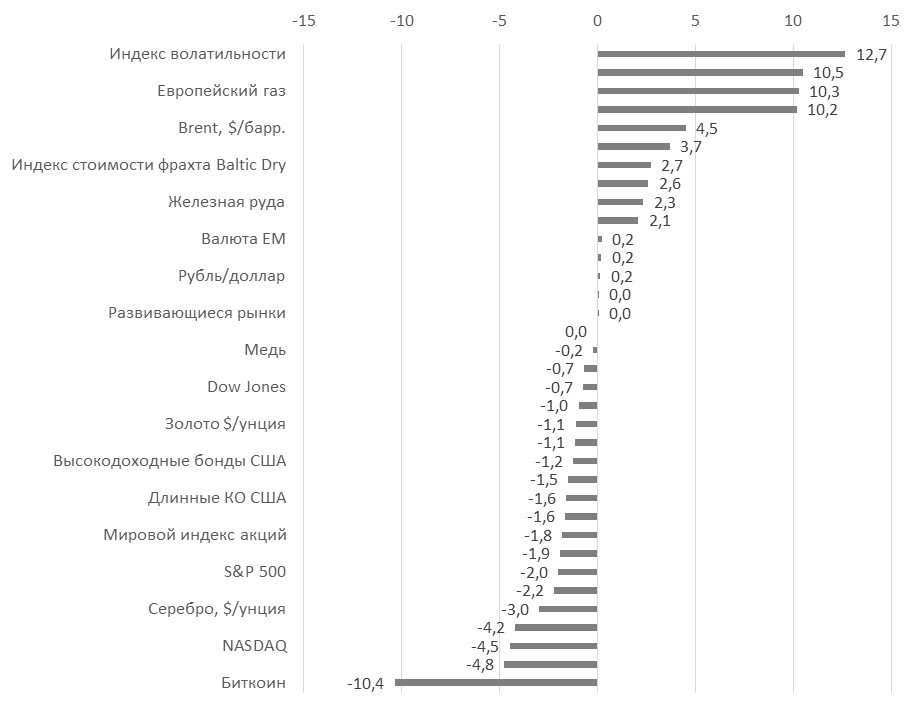

- С начала года возобновился переток средств из ультрадорогих акций роста в недооценённые акции стоимости. Этот процесс уже наблюдался с конца октября 2020 г. до середины мая 2021 г. С начала года спред нормализованного роста между компаниями роста и стоимости сузился с 47 п. до 36 п. – темпы сужения стали максимальными с 12 февраля – 8 марта 2021 г. С начала года Dow Jones снизился на 0,7%, Nasdaq (-4,5%) потерял $2 трлн. В числе лидеров продаж – Microsoft (-7%). Пузырь начал сдуваться, так как ставки сводят на нет завышенные ожидания по доходам и абсурдные мультипликаторы, особенно убыточных IT-компаний после успешных IPO. Во многом нынешняя ситуация повторяет сезонность прошлого года, так как в январе возобновляется приток средств на фондовый рынок, в основном в американские недооцененные компании стоимости, прежде всего нефтегазовые, транспортные, медиа-компании и провайдеров услуг сферы развлечений. В число лидеров роста с начала года вышли медиакомпании (Discovery +27%, Viacom +18%), нефтегазовый сектор (+10% XLE US Equity) (Schlumberger +17%, TechnipFMC +16%, Occidental +15%, ConocoPhillips +11%, Apache +10%), автомобильная отрасль (Ford +18%, GM +7%) в среднем выросла на 8%. Круизный оператор Carnival прибавил 9%, авиастроитель Boeing – 7%.

- В лидеры роста среди глобальных активов пока вышел европейский газ (+7%) и нефть (+5,4%). Газ ранее дорожал более чем на 20% из-за того, что на протяжении более двух недель трейдеры использовали газ из хранилищ вместо того, чтобы покупать газ по высоким ценам, и перенаправляли его из немецкого Мально в Польшу для продажи на местном рынке. Германия, в свою очередь, также закупает СПГ из США. Волатильность цен на газ остается высокой так как, с одной стороны, США поставляют в Европы дорогой СПГ, с другой – заполняемость европейских хранилищ газа составляет 65% (ниже минимального значения за пять лет) из-за ограниченных поставок из России. Вопрос поставок из России носит сугубо политический характер, поставки через Северный поток – 2 в Европу вряд ли начнутся раньше сентября 2022 г. В последние несколько дней цены на газ снижаются из-за потепления в Европе и увеличения поставок СПГ из США, газ в хранилищах убывает.

- Биткоин – главный аутсайдер с начала года (-11%) во многом из-за ожиданий роста ставок США и из-за волнений в Казахстане, который вышел на второе место в рейтинге стран по объемам майнинга токена, после того как Китай выгнал ключевых майнеров из страны.

- Ввиду перетока средств из одних активов в другие и жесткой ДКП США значительно повысилась доходность американских казначейских облигаций (КО) – с начала года на 30 б.п., до максимума середины января 2020 г. Однако крутизна кривой доходности все увеличивается (некоторые аналитики ждут уже не трех, а четырех повышений ставки ФРС в этом году), но без выравнивания на длинном конце из-за рисков рецессии, которые могут вынудить ФРС перейти с «ястребиного» на «мягкий» тон.

- Фондовый рынок Турции вышел на первое место по темпам роста в страновом разрезе (>10%) из-за мягкой ДКП центрального банка. В числе аутсайдеров – Казахстан (-15%), Португалия (-3%), Бразилия (-2,4%), США (-2,3%) и Китай (-2%). Рынок Бразилии находится под давлением из-за внутриполитических факторов – в конце года в стране пройдут президентские выборы. Падение РТС и рубля к доллару было главным образом обусловлено беспорядками в Казахстане, которые по больше части закончились, власти взяли ситуацию под контроль после ввода в страну войск ОДКБ. Есть все предпосылки для восстановления российского рынка и рубля, но многое будет зависеть от итогов переговоров между Россий, США и НАТО.

- Акции IT-компаний КНР с начала года подешевели на 5% из-за следующих причин: 1) Ужесточение регулирования бизнеса, переток средств инвесторов из АДР в акции тех же компаний с листингом в Гонконге (Alibaba на позапрошлой неделе продала 11 млрд расписок ради листинга в Гонконге); 2) Вынужденные продажи перекрестных долей, как в случае c Tencent; 3) Рост заболеваемости в Китае с конца прошлого года и карантин в провинции Шэньси, которая стала новым эпицентром коронавируса, хотя власти пока не выявили связи скачка заболеваемости с омикрон-штаммом. На фоне политики «нулевой терпимости» к коронавирусу в Китае экономисты Goldman Sachs снизили прогноз роста ВВП страны в 2022 г. на 1%, до 4,8% (согласно базовому сценарию), и до 3,4% (в худшем случае, если карантин затянется). По итогам первых 10 торговых сессий года отдельные китайские акции заметно подорожали – Alibaba (>8%), Baidu (>3%), хотя сводный индекс Shanghai Composite снизился на 0,7%.

Основные риски и что расстроило инвесторов в IT?

- По сути рынку нужно готовиться к тому, что помимо более раннего, чем ожидалось, роста ставок, с марта нас также ждет сокращение объема активов на балансе ФРС, который сейчас составляет $9 трлн (помимо сокращения объема покупок облигаций на $30 млрд в месяц, с $120 млрд до $90 млрд, которое начнется в январе-марте).

- Сокращение объема активов на балансе не заложено в цены и будет еще детально обсуждаться на ближайших заседаниях ФРС в январе и марте 2022 г. Возможно, сокращение начнется вместе с первым повышением ключевой ставки и продлится до третьего квартала. Вероятно, это будет означать, что ФРС не станет реинвестировать средства от погашения и купонов, и баланс будет сокращаться сам по себе, или ФРС придется продавать свои долговые бумаги, что более негативно для спроса на риск. Последний раз объем средств на балансе сокращался с конца 2016 г. по сентябрь 2019 г. – тогда он уменьшился на $760 млрд. Большинство членов ФРС ждет трех повышений ставки в этом году, в результате чего бенчмарк поднимется до 1%, верхней границы прогнозного диапазона, однако многие эксперты обвиняют ФРС в том, что регулятор лишь бежит позади паровоза. Goldman Sachs ждет уже четырех повышений ставки в этом году. В числе положительных факторов – большинство голосующих членов ФРС не ждет серьезных последствий от распространения омикрон-штамма, прогнозируя базовую инфляцию на уровне 2,1% в 2022-2024 гг. Большинство управляющих ФРС верит, что занятость скоро достигнет максимальных значений и, следовательно, стоит не ждать этого момента и повышать ставки, тем более на фоне инфляционного давления.

- Это хороший повод для продажи бумаг IT-сектора, в этих условиях производственные компании выглядят «защитными», в особенности нефтегазовые, медиа и транспортные, которые хорошо растут с начала года. Рынку уже нужно привыкнуть к началу нового цикла жесткой ДКП, что подразумевает сворачивание стимулирующих мер и рост ставок на фоне высокой инфляции. Данный цикл обычно способствует росту проинфляционных секторов (нефтегазовый, металлургия и прочие) и акций с хорошим потенциалом восстановления по мере преодоления пандемии. Последняя макроэкономическая статистика по промышленности и занятости выглядит неплохо (как считает ФРС, данные сильные, но несколько слабее предыдущих), наблюдается некоторое замедление роста, но не экономический спад, цикл повышения ставок только начинается и отрицательные реальные ставки будут держаться ещё долго, что хорошо для определенных рисковых активов.

Активы на балансе ($ млрд) и ключевая ставка ФРС

и ключевая ставка ФРС-495.jpg)

Источник: Bloomberg, ITI Capital

Что покупать?

Мы сохраняем нашу стратегию, которая заключается в покупке акций компаний стоимости – они больше других выиграют от восстановления экономики после пандемии. Наиболее недооцененные компании по секторам: Carnival, United Airlines, Rolls-Royce, Delta, Occidental, Viacom, BP, Discovery, AT&T, American Airlines, Boeing и Citigroup.

Разрыв в динамике между акциями роста и акциями стоимости достиг исторического максимума, средний показатель с 1945 г. составлял 5% в пользу стоимости, текущий разрыв составляет 35% в пользу компаний роста!

Источник: Bloomberg, ITI Capital

Причина роста компаний стоимости?

- Ключевой фактор, который способствует притоку средств в акции стоимости – более оптимистичные прогнозы влияния омикрон-штамма на финансовую систему и экономику. Эта мутация широко распространилась в США и Европе – среднесуточное количество заражений коронавирусом выросло за предыдущие семь дней на 60% (во вторник, 4 января, среднесуточное число заражений в США достигло 1 млн и во многом за счет непривитых, при этом омикрон оказывает ограниченное влияние на здоровье человека в отличие от дельта-штамма и, следовательно, вызывает меньше госпитализаций. Счет смертей от нового штамма в США, Европе и Великобритании пока идет на десятки.

- По словам главного эпидемиолога США Энтони Фаучи, около 45% пациентов с омикрон-штаммом нуждались в дополнительном кислороде, в то время как 90% пациентов, зараженных предыдущими штаммами COVID-19, нуждались в аппарате ИВЛ. Средняя продолжительность госпитализации пациентов с омикроном составляет четыре дня – менее половины среднего показателя для других штаммов. В этих условиях Центры по контролю и профилактике заболеваний США рекомендовали сократить продолжительность самоизоляции зараженных омикроном с 10 до 5 дней, чтобы повысить занятость, учитывая менее серьезное воздействие этого штамма на здоровье.

- Ситуация развивается согласно нашим прогнозам и оценкам экспертов международных инвестбанков: нынешняя волна пандемии – последняя, она сойдет на нет ближе к концу первого полугодия 2022 г.

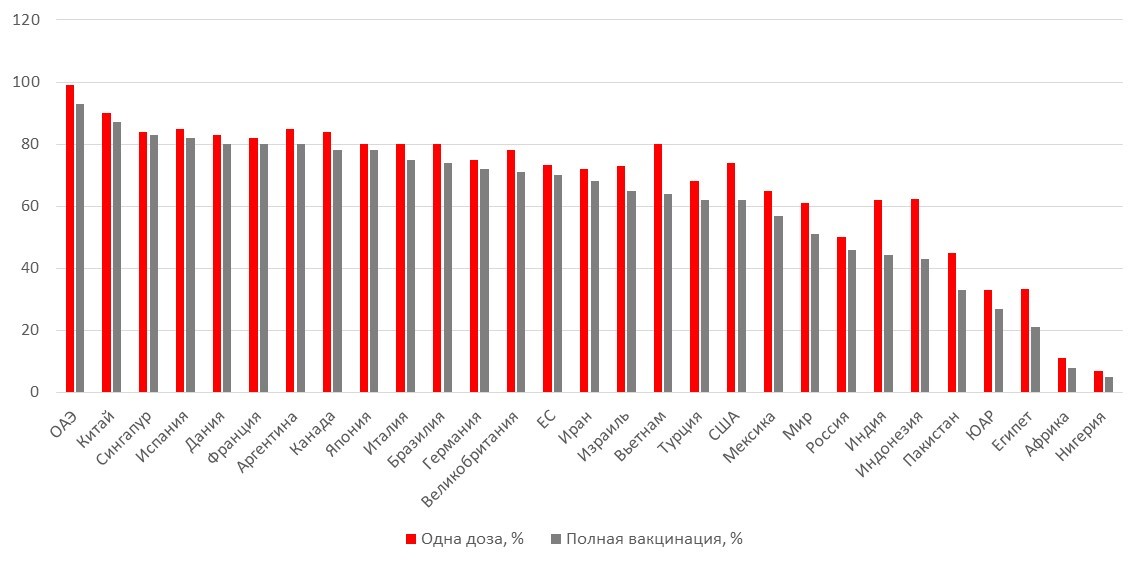

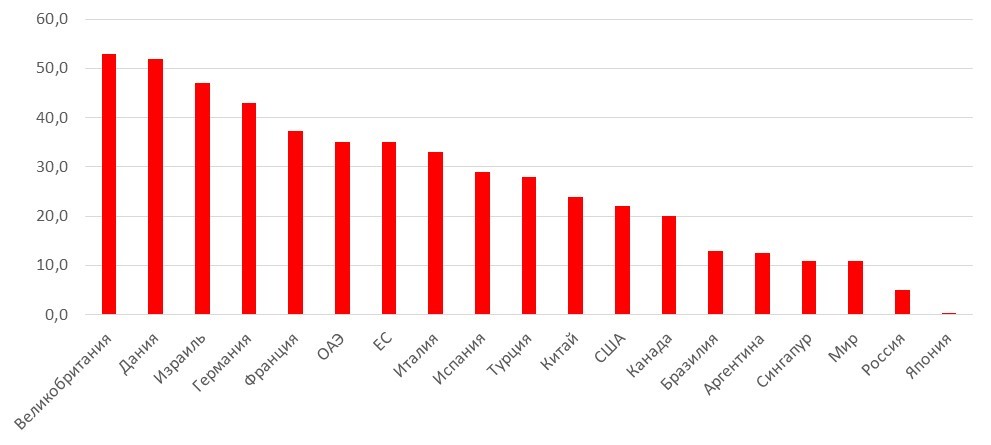

- Сейчас на каждого жителя земли приходится 1,3 вакцины, число привитых одной вакциной уже достигло 60% жителей Земли, двумя вакцинами – 52%, тремя вакцинами – 10%. В Великобритании число поставивших третью прививку уже превысило 50%, в Европе свыше 30%, в США – 21%.

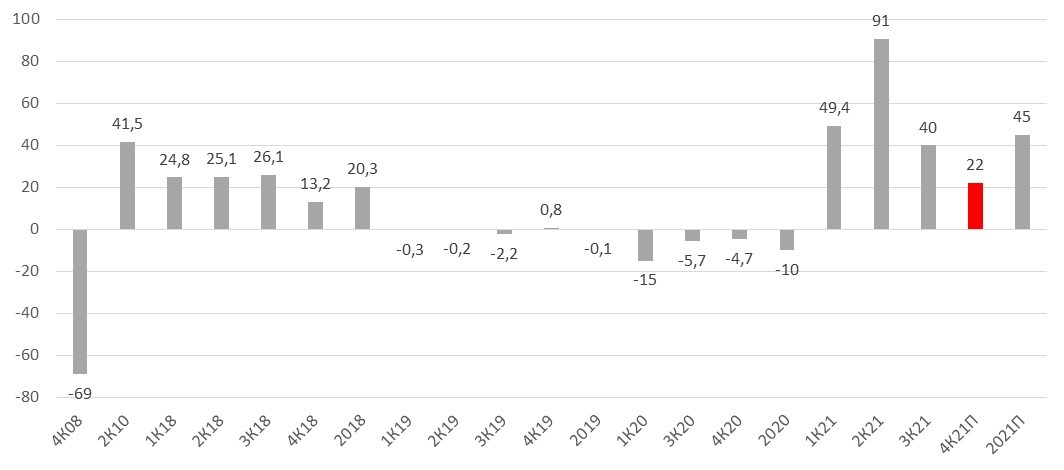

- Пересмотр экономических и финансовых ожиданий от пандемии может позитивно отразиться на финансовых показателях за четвертый квартал в США. Сезон отчетности на этой неделе традиционно откроют банки и финансовые институты, в частности JPMorgan, Blackrock, Goldman Sachs, Citi, Wells Fargo и другие. Если прибыль за квартал и год, согласно оценкам, увеличится на 22% г/г и 45%, соответственно, то рост по итогам 2021 г. станет максимальным за 14 лет!

Источник: ВОЗ, Bloomberg, ITI Capital

Число привитых третьей вакциной, % жителей

Источник: ВОЗ, Bloomberg, ITI Capital

Отчетность за 4К21 – один из ключевых факторов спроса на глобальные акции стоимости

- Сезон отчетности в США за четвертый квартал и за весь 2021 г. начинается 13 января. С начала свои результаты представят Delta Airlines, потом Blackrock, Wells Fargo, JPMorgan, Citigroup и другие финансовые организации, для которых повышение ставок безусловно позитивно ввиду увеличения чистого процентного дохода (NIM).

- Предполагаемые темпы роста прибыли (в годовом исчислении) в 2021 г. составят 45,1%, что выше среднего (годового) темпа роста прибыли в 5% (2011 - 2020 гг.). Если прогноз подтвердится, то темп роста (45%) станет максимальным с тех пор, как FactSet начал отслеживать эту метрику в 2008 г.

- Нынешний рекорд (39,6%) был установлен в 2010 г. Необычно высокие темпы роста в прошлом году обусловлены более высокими доходами в 2021 г. и низкой базой 2020 г. из-за негативного влияния COVID-19 на ряд секторов.

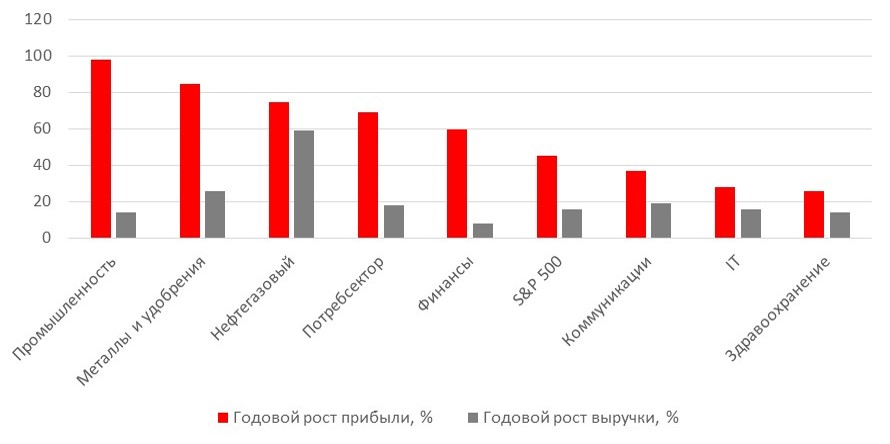

- Согласно прогнозам, доходы компаний всех одиннадцати секторов экономики вырастут в годовом исчислении, в лидеры роста выйдут нефтегазовые, промышленные компании, производители металлов и удобрений, провайдеры второстепенных товаров и услуг и финансовые компании. В разрезе компаний в лидеры выйдут Exxon, Chevron, Occidental, BP, American Airlines, Delta, Nucor и прочие.

Фактический и ожидаемый рост прибыли компаний США г/г, %

Источник: Factset, ITI Capital

Сектора-лидеры по темпам роста выручки в 4К21 г/г, %

Источник: Factset, ITI Capital

Почему дорожает нефть?

Из-за переоценки рисков, относящихся к влиянию омикрон-штамма, снижения предложения нефти на рынке в первом и втором кварталах 2022 г. и прогнозов предложения, отказа ОПЕК+ от изменения плана увеличения добычи на 400 тыс. б/с, падения запасов в США за месяц более чем на 13 млн барр., в результате чего они оказались на 43 млн барр. меньше пятилетнего среднего значения. Кроме того, наблюдается традиционный сезонный рост спроса на энергоресурсы ввиду холодной погоды и ожидающихся в США в январе-феврале заморозков.

Недельное удорожание нефти стало максимальным с августа во многом из-за роста сезонного спроса и ограниченных поставок странами-экспортёрами, в т.ч. Ливией и др. Сейчас Ливия частично восстановила экспорт до 0,9 млн б/с, но это на 350 тыс. б/с ниже прежнего уровня.

Удорожание нефти также было обусловлено нестабильной политической ситуацией в Казахстане.

Среднегодовая цена нефти Brent в 2021 г. составила $71/барр. – максимум за последние три года, по данным Минэнерго США. Добыча сырой нефти в США в 2021 г. сократилась на 0,1 млн б/с по сравнению с 2020 г. и на 1,1 млн б/с – по сравнению с 2019 г., следует из декабрьского прогноза министерства.

Источник: Минэнерго США, ITI Capital

Что происходит с рублем?

- Рубль с начала года падал к доллару на 4%, до ₽77/$, заняв лидирующие позиции в антирейтинге вместе с турецкой лирой и бразильском реалом. Все остальные валюты развивающихся стран (EM) также в аутсайдерах, что отчасти отражает глобальное укрепление доллара на 0,5%. С начала года рубль снизился к доллару на 0,4%.

- Сейчас ситуация в Казахстане резко улучшается ввиду того, что протесты по большей части завершились, и власти с помощью ОДКБ взяли политическую ситуацию под контроль.

- В итоге решение о повышении цен на сжиженный газ было отменено, правительство ушло в отставку, президент Казахстана Касым-Жомарт Токаев возглавил совбез страны вместо Нурсултана Назарбаева. Кроме того, власти ввели госрегулирование цен на социально значимые товары, ЖКХ и газ.

- Политическая ситуация вскоре нормализуется, на наш взгляд. Волнения особо не влияют на казахстанские активы. Стоимость страховой премии от дефолта, или пятилетний CDS Казахстана, выросла на 10 п.п.

- Привлекательность рубля, безусловно, повысилась, учитывая удорожание нефти. В случае успешных переговоров между Россией и НАТО/США рубль может вернуться к более справедливым уровням, в частности ₽70/$.

Ключевые события

На этой неделе ротация продолжится, и для глобальных рынков главным событием станет начало сезона отчётности в США, о чем мы подробно напишем в нашем регулярном недельном обзоре. Для российских активов главное событие – переговоры между Владимиром Путином и Джо Байденом, а также между Москвой и странами НАТО, дипломатические дискуссии начались в воскресенье, ожидаем позитивного исхода.

В случае макроэкономических данных самое важное – данные по инфляции в США и России в среду за декабрь.

Динамика глобальных активов с начала года %

Источник: Bloomberg, ITI Capital

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и к евро до 75,75 руб. и 86,03 руб., соответственно. Индекс Мосбиржи с начала года снизился на 0,97%, РТС - на 1,39%.

Лидеры роста и падения

-882.png)

Источник: ITI Capital

Лидерами роста стали Эталон (+11,38), ТМК (+7,16%), Окей (+6,71%), Аэрофлот (+3,39%), Русал (+3,28%), Распадская (+2,92%), Камаз (+2,62%).

В число аутсайдеров вошли Mail.Ru (-11,04%), Headhunter (-10,73%), TCS Group (-6,02%), Яндекс (-8,69%), Московская биржа (-6,61%), Полиметалл (-5,51%), Петропавловск (-4,6%).

Долговой рынок

Активность российского рублевого долгового рынка во время новогодних каникул ожидаемо была крайне низкой. Во время нескольких проведенных торговых сессий дневной оборот не превышал 1 млрд руб. (обычное среднее значение составляет 20-25 млрд руб.). Цены на гособлигации менялись в рамках узкого диапазона. Таким образом, суверенная кривая осталась примерно на том же уровне, что и в конце прошлого года, не изменившись ни ввиду скачка геополитических рисков из-за ситуации в Казахстане, ни из-за глобального возврата в «качество» после резкого ужесточения риторики ФРС США по поводу процентных ставок.

В первую активную торговую сессию нового года облигации снижаются в отличие от других российских активов, которые начали восстанавливаться. Мы ждем, что в ближайшие недели умеренно негативный тренд на рублевом долговом рынке сохранится. Прежде всего, из-за повышенного спроса инвесторов на ОФЗ в последнюю неделю прошлого года (вероятно, инвесторы «придержали» свободные денежные средства на время каникул), гособлигации стали выглядеть перекупленными. Доходность почти всей кривой опустилась ниже текущего значения ключевой ставки ЦБ (8,5%), что выглядит неоправданным в свете сохраняющихся ожиданий дальнейшего ужесточения монетарной политики по итогам ближайшего заседания российского регулятора, намеченного на 18 февраля. Из-за опережающего движения коротких ОФЗ кривая на некоторое время даже утратила инвертированную форму. Позже она вновь вернулась, и мы ждем, что отрицательный наклон будет и далее увеличиваться. Масштаб потенциального роста ставок в ближнем сегменте рынка рублевых гособлигаций во многом будет определяться оперативными статистическими данными по инфляции. Традиционно данная информация публикуется вечером по средам. Согласно Росстату, в последнюю полную неделю декабря 2021 г. (с 21 по 27 декабря) рост цен составил 0,26% после 0,32% и 0,06% одной и двумя неделями ранее, соответственно. По предварительной оценке, инфляция в России в декабре замедлилась до 0,82% с 0,96% в ноябре и 1,11% в октябре. Таким образом, годовой показатель совпал с ожиданиями большинства экономистов и остался на уровне 8,4% - максимума с 2015 г. Среди положительных моментов можно отметить, что в декабре более заметный структурный вклад в инфляцию сделал рост цен на непродовольственные товары (в частности, топливо), что дает основания рассчитывать на разовый характер данного явления и продолжение тренда замедления роста цен в новом году. Пока наш базовый прогноз не предполагает, что ключевая ставка окажется выше 9% в текущем монетарном цикле. Более того, завершающий разовый подъем ставки еще на 25 б.п. (до 8,75%) пока видится нам более вероятным сценарием.

Котировки российских еврооблигаций в первую неделю нового года заметно дешевели, примерно на 3-4%, из-за скачка доходности американских казначейских облигаций (10-летний бенчмарк поднялся до YTM 1,76%) ввиду ожиданий скорого повышения процентных ставок Федрезервом. Смене настроений инвесторов способствовала публикация «ястребиного» протокола последнего в прошлом году заседания ФРС. Обновленный точечный график прогнозов (dot plot) показал, что 10 из 18 управляющих регулятора ожидают трех повышений ставки в 2022 г.

Новости

Русал 10 января пройдет внеочередное собрание акционеров по вопросу выплаты дивидендов за 9М21, в нем примут участие акционеры по данным на 17 декабря 2021 г.

Вопрос дивидендов был вновь включен в повестку по просьбе Sual Partners, который контролирует 25,7% Русала. Обращение от Sual Partners поступило 30 ноября.

Акционер в этом году уже требовал выплаты дивидендов - за 1П21, заявив, что в соответствии с политикой Русала компания могла выплатить $904,5 млн в качестве дивидендов, начиная с 2019 г. Согласно Sual Partners, дивиденды по итогам 1П21 должны были составить $289,8 млн.

Русал последний раз выплачивал дивиденды за 2017 г. в размере $0,0197 на акцию (всего около $300 млн, 2% дивидендной доходности), но из-за неблагоприятной рыночной конъюнктуры и санкций США отказался от выплат.

14 декабря СД компании не принял решение по вопросу выплат дивидендов за 9М21 в связи с отсутствием консолидированной финансовой отчетности за этот период (Русал с середины 2020 г. отчитывается по МСФО только за полугодие и год, до этого отчетность была поквартальной).

В 2021 г. росту финансовых показателей способствовали высокие цены на алюминий. Помимо этого, на прошлой неделе Норникель объявил дивиденды за 9М21 в размере ₽1,523/акция (дивдоходность – 7%). Общая сумма выплат составит около $3,2 млрд, более четверти этой суммы получит Русал, чья доля в Норникеле составляет 26,25%. Также Русал выручил порядка $1,4 млрд от продажи части акций Норникеля в ходе buy-back. Несмотря на это, основной акционер Русала, En+ (57%), не поддержал возобновление выплат в 1П21.

При этом в ноябре крупнейшие акционеры Русала, En+ и Sual Partners, объявили, что достигли договоренности о разделении компании на низкоуглеродный и высокоуглеродный бизнес. Ранее, spin-off высокоуглеродных активов, который объявили в мае, был заблокирован Sual Partners. По последним данным, процедуру разделения планируется завершить к концу 2022 г. Детали договоренности En+ и Sual Partners не раскрывались, но на наш взгляд нельзя исключать, что вопрос дивидендов также затрагивался.

Алроса В 2022 г. компания может поставить на баланс новые запасы в размере около 118 млн карат алмазов. По последним опубликованным данным, оценка запасов Алросы по JORC (на 1 июля 2018 г.) предполагала запасы на уровне 628 млн карат, ресурсы - 1,064 млрд карат. Новые запасы были подтверждены в ходе разведочного бурения глубоких горизонтов трубок Удачная и Мир. Гендиректор Сергей Иванов заявил, что у компании не было огромных открытий в последние годы, но тот прирост по запасам, который мы видим, позволяет опережать уровень добычи.

Газпром Потепление в Европе в первые девять дней января способствовало снижению поставок газа из России по сравнению с последними девятью днями декабря, сообщил Коммерсант: (1) прокачка через Украину сократилась вдвое, (2) по Турецкому потоку - на треть, (3) по газопроводу Ямал — Европа осталась нулевой.

Согласно данным словацкого газотранспортного оператора Eustream, среднесуточный объем поставок 1–9 января упал до 54 млн кубометров - на 55% меньше, чем в предшествующие десять дней декабря.

Европейские клиенты минимизируют текущие закупки и используют запасы. Теплая погода привела к коррекции цен на газ до $800 за тысячу кубометров с $2000 по состоянию на 21 декабря.

Корпоративные события

| Дата | Компания | Событие |

| Пн, 10 января | ||

| Вт, 11 января | ММК | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 3К21 |

| Ср, 12 января | Норникель | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 3К21 |

| Чт, 13 января | Алроса | Результаты продаж за декабрь |

| Пт, 14 января | Распадская | Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 3К21 |

| Пн, 17 января | ||

| Вт, 18 января | ||

| Ср, 19 января | ||

| Чт, 20 января | НЛМК | Операционные результаты за 4К21 |

| Пт, 21 января | Алроса | Операционные результаты за 4К21 |

| Распадская | Операционные результаты за 4К21 | |

| X5 Retail Group | Операционные результаты за 4К21 |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 75,75 | 0,71% | 0,53% |

| EUR/RUB | 86,03 | - | 0,55% |

| EUR/USD | 1,14 | -0,09% | -0,46% |

| DXY | 95,72 | 0,05% | 0,26% |

| Товарные рынки | |||

| Brent, $/барр. | 81,75 | 5,10% | 4,54% |

| Gold, $/унц. | 1 797 | -1,78% | -1,67% |

| Фондовый рынок | |||

| Индекс МосБиржи | 3 772 | - | -0,97% |

| РТС | 1 575 | - | -1,39% |

| MSCI Russia | 749 | -1,20% | -1,20% |

| DJIA | 36 232 | -0,29% | -0,29% |

| S&P 500 | 4 677 | -1,87% | -1,87% |

| NASDAQ Comp. | 14 936 | -4,53% | -4,53% |

| FTSE 100 | 7 485 | 1,36% | 1,24% |

| Euro Stoxx 50 | 4 306 | 0,17% | -0,35% |

| Nikkei 250 | 28 479 | - | -1,09% |

| Shanghai Comp. | 3 580 | -1,65% | -1,27% |

| Криптовалюта | |||

| Bitcoin | 41 992 | -10,68% | -11,98% |

| Ethereum | 3 217,07 | -12,79% | -16,44% |

| Ripple | 0,77 | -6,99% | -10,76% |

| Litecoin | 132,5 | -9,29% | -11,94% |