Облигации продолжают опережать акции

Глобальные рынки

Несмотря на глобальную волатильность, обусловленную напряженностью на Ближнем Востоке и менее мягкой риторикой ФРС после снижения ставки, спрос на риск остается относительно высоким, но более смещенным в сторону высокодоходных облигаций. В лидеры роста на прошлой неделе вышли железная руда, которая подорожала на 5%, сырьевой S&P (+3,5%), коммунальные компании S&P 500 (+2,2%) и девелоперы S&P 500 (+2%).

Долларовый индекс российских суверенных облигаций прибавил 2% вместе с индексом облигаций JPM EM после падения на прошлой неделе.

В разрезе отдельных рынков Индия выросла на 2%, Европа – на 1,6%, Nikkei 224 – на 1,5%.

S&P 500 упал на 0,5%, так как IT-компании находились под давлением из-за торгового противостояния между США и Китаем.

В аутсайдерах оказалась нефть марки Brent, упавшая с 16 по 23 сентября на 7%, бразильский нефтегазовый сектор, а также медицинские компании S&P 500 и MSCI Brazil (2%). РТС потерял 1,7%.

Что покупать?

Нефть и золото на этой неделе могут опередить другие классы активов. Мы считаем, что цены на нефть могут восстановиться на этой неделе из-за растущей напряженности на Ближнем Востоке после введения США жестких санкций против Ирана по аналогии с 2005 г. при администрации Буша. Кроме того, Саудовская Аравия заявила, что на восстановление добычи уйдет больше времени.

BNP Paribas и JP Morgan недавно пересмотрели свои прогнозы по ценам на золото. Оценка JP Morgan более оптимистична – банк считает, что средняя цена превысит $1700/унция в 2020 г.

Если напряженность на Ближнем Востоке будет нарастать, что приведет к военному конфликту, цены на золото могут протестировать $1550/унция и еще больше вырасти. Мы прогнозируем, что к концу года золото подорожает до $1600/унция, рекомендуем покупать золото через фьючерсы или ETF, такие как GLD US Equity.

Предстоящая неделя – зарубежные рынки

Понедельник, 23 сентября

- Верховный суд Великобритании может принять решение о законности санкционированной премьер-министром приостановки работы парламента

- Выступления президента ФРБ Нью-Йорка Джона Уильямса, президента ФРБ Сент-Луиса Джеймса Булларда, президента ФРБ Сан-Франциско Мэри Дэли

- Выступление президента ЕЦБ Марио Драги в Европарламенте

Вторник, 24 сентября

- Начало политической дискуссии в рамках 74-й сессии Генеральной ассамблеи ООН; выступления Трампа и Макрона

- Конференция Fitch Ratings 2019 с участием заместителя министра финансов Владимира Колычева, директора департамента финансовой стабильности Банка России Елизаветы Даниловой

- Данные по запасам нефти от EIA

- Продажи новостроек в США

Среда, 25 сентября

- Президент России Владимир Путин встретится с Ли Чжаньшу, председателем Постоянного комитета Всекитайского собрания народных представителей

- Данные Банка России о доле нерезидентов в объеме выпусков ОФЗ

- Выступления президента ФРБ Чикаго Чарльза Эванса; президента ФРБ Далласа Роберта Каплана

Четверг, 26 сентября

- Оценка ВВП США за второй квартал, прогноз +2%

- Выступления главы ФРБ Булларда, президента ФРБ Миннеаполиса Нила Кашкари, главы ФРБ Сан-Франциско Дэли

- Президент ЕЦБ Драги выступит на конференции во Франкфурте

Пятница, 27 сентября

- Выступление президента ФРБ Филадельфии Патрика Харкера

- Выступление министра иностранных дел России Сергея Лаврова в рамках сессии Генассамблеи ООН

График недели

Нефть

Атака на нефтяную инфраструктуру Саудовской Аравии стала крупнейшим шоком текущего года для нефтяного рынка, что вызвало максимальный недельный (c 13 по 20 сентября) рост цены Brent с января (+6,7%, до $64,3/барр.)

Беспокойство относительно сокращения поставок саудовской нефти покупателям (сосредоточенным преимущественно в азиатском регионе) в значительной мере ослабло во вторник после официального заявления министра энергетики Абдель Азиза бен Салмана о восстановлении около половины объема остановленной добычи. Он также сообщил, что королевство в полном объеме продолжит осуществлять поставки нефти до конца сентября за счет имеющихся в хранилищах запасов и полностью восстановит объемы добычи к началу октября.

Международное энергетическое агентство (МЭА), в свою очередь, заявило, что мировой рынок нефти достаточно обеспечен запасами. Совокупные запасы, контролируемые правительствами входящих в МЭА 30 стран (страны Европы и Северной Америки, Япония, Южная Корея), оцениваются в 1,55 млрд барр., что покрывает 15 дней мирового потребления нефти. В результате во вторник нефтяные котировки существенно корректировались после скачка на 15% в прошлый понедельник.

По данным Управления по энергетической информации США (EIA), запасы нефти в стране выросли на 1,06 млн барр, хотя аналитики ожидали снижения показателя.

На утренних торгах в понедельник Brent растет до $64,9/барр., после того как в пятницу Минфин США ввел санкции в отношении Центробанка, Национального фонда развития Ирана и компании Etemad Tejarate Pars после атаки на Саудовскую Аравию.

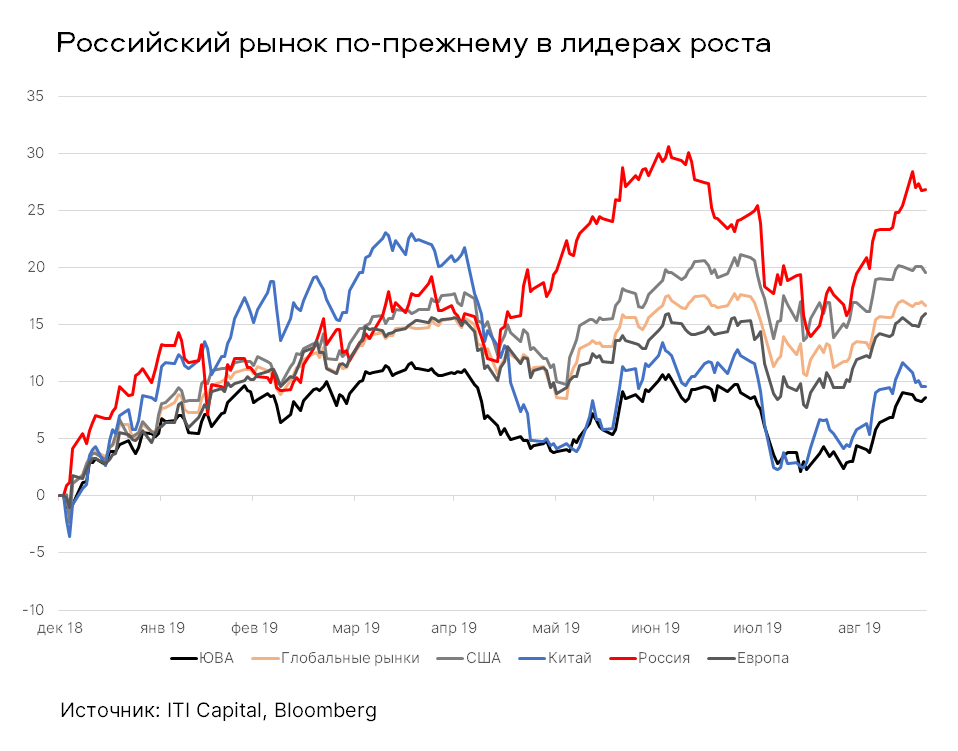

Российский рынок

Индекс Мосбиржи за прошлую неделю незначительно вырос – на 0,2%, чуть больше прибавил индекс РТС (+0,6%). Рубль укрепился до 64 руб. за доллар ввиду удорожания нефти.

Рост ВВП России по оценке Минэкономразвития в августе замедлился до 1,6% по сравнению с 1,8% в июле. За 8М19 показатель повысился на 1,1% г/г. Росстат сообщил об увеличении в августе оборота розничной торговли на 0,8% г/г (8М19: +1,5% г/г) и росте реальной заработной платы на 3% г/г (8М19: +2,3% г/г).

ОЭСР ухудшила прогноз по росту ВВП России в 2019 г. до 0,9%, в мае этого года организация прогнозировала рост в 1,4%. Прогноз роста экономики на 2020 г. также ухудшился – с 2,1% до 1,6%.

Лидеры роста и падения

В лидерах роста по итогам недели оказались бумаги Мечела (ао +5,5%, ап +2,9%) после сообщения о подключении Эльгинского месторождения к Единой энергетической системе России, что позволит компании увеличить закупки более производительной горной техники и снизить затраты на электроэнергию.

Также лучше рынка была динамика акций Новатэка (+5,4%), Роснефти (+4,5%), Полюса (+4,2%), О’кей (+3,1%) и Норильского Никеля (+3,1%). Поддержку Полюсу и Норникелю оказали растущие цены на золото и палладий соответственно.

В числе аутсайдеров оказались X5 Retail (-5,2%), Интер РАО (-5,2%), Сургутнефтегаз (-5%), Северсталь (-4,8%), ФСК ЕЭС (-4,2%), Яндекс (-4,2%), Россети (-4%).

-742.png)

Источник: Bloomberg, ITI Capital

Предстоящая неделя – российский рынок

Компания Фосагро в среду проведет день инвестора, на котором планирует представить обновленную дивидендную политику. Текущая политика подразумевает выплату дивидендов в размере от 30% до 50% консолидированной прибыли по МСФО, принимая во внимание потребность в наличных средствах и финансовое состояние компании.

Группа Эталон в конце недели опубликует финансовую отчетность по МСФО за 1П19. Ранее группа отчиталась росте продаж по новым контрактам за 1П19 на 41% г/г в денежном выражении за счет одновременного увеличения продаж в натуральном выражении и средней цены реализации. Чистый долг группы на 30.06.2019 составлял 3,99 млрд руб. после привлечения финансирования на покупку Лидер Инвеста (на конец 2018 г. показатель был отрицательным).

Модельные портфели / Торговые идеи

Мы рекомендовали покупку акций и ГДР АФК Система с целевым уровнем 14,1 руб. /$4,3 с учетом ожидаемой положительной переоценки нерыночных активов группы, улучшения корпоративного управления и

и снижения долга корпоративного центра. В более оптимистичном сценарии потенциальный рост цены акций может достичь 28%, по нашей оценке.

Сделки

Наблюдательный совет Алросы 24 сентября рассмотрит вопрос о приобретении 100% АО «ПО «Кристалл» в рамках приватизации за 1,886 млрд руб. Сделку по приобретению крупнейшего в России предприятия в сфере огранки алмазов планировалось осуществить в 2018 г., но Алроса не согласилась с оценкой Кристалла, которая была вдвое выше текущей. Алроса ожидает завершения сделки до конца месяца, в результате объединения доля группы на российском рынке огранки вырастет до 70%. Приобретение не окажет существенного влияния на финансовые показатели Алросы, его стоимость составляет около 8% от показателя EBITDA компании за 2К19.

Отчетность

Headhunter опубликовал впечатляющие финансовые результаты по МСФО за 2К19. Выручка компании увеличилась до 1,9 млрд руб. (+25,7% г/г) за счет увеличение пользователей сервиса среди малого и среднего бизнеса, а также увеличения среднего дохода на одного пользователя (APRC) среди крупнейших клиентов по Москве и Санкт-Петербургу.

Скорректированная EBITDA составила 989 млн руб. (+36% г/г), что превышает консенсус-прогноз Интерфакса в 960 млн руб.

Скорректированная чистая прибыль компании выросла на 35,8% г/г, до 591 млн руб. Чистый долг компании снизился до 3,25 млрд руб. (-9,1% по сравнению с 2018 г.).

Компания Global Ports отчиталась о росте консолидированной выручки за 1П19 на 3,4% г/г, до $181,2 млн, в связи с увеличением объема контейнерных перевозок на 4,9% г/г и общего грузооборота – на 22,9% г/г. Скорректированная EBITDA увеличилась до $116 млн (+6,7% г/г), чистая прибыль составила $35,5 млн против убытка $3,8 млн в 1П18. Показатель Чистый долг/скорректированная EBITDA незначительно снизился: до 3,5x по сравнению с 3,6x на конец 2018 г.

Экспорт Газпрома продолжает снижаться: с начала года по 15 сентября компания сократила объем поставок в дальнее зарубежье на 4% г/г, до 135,6 млрд куб м. При этом добыча газа за тот же период увеличилась до 348 млрд куб м (+1,1% г/г) на фоне увеличения закачки газа в подземные хранилища в РФ к началу осенне-зимнего периода. Снижение экспорта негативно отразится на выручке компании в 3К19, но мы не ожидаем значительного влияния новости на цену акций, поскольку Газпром уже сообщал о понижении прогноза экспорта газа в 2019 г.

Аэрофлот опубликовал операционные результаты за август и восемь месяцев с начала года. В августе группа Аэрофлот перевезла 6,4 млн пассажиров (+7,1% г/г), в том числе компания Аэрофлот перевезла за месяц 3,7 млн пассажиров (+1,7%г/г). За восемь месяцев группа Аэрофлот увеличила перевозки до 41 млн пассажиров (+11,4% г/г). Пассажирооборот группы увеличился на 11,8% г/г, процент занятости пассажирских кресел снизился на 0,9 п.п. г/г, до 82,4%.

Новости

АФК Система объявила о запуске программы обратного выкупа своих акций в размере до 300 млн акций или 3 млрд руб. сроком до 29 февраля 2020 г., что является позитивной новостью для котировок акций компании. Будет производиться выкуп обыкновенных акций на Московской бирже (free-float акций АФК на Московской бирже составляет около 15%). Но buy-back поддержит и котировки ГДР на LSE, может возникать краткосрочный арбитраж. Объем выкупа, по нашей оценке, составит 16-20% от free-float АФК на Московской бирже (7-10% от всего free-float, MOEX+LSE).

Алроса может увеличить объем продаж алмазов в текущем году на 1–2 млн карат в случае улучшения конъюнктуры рынка, годовой прогноз – не более 35 млн карат, сообщил заместитель гендиректора компании по финансам и экономике Алексей Филипповский. В августе ожидаемый годовой объем продаж был понижен с 38 млн до 32–33 млн карат на фоне слабого спроса. Прогноз Алросы по добыче на 2019 г. остается без изменений – 38–38,5 млн карат.

Уралкалий объявил о снижении плана по объемам производства хлористого калия на 350–500 тыс. т в 2019 г. в связи с неблагоприятной рыночной конъюнктурой и проведением плановых остановочных ремонтов на рудоуправлениях. По итогам 1П19 объем производства Уралкалия снизился на 3,4%, до 5,7 млн т., компания тогда понизила свой прогноз мирового спроса на калий в 2019 г. с 67–68 млн т. до 66 млн т.

Русснефть до конца года планирует погасить $100 млн долга перед ВТБ.

Чистый долг компании на 30 июня составлял 85 млрд руб. Долг перед ВТБ на ту же дату – $1,2 млрд, по данным Интерфакса.

Совет директоров Газпром нефти утвердил стратегию цифровой трансформации компании до 2030 г. на базе собственных решений в области ИИ, промышленного интернета вещей, роботехники, беспилотных аппаратов и иных технологий. Компания планирует в два раза оптимизировать сроки и стоимость проведения геологоразведочных работ с одновременным повышением их качества, ускорить на 40% реализацию крупных проектов добычи нефти и газа, сократить на 10% расходы на управление производством, увеличить операционную прибыль.

Энел Россия сообщила о начале строительства Кольской ветроэлекстростанции в Мурманской области в рамках стратегии группы Enel, направленной на полную декарбонизацию своих активов к 2050 г. Общий объем инвестиций компании в Кольский ветропарк мощностью 201 МВт составит около €273 млн, запуск в эксплуатацию запланирован на конец 2021 г.

Русагро готовится может провести вторичное размещение своих акций (SPO) на предстоящей неделе, сообщили Ведомостям три потенциальных участника размещения. По данным их данным, компания намерена привлечь $200–300 млн.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 23 сентября | ЕС | Индекс деловой активности в секторе услуг предварительные данные (сентябрь) |

| Индекс деловой активности в промышленности, предварительные данные (сентябрь) | ||

| Япония | Торги не проводятся | |

| Вт, 24 сентября | США | Индекс потребительского доверия, сентябрь |

| Ср, 25 сентября | США | Продажи нового жилья, август |

| Чт, 26 сентября | США | ВВП окончательный, к/к (2К19) |

| Пт, 27 сентября | США | Личные доходы, м/м, август |

| Заказы на товары длительного пользования, август | ||

| Индекс потребительского доверия (Университет Мичигана) (оконч.), сентябрь | ||

| ЕС | Индекс потребительского доверия, сентябрь | |

| Индекс делового климата |

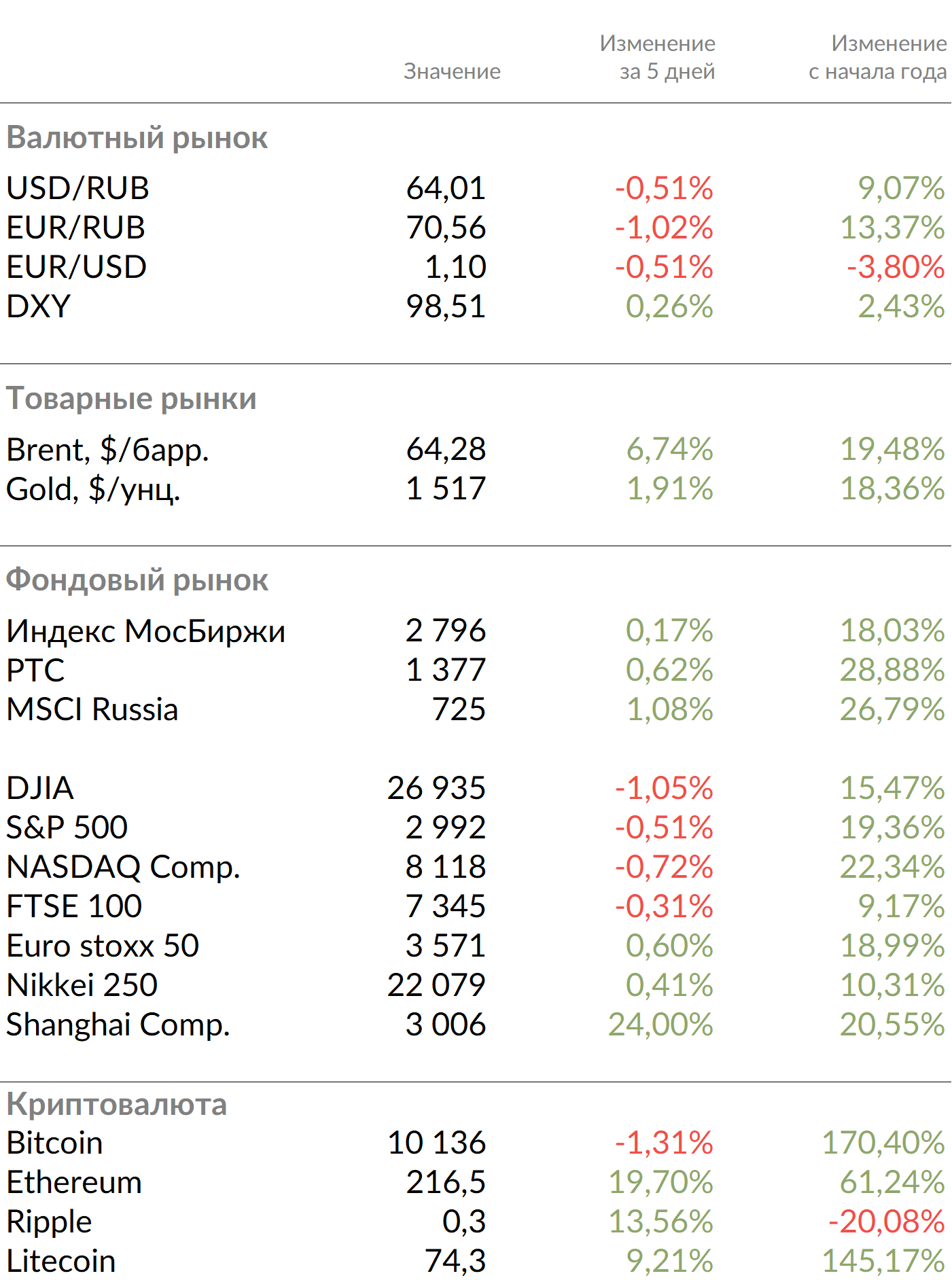

Рыночные индикаторы