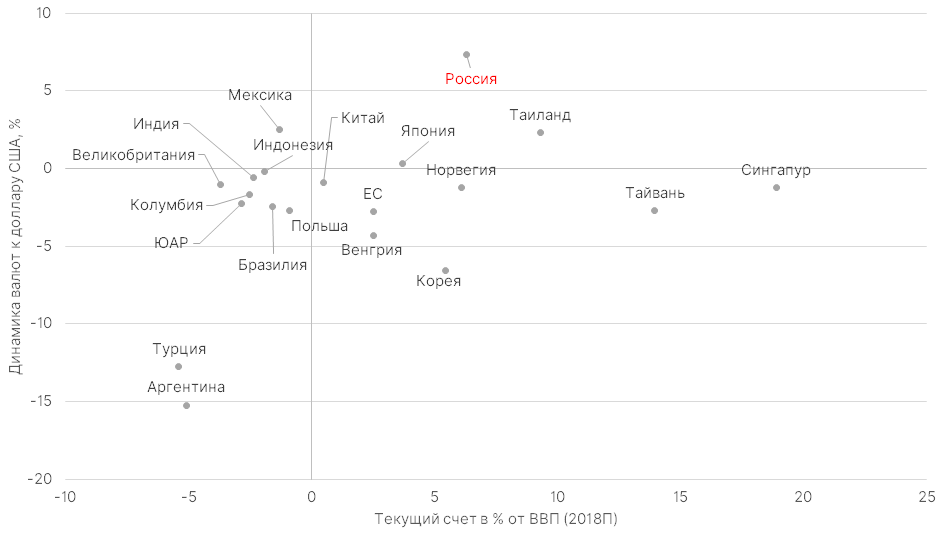

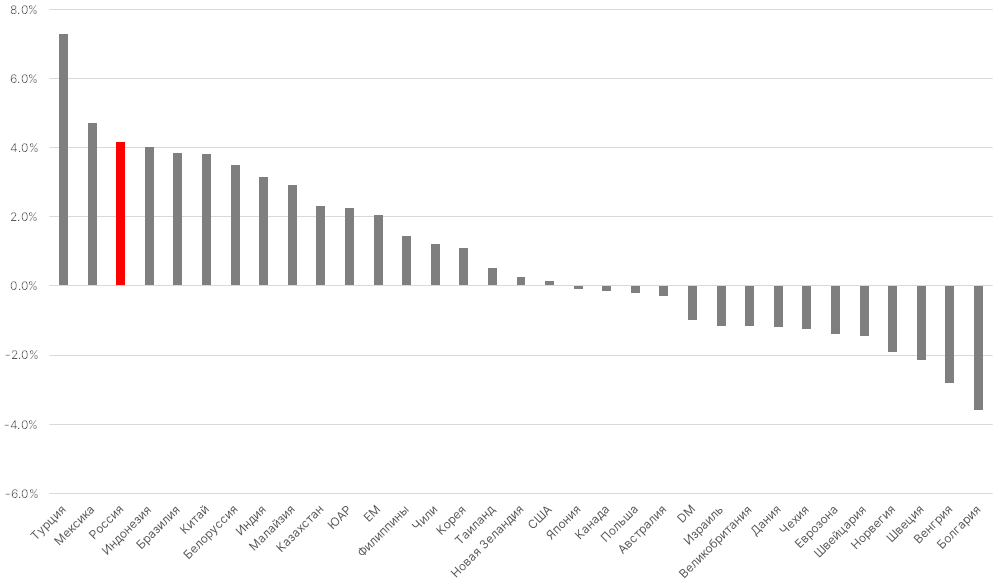

С начала года у России самый прибыльный среди глобальных рынок акций (+23,5% в долларах США) и самая устойчивая и доходная валюта (+7%) среди развивающихся стран, если сравнивать с долларом. Недельный показатель нереализованной волатильности составляет 7,1% на уровне с японской иеной. Двойной профицит и высокие реальные ставки (4,3%) делают ОФЗ одним из самых привлекательных объектов для инвестиций среди аналогичных инструментов, что, безусловно, влияет на ключевую и локальные межбанковские ставки.

С марта негатив, с которым до этого освещалась тема России в глобальных медиа, сошел на нет, поскольку всеобщее внимание переключилось на торговые войны и геополитику. Россия вновь играет роль тихой гавани. Ее высокая привлекательность обусловлена низкими мультипликаторами российских компаний и высокой кредитной надежностью эмитентов, которая существенно превышает сравнительный показатель аналогичных компаний и текущий кредитный рейтинг. Торговля на рынках идет без оглядки на санкции и прочие угрозы, что создает, во-первых, тревожность, а во-вторых — перекупленность валютного долга и рубля. В то же время рублевые суверенные бумаги и высокодоходные корпоративные выпуски сохраняют хороший потенциал роста.

В условиях общего позитивного фона мы считаем, что ЦБ на заседании 14 июня снизит ключевую ставку на 25 б.п., до 7,5%, что соответствует консенсус-прогнозу аналитиков, ожиданиям рынка и последним комментариям главы Банка России. При отсутствии новых санкций до конца года дальнейшие снижения возможны в сентябре и декабре — по 25 б.п. на каждом заседании, в результате чего показатель опустится до 7% к концу года. К этому моменту доходность ОФЗ на короткой кривой составит 6,5%, на длинной — 7%.

Ключевые локальные факторы в пользу снижения ставки

- Инфляционные ожидания населения в мае снизились до 9,3%, с 9,4% в апреле 2019 г.

- Дезинфляция. Инфляция в мае замедлилась до 5,1%, с 5,2% в апреле и с 5,3% в марте

- Глава Банка России Эльвира Набиуллина в четверг, 6 июня, заявила, что на заседании 14 июня регулятор будет выбирать между сохранением и снижением ставки

- Краткосрочные ставки OIS Swap Curve предполагают снижение ключевой ставки на 25 б.п. на заседании 14 июня

- Текущая разница между ставкой MOSPRIME на три месяца и форвардами в рублях указывает на снижение ключевой ставки на 50 б.п. до заседания 6 сентября

- Доходность коротких ОФЗ опустилась ниже ключевой ставки, до 7,4%, что предполагает еще большее снижение ставки

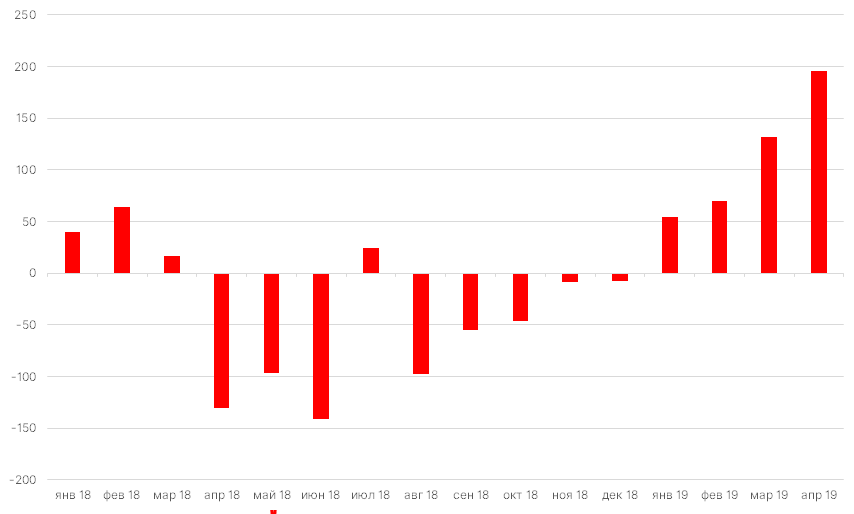

- Приток средств от нерезидентов с начала года составил 452 млрд руб. ($7 млрд), что на 80% компенсирует отток капитала, продолжавшийся с апреля по декабрь 2018 г.

- Краткосрочная валютная ликвидность вернулась к уровням апреля и мая 2018 г. благодаря росту средств на корреспондентских счетах и их притоку от экспортеров и нерезидентов для покупки ОФЗ

Ключевые глобальные факторы в пользу снижения ставки

- Растущая привлекательность керри-трейд ввиду высоких реальных ставок и фундаментальной привлекательности российских эмитентов на фоне ограниченно экономического роста

- С начала года рубль вышел в лидеры роста к доллару (+7%) вопреки высокой волатильности. Локальная валюта стабилизировалась, волатильность опустилась

- Угроза санкций существенно уменьшилась после публикации доклада Роберта Мюллера, и есть надежда на улучшение американо-российских отношений уже на саммите G-20 в Японии

- Россия вернула себе статус тихой гавани, гарантируя инвесторам надежную защиту от внешней волатильности, обусловленной торговыми войнами

Ключевые риски

- Новый всплеск инфляции из-за сезонного роста цен на топливо

- Продажи на развивающихся рынках в связи с возможными санкциями против Турции из-за покупки С-400, политический кризис в Аргентине, который может разрешиться после президентских выборов в октябре, и т.д.

- Угроза новых санкций против России в случае обострения конфликтов вокруг Венесуэлы, Сирии и т.д.

Что покупать?

1. Короткие ОФЗ

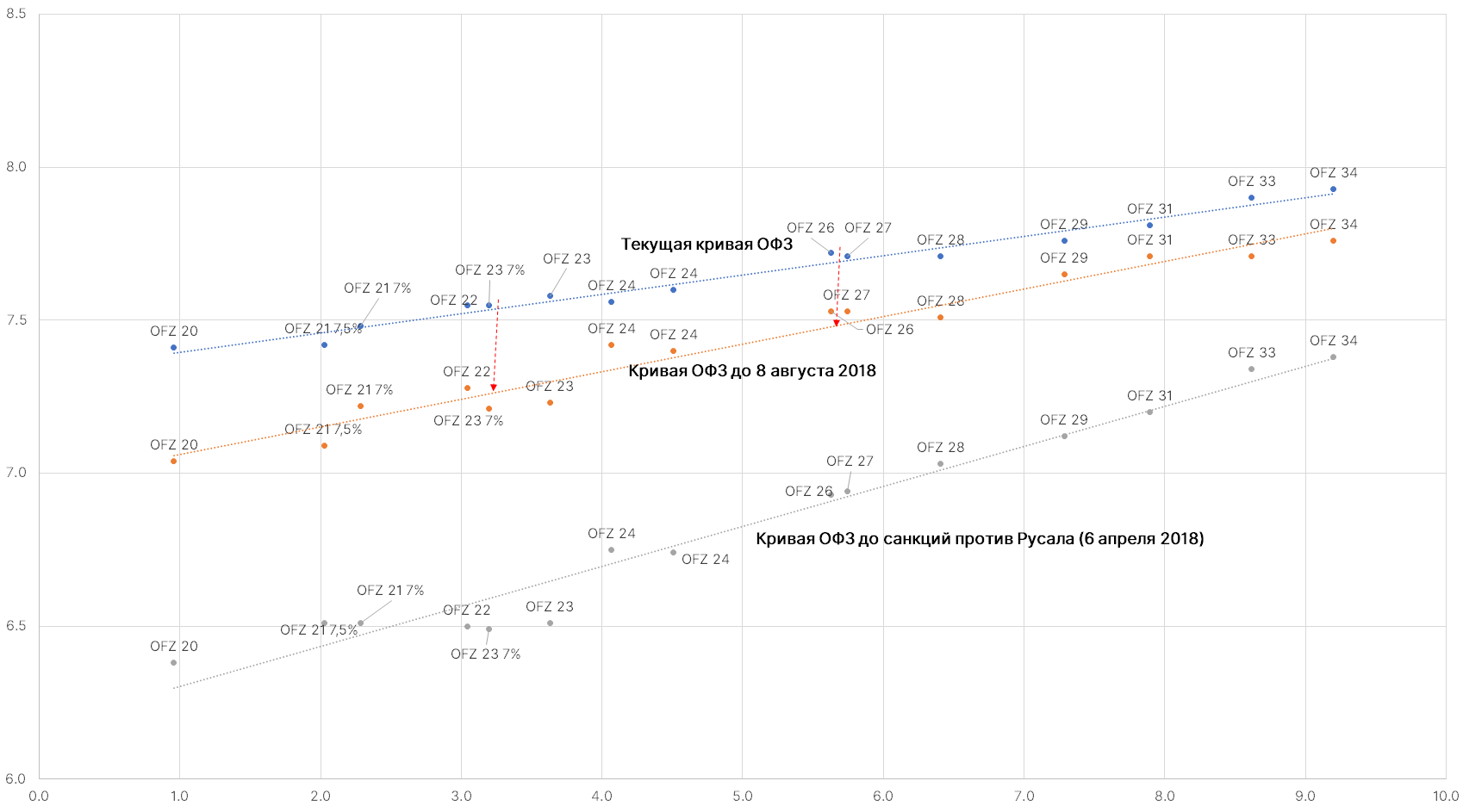

- Короткая кривая выглядит более привлекательной (ОФЗ 2020, ОФЗ 2021 и ОФЗ 2022). Потенциал снижения доходности до уровня, предшествующего продажам в начале августа 2018 г. (санкции против России и Турции) составляет 40 б.п., до уровня начала апреля (санкции против Русала) — 100 б.п.

- Потенциал снижения на длинной кривой более ограничен

- Доходность длинных ОФЗ (ОФЗ 2027, ОФЗ 2029 и ОФЗ 2033) с начала года опустилась на 45 б.п., потенциал ее снижения до уровня начала августа 2018 г. — 10 б.п., до уровня начала апреля 2018 г. — 70 б.п.

- Потенциал роста цены длинных выпусков до уровня начала августа 2018 г. составит в среднем 1–1,5%, до уровня начала апреля 2018 г. — более 4%

2. Локальные бонды

- До начала мая основной потенциал роста доходности был сосредоточен в квазисуверенных корпоративных бумагах инвестиционного уровня. Спред между ними и ОФЗ сузился в три раза

- Потенциал роста доходности высокодоходных и более рисковых эмитентов значительно ограничен. Так, например, спред между рублевыми облигациями Роснефти 23 и ОФЗ 23 составлял 100 б.п., а сейчас сузился до 35 б.п., что соответствуют среднему уровню за 12 месяцев

- Но, учитывая хороший потенциал снижения доходности короткой/средней кривой ОФЗ, бумаги с высоким кредитным рейтингом также продолжат расти в цене и снижаться в доходности

- Мы считаем, что пришла очередь высокодоходных эмитентов, которые торгуются с высоким спредом. Поэтому мы рекомендуем следующие выпуски:

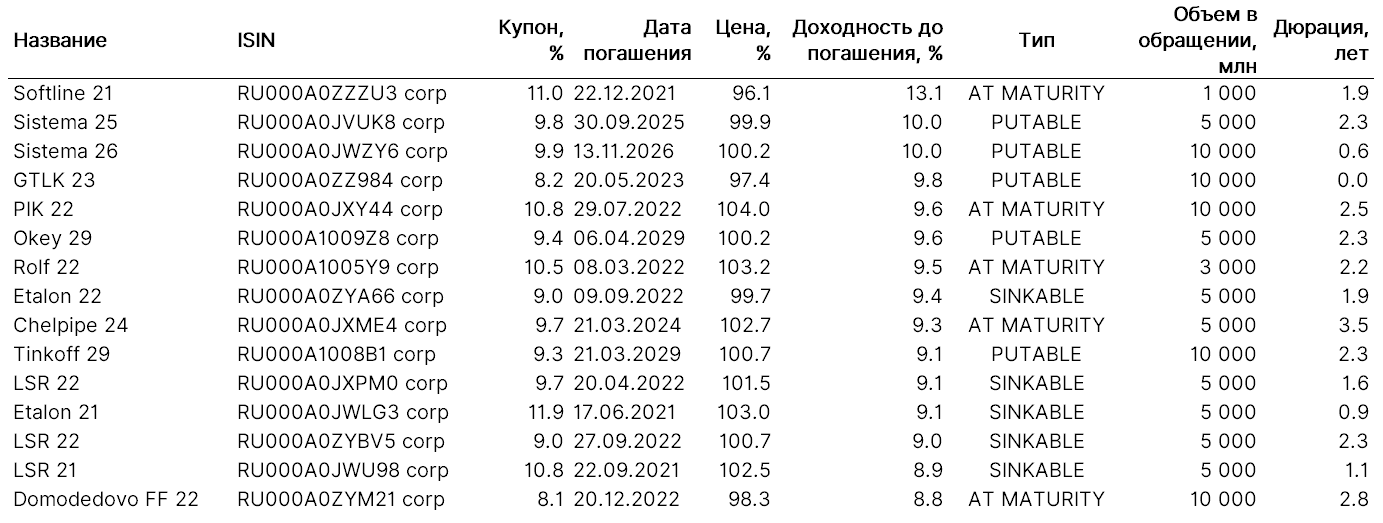

Источник: Bloomberg, ITI Capital

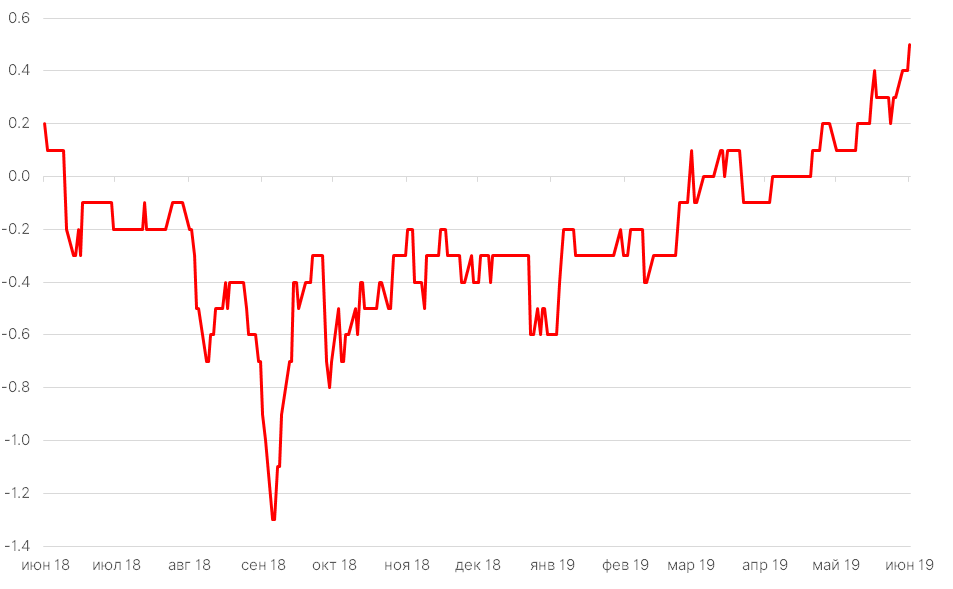

Ожидания рынка по снижению ключевой ставки на ближайшие три месяца

Источник: Bloomberg, ITI Capital

Приток нерезидентов в ОФЗ с 2018 г., млрд руб.

Источник: ЦБ РФ, ITI Capital

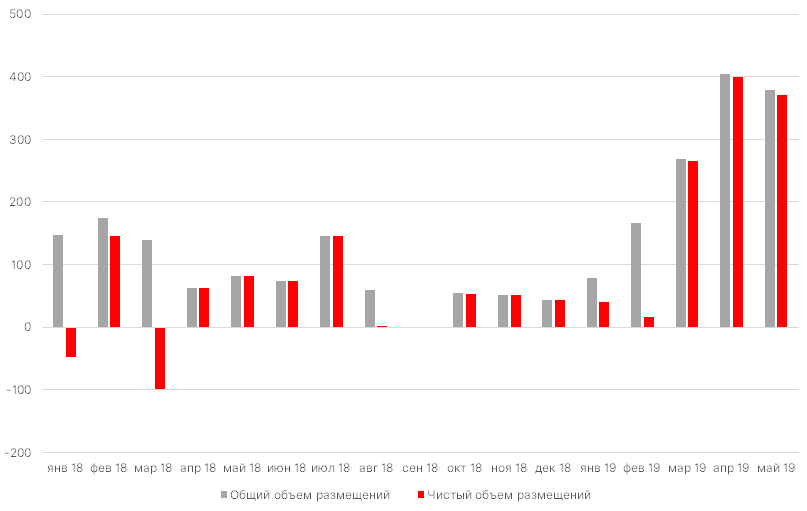

Объем размещений ОФЗ с начала года превысил 1 трлн руб., обновив исторический максимум, как следствие высокого спроса со стороны локальных игроков и нерезидентов.

Источник: Минфин России, ITI Capital

Динамика рубля с начала года и фундаментальная привлекательность

Источник: Bloomberg, ITI Capital

Реальные ставки, %

Источник: Bloomberg, ITI Capital

Кривая ОФЗ России

Источник: ЦБ России, ITI Capital