Рыночные индикаторы

Рынки

В фокусе сегодня:

Индекс PMI производственного сектора США опустился в сентябре с августовских 49,1 п. до 47,8 п. против прогнозируемого повышения до 50,1 п., что стало самым низким значением с июня 2009 г., оказав давление на рынки.

- EIA представит статистику по запасам сырой нефти

- Число рабочих мест в несельскохозяйственном секторе США за сентябрь от ADP, прогноз +140 тыс.

- Данные по розничным продажам в Гонконге за сентябрь будут опубликованы позднее в среду

- В Китае и Индии не проводятся торги по случаю национальных праздников

Мы считаем, что российский рынок откроется в минусе ввиду вчерашнего падения нефти и американских индексов.

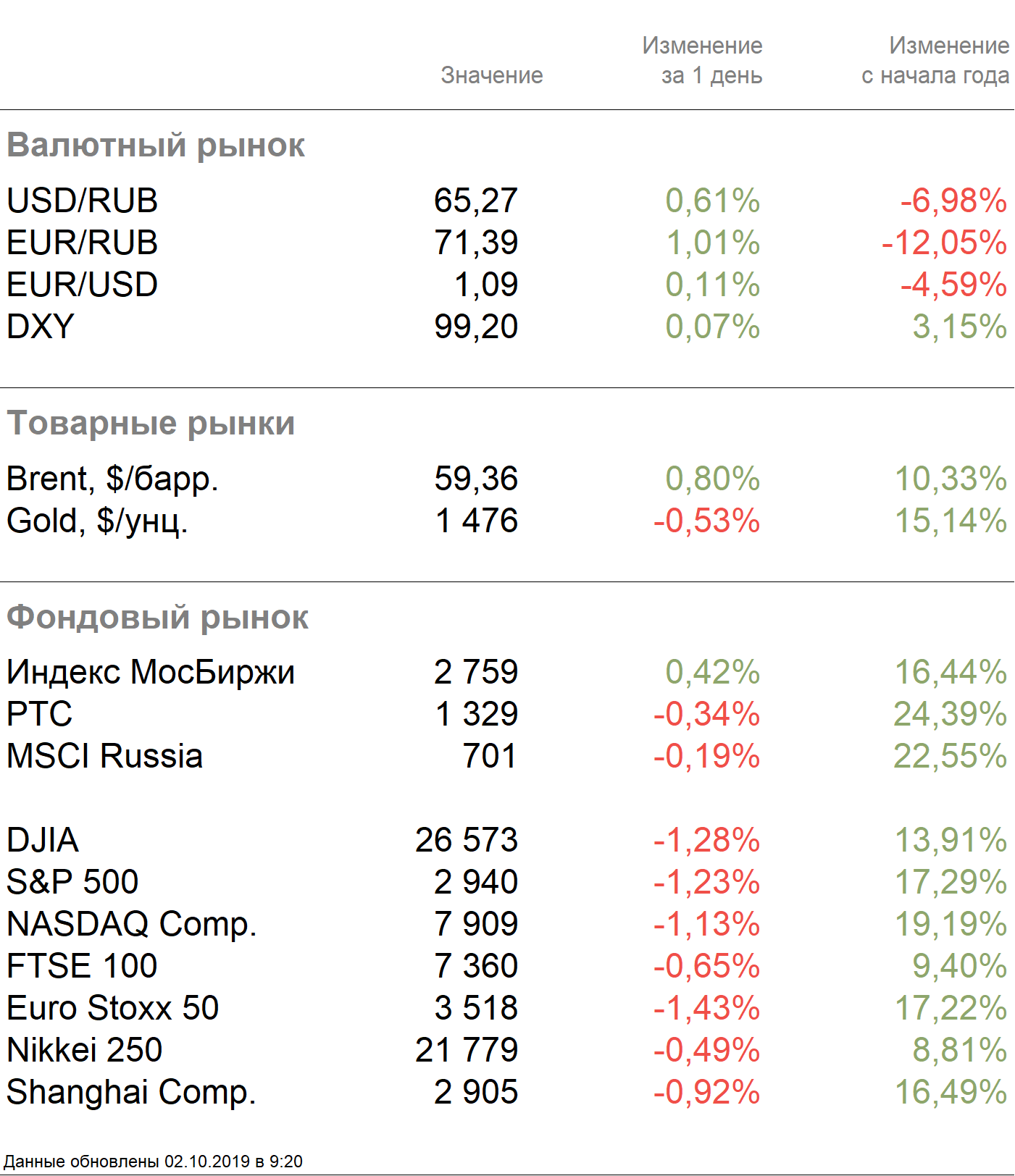

Во вторник индекс Мосбиржи прибавил 0,42%, а РТС снизился на 0,34%. Разнонаправленная динамика российского рынка была обусловлена колебанием нефтяных котировок, негативом на глобальных площадках. Рубль ослаб к доллару и евро до 65,27 руб. и 71,39 руб. соответственно.

После трехдневного падения Brent восстанавливается на утренних торгах во вторник, прибавив 0,8%, до $59,36/барр., после выхода данных API, согласно которым запасы нефти в США неожиданно сократились на 5,9 млн барр. против прогнозируемого увеличения на 1,6 млн барр. На текущий момент стоимость сырья находится вблизи уровня, который был до нападений на саудовские нефтяные объекты 14 сентября, в связи с полным восстановлением добычи Saudi Aramco и негативными макроэкономическими сигналами по ведущим мировым экономикам.

Золото дешевеет утром на 0,2%, до $1476/унция. Доходность десятилетних казначейских облигаций США, наоборот, повышается на 1,14 п.п., до 1,66%.

Во вторник фондовый рынок США закрылся в минусе ввиду негативных статданных, вызвавших опасения относительно замедления роста глобальной экономики. Dow Jones снизился 1,26%, S&P 500 — на 1,23%.

Активность на азиатских площадках сохраняется негативно-умеренная, поскольку торги в Китае и Индии не проводятся по случаю национальных праздников. Японcкий Nikkei снизился на 0,49% из-за волнений относительно замедления мировой экономики.

Негативной новостью для азиатского рынка стали два пуска баллистических ракет Северной Кореей. Правительство Японии выразило протест Пхеньяну поскольку считает данные действия нарушением резолюций Совета безопасности ООН.

Euro Stoxx 50 потерял 1,43% во вторник на фоне статданных.

Потребительские цены в еврозоне в сентябре выросли на 0,9% г/г, что стало минимальным темпом роста с ноября 2016 г.

Производственный PMI Великобритании в сентябре неожиданно повысился с августовских 47,4 п. до 48,3 п., что стало максимальным уровнем за четыре месяца. Рынок ожидал снижения показателя до 47-47,1 п.

DXY повысился на 0,05%, S&P 500 futures дорожает на 0,18%.

Новости

Газпром сообщил об увеличении объема добычи газа в январе-сентябре текущего года на 1% г/г, до 368 млрд куб. м. Экспорт компании в страны дальнего зарубежья за тот же период снизился на 3,1% г/г, до 144,6 млрд куб. м, что свидетельствует о замедлении сокращения экспортных поставок по сравнению с предыдущим месяцем. Спрос на газ компании на внутреннем рынке практически не изменился (+0,3%). Нейтральная новость для акций Газпрома, по нашему мнению.

Компания Юнипро сообщила об урегулировании судебных споров с Русалом и отказе последнего от требования возврата платежей по договорам дополнительной мощности в размере 385,85 млн руб. Русал в результате получит скидку на поставку электроэнергии, которая постепенно покроет всю сумму претензий, сообщил Коммерсант. Размер скидки и срок ее действия стороны не комментируют.

Новость маржинально позитивна для Русала, поскольку общая сумма скидки составляет около 1% от годовых затрат на электроэнергию. Достижение договоренностей с Русалом – положительная новость и для Юнипро (386 млн руб. представляют всего 0,5% выручки компании за прошлый год); однако положительный исход дела для Русала оставляет возможность другим крупным потребителям энергии последовать его примеру и потребовать компенсации своих сверхрасходов, связанных с аварией на Березовской ГРЭС в 2016 г.

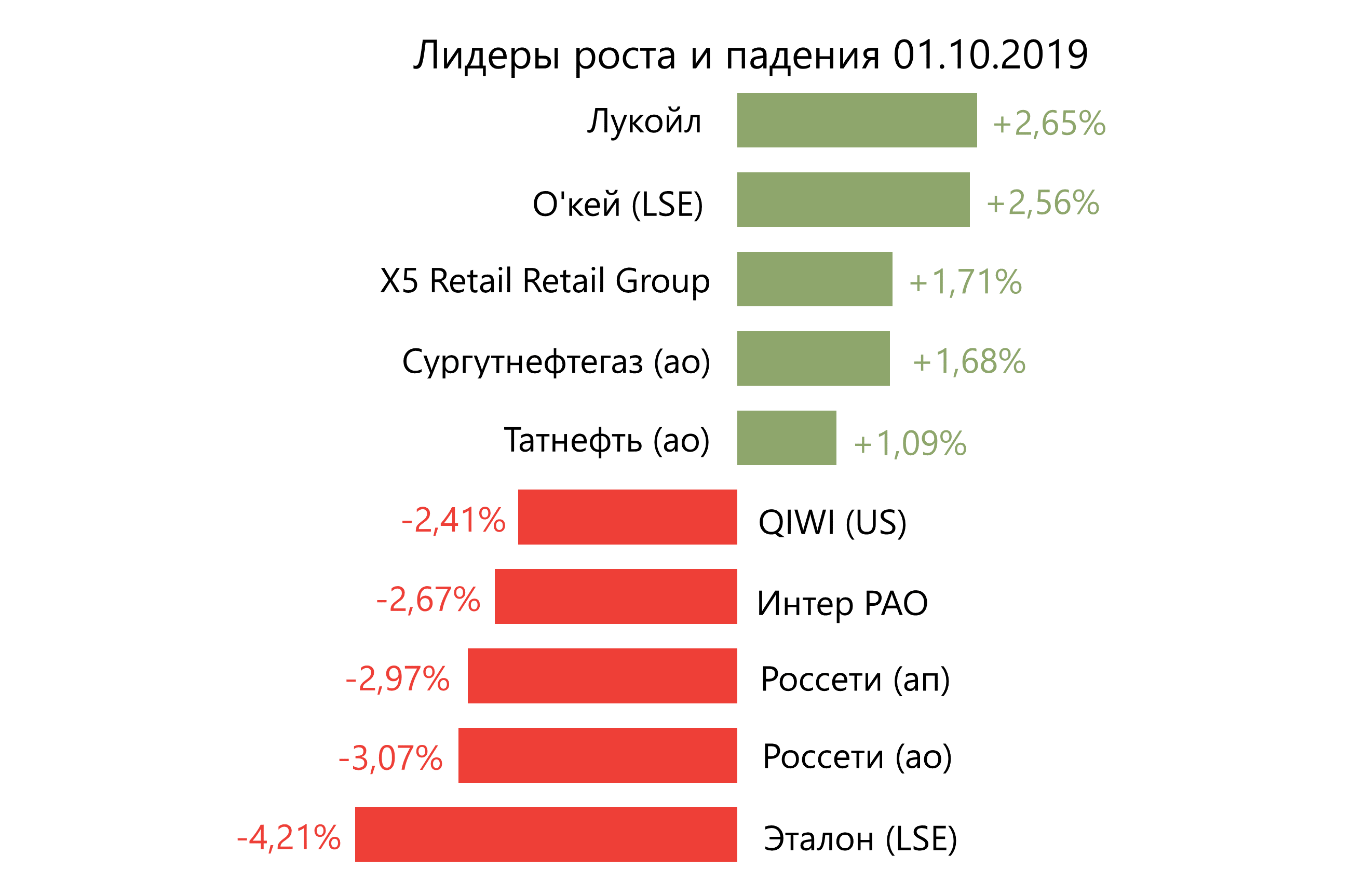

Лукойл объявил о запуске новой программы выкупа своих акций в объеме $3 млрд, срок действия программы – с 1 октября 2019 г. по 30 декабря 2022 г. Предыдущую программу такого же объема компания успешно завершила за один год и по результатам уменьшила уставный капитал на 35 млн акций, что потенциально увеличивает размер дивиденда на акцию и позитивно для котировок компании, на наш взгляд.

Мечел принял оферту Газпромбанка на выкуп 34% из принадлежащих банку 49% в Эльгинском угольном проекте. Ранее А-Проперти подавала в ФАС ходатайство о покупке всей доли Газпромбанка, в связи с чем Мечел, владеющий 51% Эльги, имел преимущественное право покупки.

Акции Мечела реагировали разнонаправленно (ао: -2,3% вчера, +1,2% сегодня), поскольку возможность финансирования сделки Мечелом остается под сомнением, принимая во внимание высокую долговую нагрузку компании и переговоры о реструктуризации текущей задолженности со Сбербанком.