Волатильность на рынках усилится

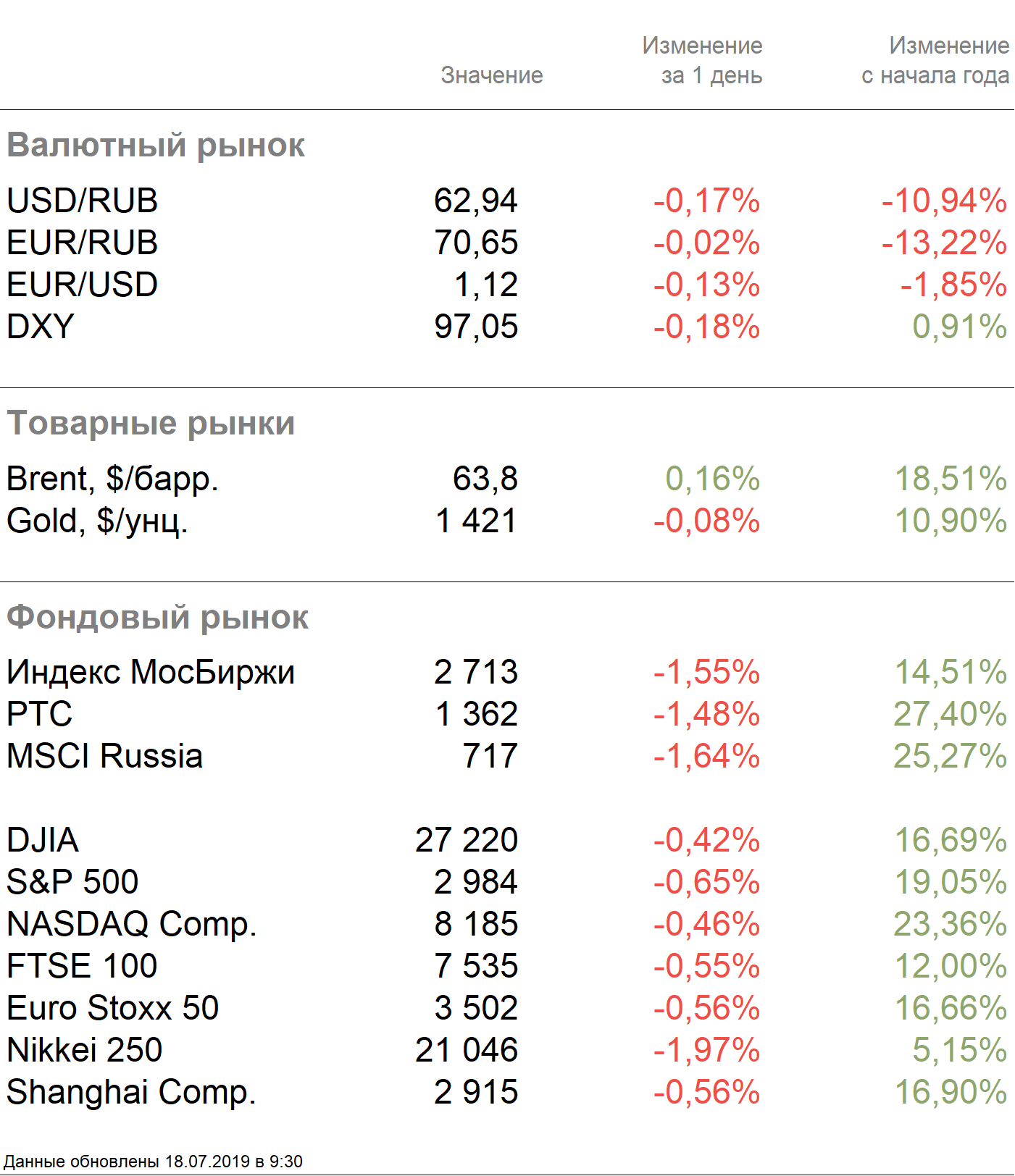

Рыночные индикаторы

Рынки

Без дивидендов начинают торговаться Транснефть ап и наступает дата отсечки для бумаг бумаг Сургутнефтегаз ао, ап, АФК Системы, Газпрома, Мечела, Обуви России, ТМК.

Отчётность представят Morgan Stanley, Union Pacific, Snap, Honeywell.

Операционные результаты опубликуют М.Видео, Детский мир, X5 Retail Group, Русгидро, Алроса.

По нашим оценкам, сегодня российский рынок откроется в минусе ввиду неопределённости из-за торговых войн и слабой отчётности компаний США.

В среду российский рынок закрылся на отрицательной территории. Индекс Мосбиржи потерял 1,55%, РТС — 1,48%.

Рубль укрепился к доллару и евро до 62,93 руб. и 70,65 руб. соответственно ввиду налогового периода, пик которого придется на 25 июля.

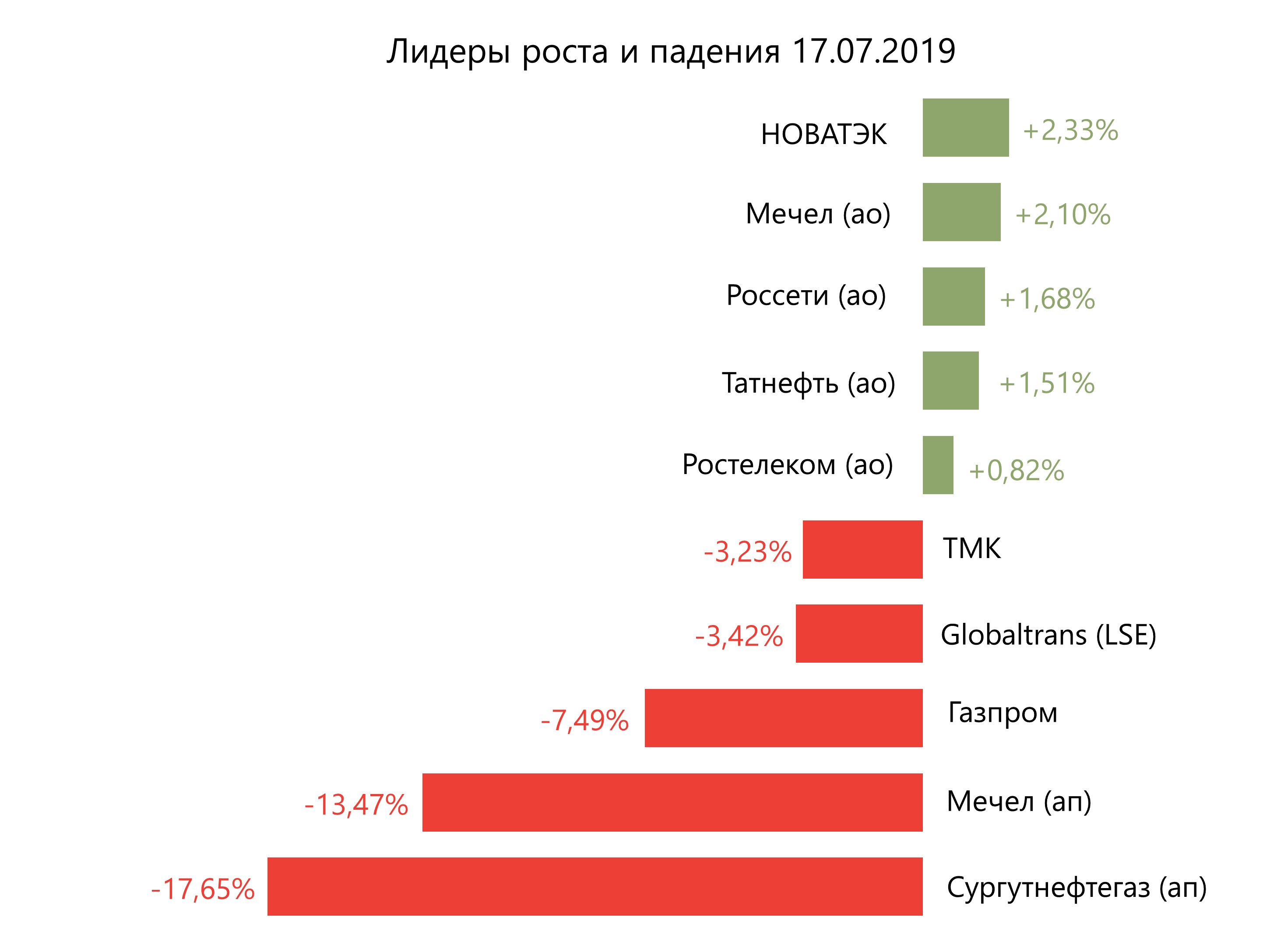

В числе аутсайдеров оказались Сургутнефтегаз ап (-17,65%), Мечел ап (-13,47%), Газпром (-7,49%), Globaltrans (-3,42%), ТМК (3,23%).

Лидерами роста стали Новатэк (+2,33%), Мечел ао (+2,1%), Россети ао (+1,68%), Татнефть ао (+1,51%), Ростелеком ао (+0,82%).

Brent вчера потерял в цене 1,1%, подешевев до $63,6/барр., несмотря на данные EIA о снижении запасов нефти в США на 3,12 млн барр. против ожидаемого сокращения на 2,9 млн барр. Однако запасы бензина в США резко выросли на прошлой неделе, что указывает на слабый спрос в пиковый сезон продаж. Утром в четверг Brent незначительно дорожает.

Американские площадки закрылись в среду в минусе. Dow Jones потерял 0,42%, S&P 500 — 0,65%. Спрос на риск снижается. Доходность 10-летних и 30-летних облигаций выросла более чем на 7 б.п., до 2,06% и 2,57% соответственно.

CSX представила слабую финансовую отчётность. Выручка составила $3,06 млрд против ожидаемых $3,14 млрд. Чистая прибыль компании также оказалась ниже прогнозов и составила $870 млн. Кроме того, в компании заявили, что ожидают уменьшения годовой выручки на 1–2%.

Слабые результаты CSX вызвали опасения, что затянувшиеся торговые войны между США и Китаем могут оказать значительный негативный эффект на доходы компаний США.

E-bay отчиталась о росте выручки за 2К19 на 2% г/г, до $2,7 млрд. Чистая прибыль компании составила $402 млн (-37,4% г/г).

Bank of America увеличил выручку во 2К19 на 2,4% г/г, до $23,08 млрд, показатель оказался ниже консенсус-прогноза $23,11 млрд, чистая прибыль в апреле-июне выросла до $7,11 млрд.

United Airlines сообщили об увеличении выручки за 2К19 на 6%г/г, до $11,4 млрд. Чистая прибыль в апреле-июне подскочила на 54% г/г, до $1,05 млрд.

Чистая прибыль Netflix во 2К19 упала на 30% г/г, до $271 млн в условиях снижения числа клиентов сервиса потокового видео в США и новых подписчиков за рубежом ниже целевого уровня.

США исключили Турцию из программы F-35 из-за покупки С-400.

Покупки недвижимости нерезидентами в США c апреля 2018 г. по март 2019 г. упали на 36% в основном из-за ухода китайских покупателей.

Азиатские индексы снижаются вслед за негативной динамикой на рынках США, обусловленной опасениями того, что торговая война между США и Китаем может повредить корпоративным доходам. Nikkei потерял 1,97%, Shanghai — 0,56%.

Европейские площадки закрылись в минусе в среду после выхода статданных по инфляции в еврозоне и Великобритании. Euro Stoxx 50 снизился на 0,56%.

В еврозоне инфляция в июне составила 1,3% г/г против предварительных 1,2%.

Потребительские цены (индекс CPI) в Великобритании в июне ожидаемо повысились на 2% г/г.

Член правления ЕЦБ Бенуа Кёре сообщил, что совет директоров регулятора готов принимать необходимые меры с целью приближения инфляции в еврозоне к 2%. Совет управляющих ЕЦБ отложил повышение ставок как минимум на год на заседании 5–6 июня, но риторика Марио Драги направлена на принятие мер по стимулированию экономики. Следующее заседание ЕЦБ состоится 24–25 июля.

Продажи автомобилей в Европе — 27 стран ЕС (без Мальты), а также Исландии, Норвегии и Швейцарии — резко сократились в июне. Количество зарегистрированных новых автомобилей снизилось на 7,9% г/г, до 1,491 млн машин, что оказалось сильнейшим падением с декабря 2018 г.

DXY снизился на 0,12%, S&P 500 futures — на 0,21%.

Новости

Группа Эталон опубликовала операционные результаты за 2К19 и 1П19, согласно которым во 2К19 количество новых контрактов увеличилось на 21% г/г, до 3,06 тыс., продажи по которым выросли на 35% г/г, до 18,78 млрд руб. (154 257 кв. м). Денежные поступления выросли на 31% г/г, до 19,18 млрд руб. Средняя цена за квадратный метр составила 121 759 руб., (+13% г/г). Средняя цена квадратного метра жилой недвижимости составила 146 524 руб. (+22% г/г).

В 1П19 Группа увеличила количество новых контрактов на 28% г/г, до 6,53 тыс., продажи по которым выросли на 41% г/г, до 38, 73 млрд руб. (322 212 кв. м). Денежные поступления выросли на 56% г/г, до 42,81 млрд руб. Средняя цена за квадратный метр составила 143 088 руб., (+22% г/г). Чистый долг по состоянию на 30 июня 2019 г. составил 3,988 млрд руб.

Ранее сообщалось, что Эталон в 2019 г. планирует увеличить продажи на 16% г/г, до 80 млрд руб., 700 тыс. кв. м недвижимости (+11% г/г).

Группа ЛСР опубликовала операционные результаты за 2К19 и 1П19. Стоимость заключенных новых договоров во 2К19 снизилась на 6% г/г, до 18 млрд руб., а объём составил 160 тыс. кв. м. Введено в эксплуатацию 97 тыс. кв. м чистой продаваемой площади (+10% г/г). Продажи в Москве выросли на 2% г/г, до 8 млрд руб., продажи в Санкт-Петербурге снизились на 16% г/г, до 9 млрд руб., количество контрактов сократилось на 23% г/г, до 90 тыс. кв. м. Продажи в Екатеринбурге снизились на 32% г/г, до 2 млрд руб.

За 1П19 Группа стоимость заключенных новых договоров выросла на 6% г/г, до 38 млрд руб., а объём составил 368 тыс. кв. м, средняя цена реализованной недвижимости выросла на 18% г/г, до 114 тыс. руб./кв. м. Доля заключенных контрактов с участием ипотечных средств составила 48%. Введено в эксплуатацию 160 тыс. кв. м чистой продаваемой площади (+31% г/г), что соответствует утвержденным планам компании. Объем площадей, выведенных в продажу, составил 603 тыс. кв. м, (+39% г/г). Продажи в Москве выросли на 49% г/г, до 16 млрд руб., продажи в Санкт-Петербурге снизились на 8% г/г, до 18 млрд руб., количество контрактов сократилось на 15% г/г, до 176 тыс. кв. м. Продажи в Екатеринбурге упали на 32% г/г, до 3 млрд руб.

Северсталь заключила сделку с Новатэком на поставку газа со сроком исполнения обязательств до конца 2023 г. Размер сделки — около 55 млрд руб. Объемы поставок не разглашаются.

НЛМК увеличит мощности по производству стали на 1 млн т. Компания начала строительно-монтажные работы в рамках одного из ключевых проектов Стратегии 2022 г. — полной реконструкции машины непрерывного литья заготовок (МНЛЗ) № 9. Новая машина позволит повысить производительность агрегата с 0,8, до 1,8 млн т стали/год (10,2% от производства стали группы НЛМК за 2018 г.) Инвестиции в проект составят 12 млрд руб. Завершение строительства МНЛЗ и начало выпуска новой продукции планируется в декабре 2019 г.

Транснефть опубликовала промежуточную отчетность по РСБУ за 1П19. Выручка компании увеличилась до 470,8 млрд руб. (+4,6% г/г), при этом прибыль от продаж сократилась в 2,7 раза г/г, до 20,6 млрд руб., из-за более высоких темпов роста себестоимости. Чистая прибыль компании выросла до 18,9 млрд руб. (в 4,5 раза г/г ) в связи с улучшением сальдо прочих доходов и расходов и снижением расходов по налогу на прибыль.

Россети договорились с Кемеровской областью о вложении в регион 18 млрд руб. инвестиций в течение девяти лет. Компаний планирует консолидировать местные муниципальные, государственные сети и в течение трех-четырех лет довести долю присутствия в регионе до 70%.