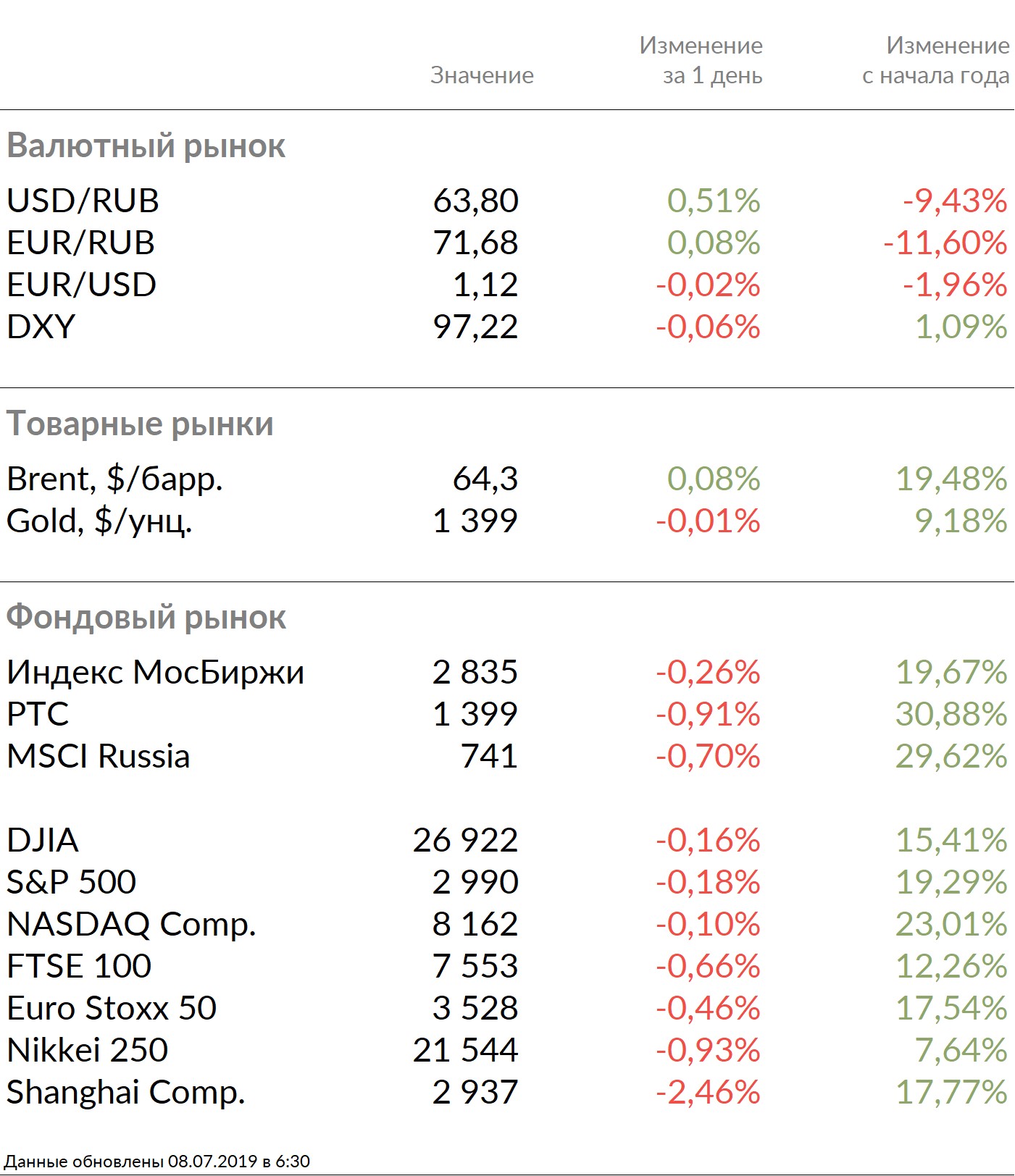

Рыночные индикаторы

Рынки

Сегодня последний день для покупки акций Фосагро и ЛСР, чтобы получить дивиденды (Т+2), дата отсечки наступает для бумаг Энел России, Россетей ао, ап.

Календарь дивидендов

- В пятницу вышла сильная статистика по количеству рабочих мест в США

- Сегодня состоится выступление главы ЦБ Японии

- В 16:00 по Москве будут опубликованы данные по индексу потребительских цен России

По нашим ожиданиям, сегодня рынок откроется в плюсе.

Российский рынок акций завершил торговую сессию пятницы снижением. Индекс Мосбиржи потерял 0,26%, РТС — 0,91%.

Рубль ослаб к доллару и евро до 63,8 руб. и 71,68 руб. соответственно. Рубль продолжит снижаться ввиду конвертаций от дивидендных выплат в валюту и покупки валюты минфином. Поддержку доллару оказал сильный рост рабочих мест в США в июне, предполагающий, что ФРС не будет активно снижать процентные ставки в конце июля. Рабочая статистика и новые торговые переговоры между США и Китаем уменьшают вероятность снижения ставки. Мы считаем, у ФРС нет веских причин снижать показатель в июле.

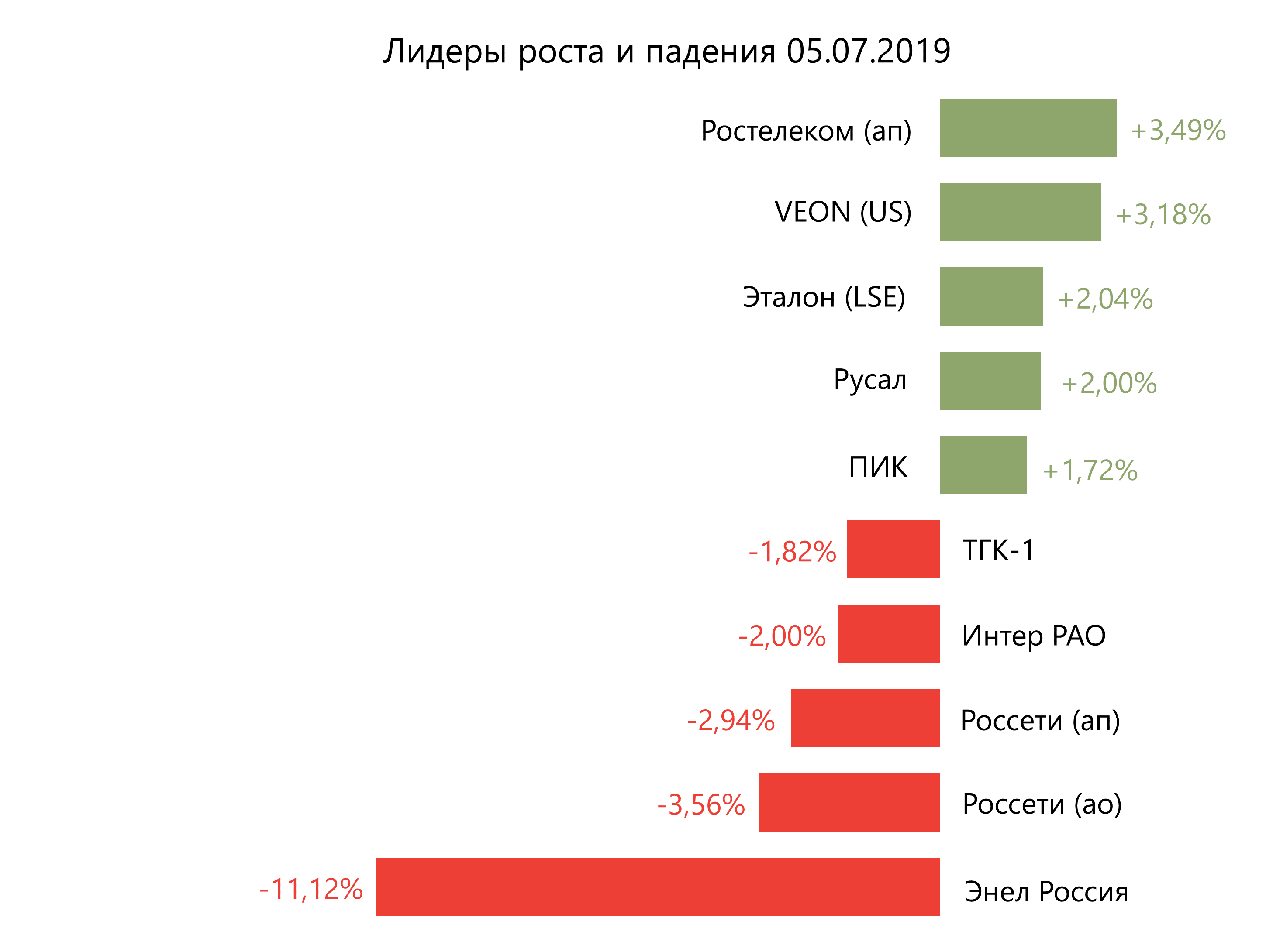

В числе аутсайдеров оказались Энел Россия (-11,12%), Россети ао (-3,56%) и Россети ап (-2,94), Интер РАО (-2%), ТГК-1 (-1,82%).

В список лидеров вошли Ростелеком ап (+3,49%), Veon (+3,18%), Эталон (+2,04%), Русал (+2%), ПИК (+1,72%).

Brent на утренних торгах понедельника подорожал до $64,3/барр. после выхода данных о снижении добычи нефти ОПЕК. В июне добыча составила 29,6 млн барр./ сутки, что оказалось самым низким показателем с 2014 г. Рост производства в Саудовской Аравии не компенсировал сокращение в Иране и Венесуэле из-за санкций США.

Золото торгуется в понедельник на уровне $1400/унция. Неопределённость в разрешении торгового конфликта между США и Китаем и противостояние между США и Ираном, по нашим оценкам, будут способствовать дальнейшему росту цен на металл, цель на конец года — $1,5 тыс /унция. Поэтому мы рекомендуем сохранять позиции в Полюс Золото (ссылка на торговую идею).

Американские площадки закрылись в пятницу в минусе. Негативное влияние на рынок оказали сильные статистические данные по рынку труда США, снизившие ожидания по скорому смягчению денежно-кредитной политики ФРС. Dow Jones потерял 0,16%, S&P 500 — 0,18%.

По данным министерства труда США, количество рабочих мест в стране в июне увеличилось до 224 тыс. человек, что оказалось выше прогнозируемого роста до 160 тыс. человек. Рост безработицы в США в июне составил 3,7% против 3,6% в мае. Данные могут способствовать снижению ставки ФРС на 0,25 б.п.

Азиатские площадки торгуются в понедельник в негативной динамике вслед за снижением ожиданий по смягчению денежно-кредитной политики ФРС. Nikkei потерял 0,93%, Shanghai — 2,46%.

Турецкая лира упала до уровня двухнедельных минимумов после того, как президент страны в выходные уволил управляющего центрального банка.

Первая партия приобретенных Анкарой российских систем С-400 была погружена на грузовые самолеты в воскресенье и прибудет в Турцию в течение недели. Ранее США сообщили о том, что готовы ввести санкции против страны после доставки системы в Турцию.

Европейские рынки завершили торги в пятницу в минусе вслед за негативной статистикой из Германии. По данным министерства экономики ФРГ, количество заказов промышленных предприятий в стране в мае упало на 2,2% м/м. против ожидаемого снижения на 0,1%. Данные могут способствовать смягчению политики ЕЦБ.

Акции производителей полупроводников упали после того, как Samsung Electronics опубликовала негативный прогноз по прибыли, согласно которому операционная прибыль компании в апреле — июне снизилась на 56% г/г, до $5,6 млрд. Также компания ожидает, что выручка снизится примерно на 4% г/г, до $47,89 млрд.

DXY снизился на 0,06%, S&P 500 futures — на 0,12%.

Новости

Сбербанк опубликовал финансовые результаты по РСБУ за июнь и 1П19. Чистая прибыль банка за июнь выросла на 22,2% г/г, до 75,1 млрд руб. В июне корпоративным клиентам выдано кредитов на 787 млрд руб., всего за 1П19 — 4,8 трлн руб., частным — 250 млрд руб., за 1П19 — 1,5 трлн руб. (+2,7% г/г). Привлеченные средства физических лиц выросли за месяц на 0,4%, до 13,2 трлн руб.

Чистый процентный доход в январе—июне 2019 г. сократился на 0,8% г/г, до 615,1 млрд руб. Чистый комиссионный доход увеличился на 6,6% г/г, до 212,3 млрд руб. Чистая прибыль увеличилась на 11,7% г/г, до 444,2 млрд руб.

ВТБ увеличил свою долю в капитале группы ПИК с 7,57%, до 23,05%, или 3,3 тыс. акций (+15,48%).

Транснефть 6-7 июля подключит принадлежащий Роснефти Комсомольский НПЗ к ВСТО. Ранее компании согласовали тариф на 14,5 лет на транспортировку до 8 млн т. нефти в год по отводу от ВСТО на Комсомольский НПЗ на 49,5 млрд руб. С 8 июля Транснефть начнет заполнение подводящих к НПЗ трубопроводов, а с 9 июля — комплексное опробование.

Первый заместитель председателя правления Сбербанка Лев Хасис сообщил, что Сбербанк планирует закрыть сделку по продаже Denizbank в течение месяца. В рамках соглашения Emirates NBD приобретет 99,85% акций Denizbank у Сбербанка. Стоимость сделки в соответствии с апрельским договором составляет 15,48 млрд турецких лир.

Суд Англии и Уэльса заморозил $145 млн дивидендов Nord Stream при их выплате Газпрому в рамках иска украинского Нафтогаза. В качестве гарантий выполнения требований суда, Газпром обязан перевести эти деньги на счет британского суда.

Татнефть покупает розничную сеть топливного бизнеса у финской компании Neste, состоящую из 75 АЗС (9% от совокупного числа АЗС Татнефти). Сеть находится в Санкт-Петербурге. После купли-продажи сеть до пяти лет будет продолжать работу под финским брендом. Закрытие сделки ожидается к концу 2019 г.

Ростелеком рассматривает возможность дополнительно выпустить 20% акций для расчетов по приобретению 100% Tele2, сообщает Коммерсант. Ориентировочная цена сделки составляет 90 руб./ао (текущая цена бумаг составляет 80,13 руб/акция) и 75,6 руб./ап. (текущая цена акций составляет 65,10 руб./акция). Также сделка может предполагать оплату квазиказначейскими акциями и денежными средствами. В правительство внесен проект указа президента России, предусматривающий обеспечение госконтроля над Ростелекомом при консолидации 100% Tele2.