Инцидент в воздушном пространстве Южной Кореи

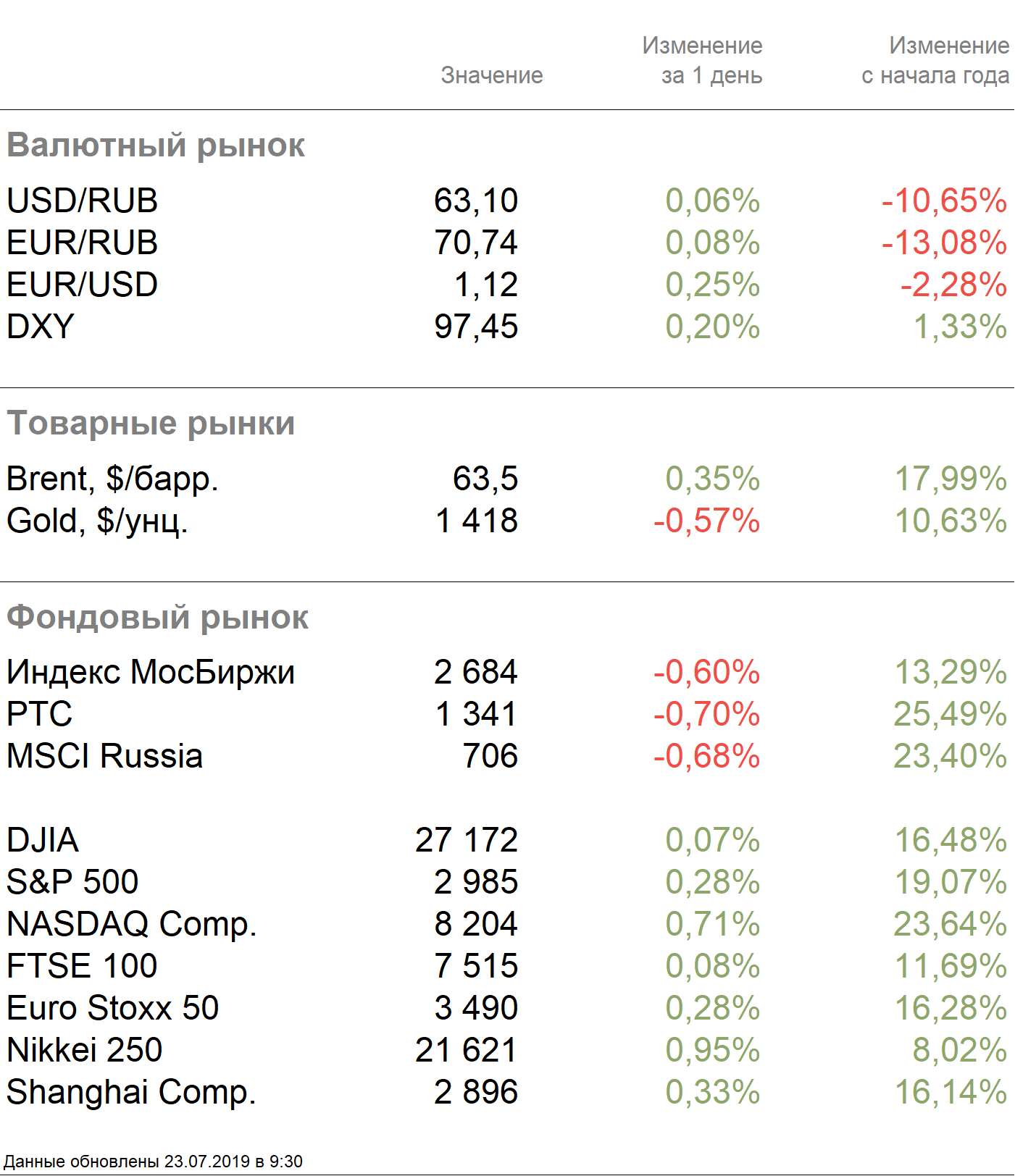

Рыночные индикаторы

Рынки

- Сегодня отчетность за 2К19 представят Ameriprise Financial Inc, Illumina Inc, Xerox Corp, Fifth Third Bancorp, United Technologies Corp, KeyCorp, Biogen Inc, Stanley Black & Decker Inc, Harley-Davidson Inc, Sherwin-Williams Co/The, Lockheed Martin Corp, Coca-Cola Co/The, Whirlpool Corp, Hasbro Inc, Texas Instruments Inc, Travelers Cos Inc/The, Kimberly-Clark Corp., Chipotle Mexican Grill Inc.

- Сегодня будут объявлены результаты голосования на выборах нового премьер-министра Великобритании

- Гуайдо заявил, что 23 июля объявит о новом этапе борьбы за власть в Венесуэле

По нашим оценкам, российский рынок откроется во вторник в минусе ввиду инцидента в Южной Корее.

Торговая сессия понедельника закончилась для российского рынка негативом. Индекс Мосбиржи потерял 0,6%, РТС — 0,7%. Рубль ослаб к доллару и евро до 63,1 руб. и 70,74 руб. соответственно.

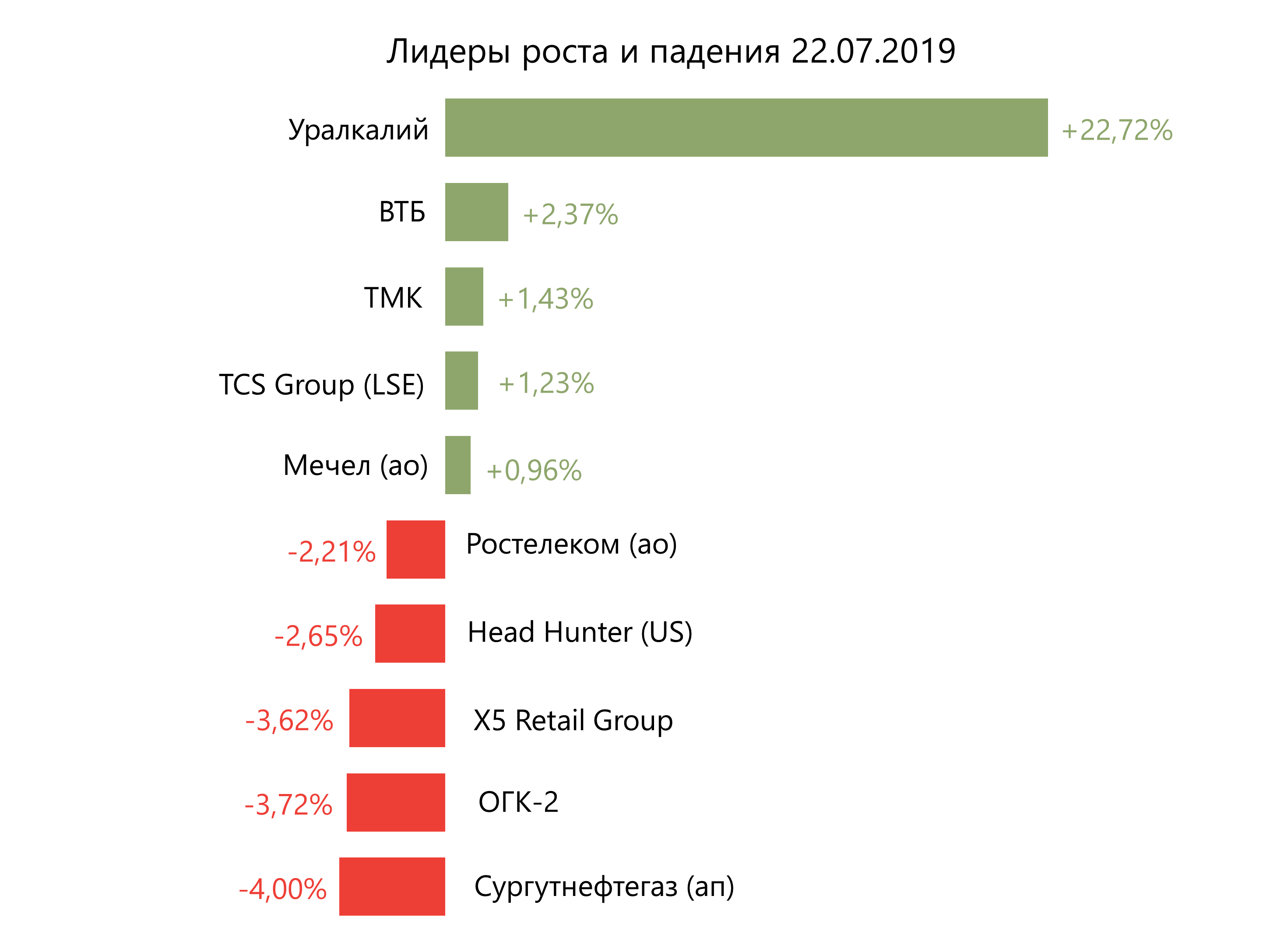

В числе аутсайдеров оказались Сургутнефтегаз ап (-4%), ОГК-2 (-3,72%), X5 Retail Group (-3,62%), Headhunter (-2,65%), Ростелеком ао (-2,21%).

Лидерами роста стали Уралкалий (+22,72%, ВТБ (+2,37%), ТМК (+1,43%), TCS Group (+1,23%), Мечел ао (+0,96%).

Brent на утренних торгах вторника находится на нейтральном уровне $63,6/барр. после роста из-за обострения напряженности на Ближнем Востоке.

Во вторник южнокорейские военные произвели два предупредительных выстрела по российскому военному самолету, который дважды нарушил воздушное пространство Южной Кореи, сообщило министерство национальной обороны страны. Военный самолет Китая также вошел в воздушное пространство Южной Кореи.

Американские площадки закрылись в небольшом плюсе в надежде на более высокие, чем ожидалось, финансовые результаты от ключевых технологических компаний. Dow Jones прибавил 0,07%, S&P 500 — 0,28%.

Дональд Трамп и конгресс достигли соглашения приостановке лимита долга до 31 июля 2021 г.

Соглашение также установит общий уровень расходов на следующие два года как на оборонные, так и на гражданские программы федерального правительства.

Азиатские рынки торгуются во вторник на положительной территории. Nikkei прибавил 0,95%, Shanghai вырос на 0,36%.

Представители США и Китая могут совсем скоро провести встречи для обсуждения торговых вопросов. Китайские компании планируют наращивать закупки сельскохозяйственной продукции и ведут переговоры с американскими производителями, что свидетельствует о готовности КНР соблюдать договорённости.

Huawei Technologies уволила более двух третей из 850 человек в своем исследовательском дивизионе Futurewei Technologies в США после того, как Вашингтон внес компанию в черный список.

В Шанхае 22 июля открылась фондовая биржа Star Market, которая должна стать аналогом американской биржи Nasdaq. По итогам первого дня торгов совокупная капитализация 25 компаний, представленных на площадке, выросла вдвое, во вторник котировки корректируются.

Европейские рынки завершили торги понедельника в плюсе вслед за сильной отчетностью компаний. Euro Stoxx 50 вырос в понедельник на 0,28%.

Ожидается, что во вторник Борис Джонсон будет избран главой правящей Консервативной партии Великобритании и станет следующим премьер-министром страны, цель которого — вывести страну из ЕС в течение трёх месяцев. Повышаются опасения того, что Великобритания может выйти из ЕС без сделки, что привело к падению фунта.

Министр иностранных дел Турции Мевлют Чавушоглу сообщил, что Анкара примет ответные меры, если США введут санкции в отношении Турции из-за покупки российских систем ПВО С-400.

Чистая прибыль UBS оказалась выше ожиданий, составила $1,4 млрд (+8,5% г/г).

DXY прибавил 0,21%, S&P 500 futures — 0,08%.

Новости

НМТП опубликовал финансовые результаты за 1П19 по РСБУ, согласно которым выручка компании увеличилась на 5% г/г, до 14,57 млрд руб. Себестоимость продаж осталась на уровне 1П18 — 4,86 млрд руб. Чистая прибыль компании выросла до 44,8 млрд руб. из-за прочих доходов, детализация по которым в российской отчетности не раскрывается (против 1,47 млрд за тот же период годом ранее). По нашим оценкам, рекордная прибыль обусловлена продажей Новороссийского зернового терминала ВТБ в апреле 2019 г. , банку теперь принадлежит 99,997% НЗТ. Сумма сделки составила 35,5 млрд руб. с возможностью корректировки на величину отклонения оборотного капитала.

Русагро сообщила росте во 2К19 общей выручки до элиминации между сегментами до 41,9 млрд руб. (+135% г/г). Выручка сахарного сегмента достигла 11,1 млрд руб. (+104% г/г) за счет увеличения объемов продаж сахара до 348 тыс. т (+117% г/г). Выручка масложирового бизнеса выросла до 19,4 млрд руб. (+250% г/г) в связи с продолжающимся ростом объемов реализации продукции сегмента. Прочие сегменты также показали существенный рост: мясной сегмент — до 6 млрд руб. (+18% г/г) в результате роста объемов продаж, сельскохозяйственный сегмент — до 4,4 млрд руб. (+153% г/г) в связи с ростом объемов продаж и цен практически по всем видам реализуемой продукции. Выручка нового сегмента молочных продуктов составила 1 млрд руб.

Акрон опубликовал операционные результаты за 1П19. Общий выпуск продукции по группе минеральных удобрений вырос на 4,4% г/г, до 3,2 млн т (без учета внутреннего потребления). Наибольший рост наблюдался по выпуску азотных удобрений — до 2,56 млн т (+23,1% г/г). Производство аммиака составило 1,36 млн т (+6% г/г), сложных удобрений снизилось на 17,3% г/г, до 1,06 млн т. Средние индикативные цены на аммиачную селитру и карбамид в 1П19 демонстрировали позитивную динамику, в то время как цены на аммиак снижались.

Полюс сообщил росте производства золота во 2К19 до 685 тыс. унций (+13,8% кв./кв.) благодаря увеличению производства аффинированного золота на Олимпиаде и Благодатном, началу промывочного сезона на Россыпях и возобновлению операций кучного выщелачивания на Куранахе. В годовом сопоставлении рост добычи составил 13,6% в связи с выходом на проектную мощность Наталкинского ГОКа. Расчетная выручка от продаж золота достигла $886 млн (+20% кв./кв.) при средневзвешенной цене реализации золота $1314/унция. Годовой объем добычи ожидается на уровне 2,8 млн унций золота (за 1П19 добыто 1,29 млн унций).

Новатэк сообщил о закрытии сделок по продаже долей участия в проекте «Арктик СПГ 2» дочернему обществу Китайской Национальной Нефтегазовой Корпорации (CNPC), дочернему обществу CNOOC Ltd. и консорциуму Mitsui и Японской национальной корпорации по нефти, газу и металлам JOGMEC. О сделках было объявлено в июне, стоимость продажи не раскрывается.

Интер РАО планирует продать 50% Экибастузской ГРЭС-2 в Казахстане ее второму совладельцу «Самрук-Энерго» за $20 млн, что оказалось ниже первоначальных оценок, заложенных самой компанией. Сроки завершения сделки не разглашаются. В соответствии с договоренностями, Самрук-Энерго возьмет на себя поручительства по кредитам компании в размере $385 млн перед Евразийским банком развития и ВЭБом, сообщает Коммерсант.

Добыча нефти и газового конденсата в России за период с 1 по 21 июля составила 11,05 млн барр./сутки, против июньских 11,15 млн барр./сутки, сообщили Reuters источники, знакомые со статистикой, и подтвердили расчеты агентства. Производство Роснефти без учета СП снизилось 1-21 июля на 4% к среднему уровню июня, в том числе на Юганскнефтегазе добыча сократилась на 11%.