В этому году планируется первое заседание ЦБ России по ключевой ставке. Пресс-релиз и среднесрочный прогноз будет опубликован в пятницу, 7 февраля, в 13:30. Пресс-конференция ожидается в 15:00.

Мы считаем, что ЦБ примет решение о снижении ключевой ставки на 25 б.п., до 6% с 6,25%, на фоне замедления инфляции и снижения инфляционных ожиданий, но ужесточит риторику, которая пока носит нейтральный характер. Наши ожидания совпадает с прогнозами большинства опрошенных экономистов и уже заложены в текущие цены исходя из доходности ОФЗ — у бумаг с дюрацией до пяти лет она ниже 6%. Важно отметить, что после бурного роста в прошлом году с начала 2020 г. ОФЗ показали динамику чуть хуже аналогов в локальной валюте.

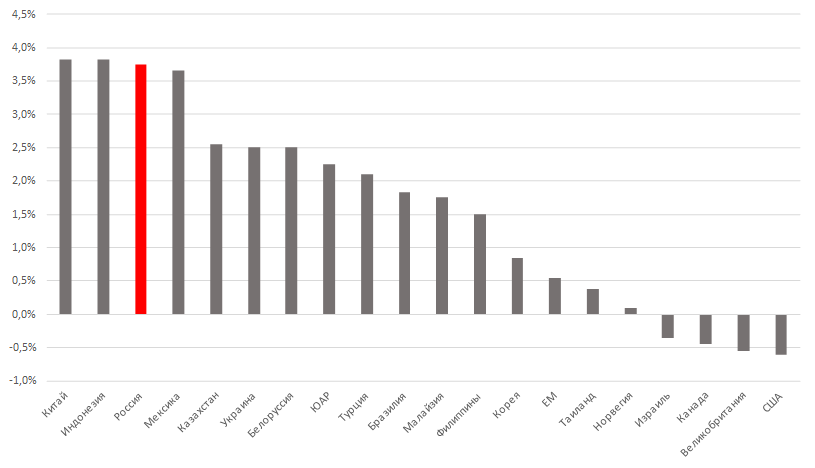

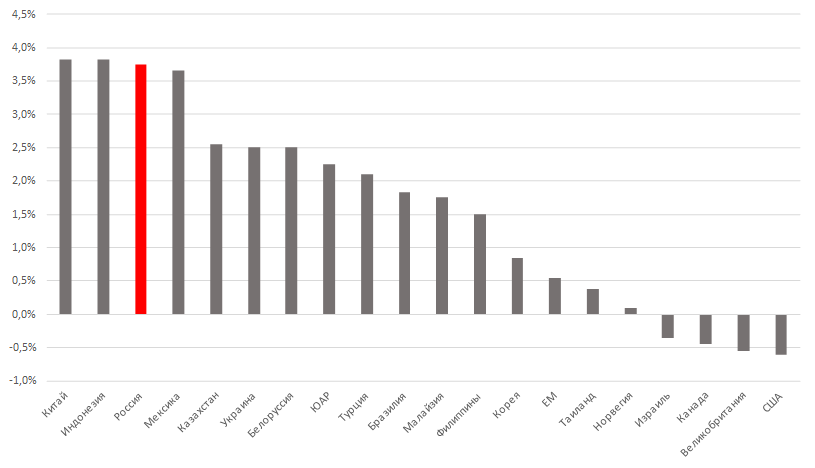

При этом доля нерезидентов на рынке ОФЗ продолжает расти и уже достигла 32,2% на конец года, максимума с марта 2018 г. В случае сохранения ставки мы ожидаем незначительного повышения доходности — на 10 б.п. на среднем и длинном конце кривой. Среди стран с высоким бюджетным профицитом и отношением сальдо счета текущих операций к ВВП на фоне низкого долга и умеренного экономического роста у России сохраняется один из самых привлекательных уровней керри-трейд. Реальная ставка в России — третья по величине в мире (3,8%).

Предыдущее заседание ЦБ состоялось 13 декабря. Во время пресс-конференции председатель Эльвира Набиуллина отметила, что дальнейшее снижение ключевой ставки в первом полугодии будет зависеть от следующих факторов:

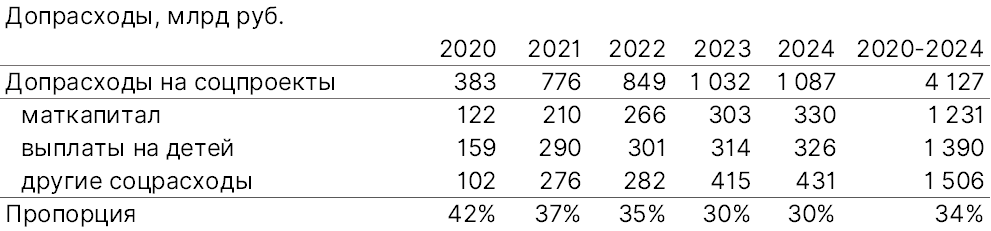

1. Темпы снижения инфляции. Базовый прогноз ЦБ на 2020 г. составляет 3,5–4%, затем инфляция будет находиться у 4%, прогнозирует Набиуллина. В 1К20 темпы инфляции опустятся ниже 3% в связи с эффектом НДС, а во втором полугодии — вернутся к 4%, согласно ожиданиям ЦБ.

Наша оценка: В январе инфляция ожидается на уровне 2,5% на фоне падения потребительского спроса и вялой динамики розничных продаж. Недельная инфляция сохраняется на уровне 0% вторую неделю подряд, несмотря на долгие праздники.

Следовательно, разрыв реального показателя с целевым значением ЦБ в 4% будет только увеличиваться.

Фактическая инфляция и таргетирование инфляции ЦБ России

-165.png)

Источник: ЦБ России, ITI Capital

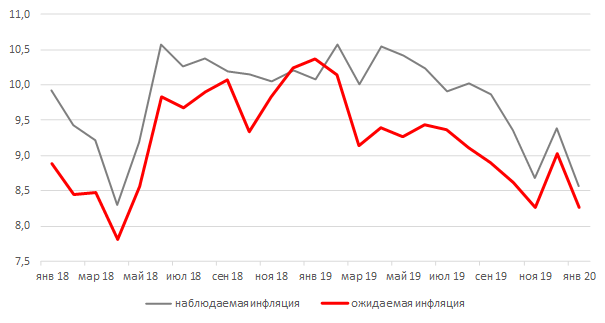

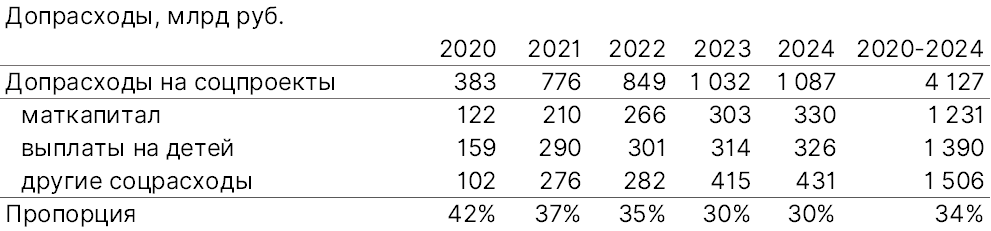

2. Смогут ли расходы на социальные проекты разогнать инфляцию в этом году? По словам главы Минфина Антона Силуанова, дополнительные расходы на демографию до 2024 г. составят 4,1 трлн руб., из них 1,4 трлн руб. (основная часть) — выплаты малоимущим семьям на детей от трех до семи лет и 1,2 трлн руб. — на маткапитал. В этом году планируется дополнительно выделить 383 млрд руб., из них 159 млрд руб. пойдут малоимущим семьям на детей, что напрямую скажется на потреблении, но не сможет существенно повлиять на инфляцию. Всего в 2020 г. объем выплат составит 518 млрд руб., включая новые допрасходы. Соотношение допвыплат малоимущим семьям к общих допрасходам составит в этом году 42% и 35% в среднем — в последующие годы.

Предполагаемые допрасходы на население, млрд руб.

Источник: Минфин России, ITI Capital

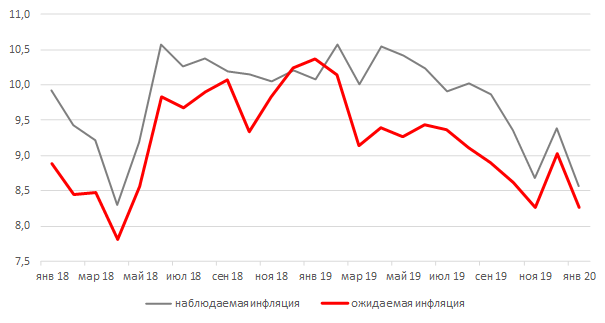

3. Темпы снижения ожиданий населения. Во время последнего заседания ЦБ России Набиуллина отметила, что ожидания населения продолжают снижаться, но находятся выше минимальных значений апреля 2018 г. С декабрьской пресс-конференции ожидаемая инфляция опустилась на 0,7%, до 8,3%, но так же как и наблюдаемая инфляция пока еще выше апрельских уровней. Мы считаем, что снижение инфляционных ожиданий со временем ускорится так же, как и инфляция, наблюдаемая предприятиями.

Источник: ЦБ Россия, ITI Capital

4. Ситуация в экономике. ЦБ ожидал, что темпы роста ВВП в 2019 г. окажутся у верхней границы диапазона 0,8–1,3% (наш прогноз). Рост ВВП в 2019 г. замедлился до 1,3% (в пределах ожиданий ЦБ) с 2,5% в 2018 г. , сообщил Росстат. Таким образом, темпы роста экономики в 2019 г. опустились до минимума с 2016 г.

Наибольшее влияние на рост физического объема ВВП оказало увеличение добавленной стоимости добывающих производств на 2,7% и обрабатывающих производств — на 1,6%. Мы считаем, что темпы роста ВВП низкие, и экономика требует поддержки от ЦБ через смягчение денежно-кредитной политики (ДКП). ЦБ ждет роста экономики в 2020 г. в диапазоне 1,5-2%, в 2021 г. — в диапазоне 1,5-2,5%, в 2022 г. — в диапазоне 2-3%.

5. Смягчение денежно-кредитных условий и влияние на ставки на депозитно-кредитном рынке. В декабре ставки по ипотеке обновили исторический минимум, опустившись до 9%, но разрыв с реальной ставкой остается рекордным и превышает 3%. Следовательно, сохраняется потенциал дальнейшего снижения, так как Россия остается одной из немногих стран с большим разрывом между ставкой кредитования и ключевой ставкой.

Глобальные реальные ставки, %

Источник: Bloomberg, ITI Capital

6. Динамика национальной валюты. С начала года рубль потерял более 3%, но не стал аутсайдером среди валют развивающихся стран, особенно ввиду обвала южноафриканского ранда, бразильского реала и даже норвежской кроны, что указывает на устойчивость российской валюты вопреки падению цен на нефть на 14% за тот же период. ЦБ оценивает волатильность на более длительном отрезке, текущий уровень месячной и трехмесячной ожидаемой волатильности остается несколько ниже 10%, незначительно изменившись за последний год. С начала года нереализованная трехмесячная волатильность повысилась с 8,75% до 9,63%. На данный момент волатильность рубля выше, чем у турецкой лиры, но ниже, чем у южноафриканского ранда и бразильского реала.

Волатильность рубля и динамика ключевой ставки

-961.png)

Источник: Bloomberg, ITI Capital

Ключевые риски:

- Недавние перестановки в российском правительстве увеличили неопределенность в области бюджетной политики. Нельзя исключить наращивания бюджетных расходов для ускорения реализации нацпроектов, что повысит инфляционные риски. В этой связи российский регулятор может предпочесть занять выжидательную позицию и повременить с дальнейшим смягчением монетарных условий

- На первом в этом году заседании ФРС ставка по федеральным фондам была оставлена без изменений. В своей риторике американский регулятор указывает на то, что текущие монетарные параметры адекватны рыночным обстоятельствам, и в ближайшее время не нуждаются в корректировке. Несмотря на то, что этот шаг был ожидаем рынком, решение может стать еще одним аргументом за сохранение ключевой ставки

- Возросшая глобальная неопределенность в связи с распространением коронавируса и неясными последствиями для мировой экономики. Данная угроза усиливает рыночную волатильность, вызывая бегство в качество. Это, среди прочего, повышает риски для российских активов и рубля

-165.png)

-961.png)