Фосагро (Baa3/BBB-/BBB-) с 13 января проводит встречи с инвесторами и планирует разместить пятилетние еврооблигации в долларах индикативного объёма. Закрытие книги запланировано на среду, 15.01.2020. Недавно объявленный ориентир доходности от организаторов выпуска составляет 3,375% годовых, что, по нашей оценке, выглядит привлекательно и оставляет потенциал для ценового роста на вторичном рынке примерно на 1,5%. Целью нового выпуска, прежде всего, станет рефинансирование краткосрочных коммерческих кредитов (на сумму до $350 млн), а также частичный выкуп выпуска Phosagro 21 (объемом до $150 млн из $500 млн в обращении).

Фосагро — крупнейший в Европе производитель фосфорсодержащих удобрений. Основные бенефициары: семья Гурьевых (48,48%), а также Владимир Литвиненко (20,98%). Согласно отчетности по МСФО за 9М19, соотношение чистый долг/EBITDA составляло 1,5х (по сравнению с 1,8х на начало 2019 г.).

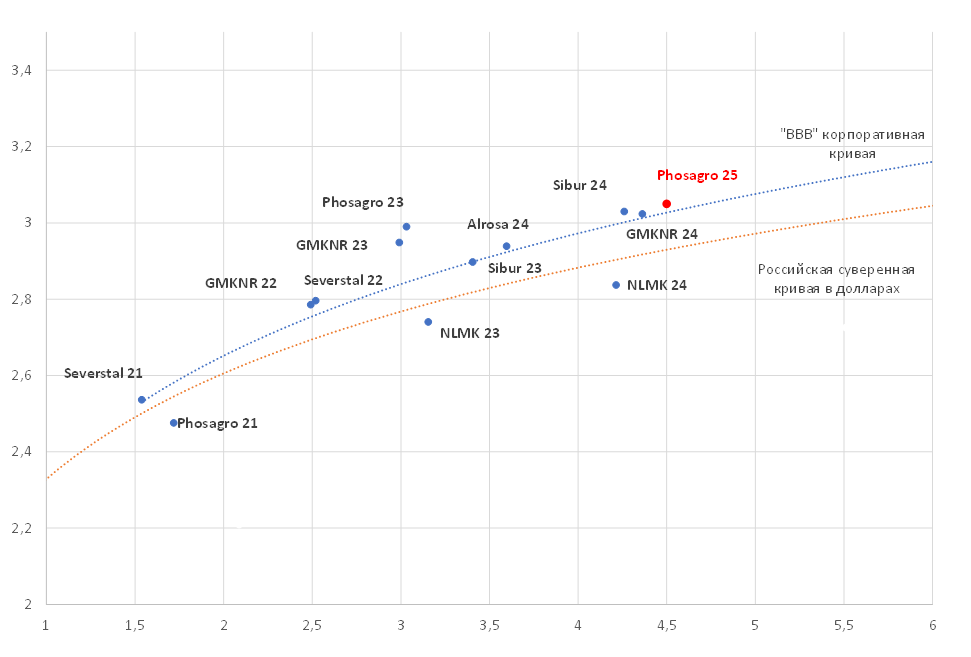

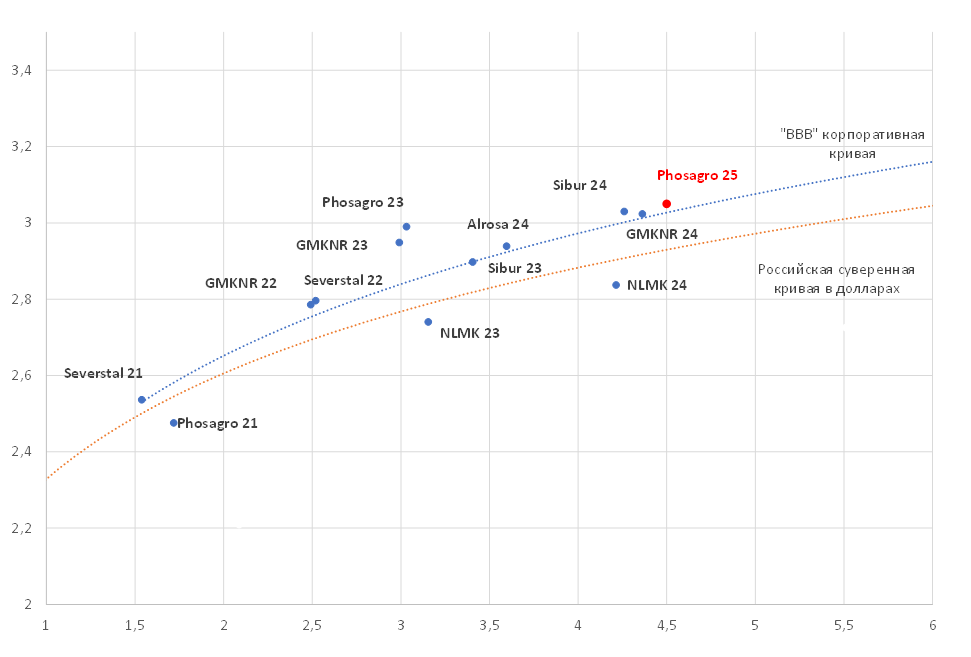

По нашим оценкам, справедливая доходность нового пятилетнего выпуска должна составлять примерно 3-3,1% годовых. Данной доходности соответствует z-спред на уровне 130 б.п., что также является средним значением для корпоративных эмитентов сопоставимой рейтинговой группы. Таким образом, мы рекомендуем участие в книге на уровне объявленного индикатива доходности — YTM3,375%. Размещение новых бондов положительно отразится на кредитном профиле Фосагро, т.к. поможет снизить стоимость заимствований, а также оптимизирует график платежей.