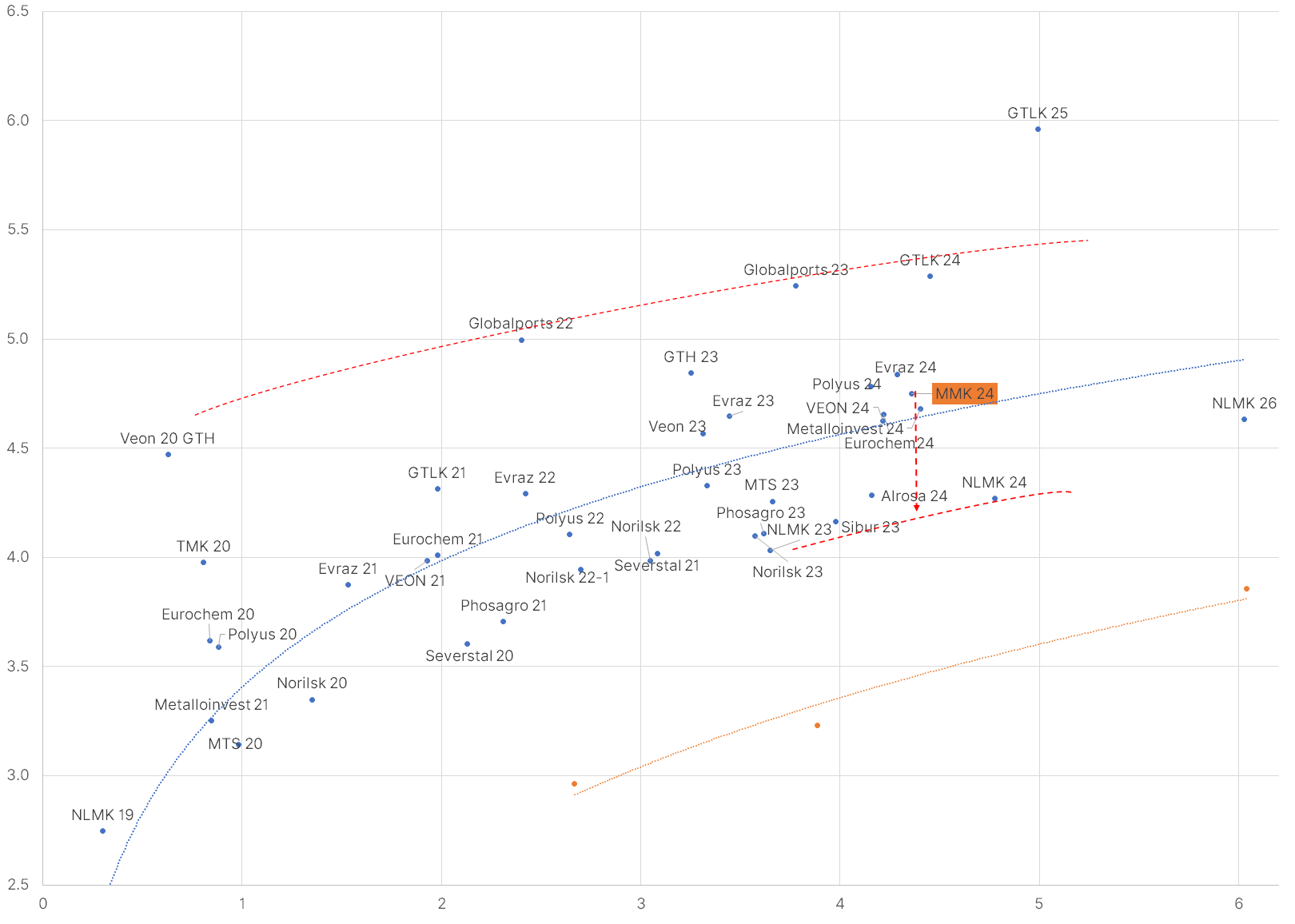

ММК (BBB-/Baa2/BBB) впервые с кризиса 2008 г. проводит размещение бенчмарк-выпуска пятилетних еврооблигаций (2024). Первоначальный объявленный индикатив — 4,75%. По нашей оценке, справедливый уровень доходности ММК 2024 составляет 4,25%, т.е. на 50 б.п. ниже индикатива, что означает рост цены на 2–2,5% от номинала:

- Мы считаем, что в среднесрочной перспективе в отсутствие внешней волатильности (санкции и risk-off) доходность к погашению может опуститься до 4%, а цена, следовательно, может превысить 103%, или +3% от номинала

- ММК — третья по величине сталелитейная компания России (12,7 млн т — в 2018 г.), ее доля в общероссийском производстве стали — 18%. ММК на 84% принадлежит олигарху Виктору Рашникову

- Данное размещение будет у ММК единственным выпуском на текущей кривой корпоративных выпусков России в валюте. ММК предлагает щедрую премию (порядка 50 б.п.) к текущей кривой NLMK (крупнейший производитель стали в России)

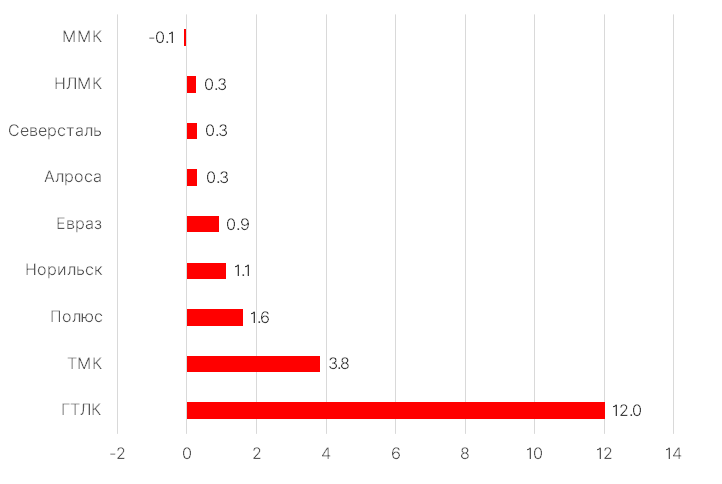

- Кредитное качество ММК — лучшее среди российских сталелитейных компаний и прочих экспортеров, так как соотношение чистый долг/EBITDA компании меньше 0

Чистый долг/EBITDA (2018 г.)

Источник: ITI Capital, Bloomberg

Кривая корпоративных еврооблигаций в валюте

Источник: ITI Capital, Bloomberg